一、全球铀矿行业供给情况

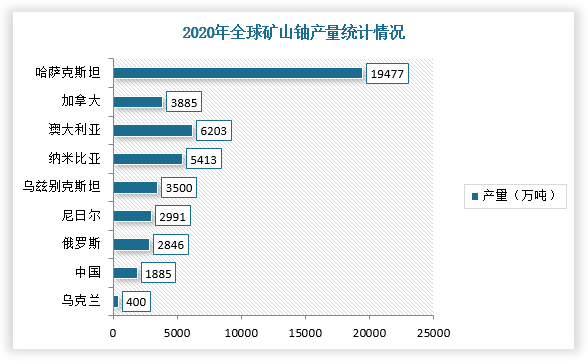

目前,全球铀矿主要集中在哈萨克斯坦、澳大利亚和加拿大,三者产量份额占据全球60%以上,其中哈萨克斯坦的铀矿产量占世界总产量的41%,其次是澳大利亚和加拿大,份额占比分别为13%、8%。不过,从资源总量来看,澳大利亚占据全球铀矿的首位,截至2020年总矿产资源量达169.27万吨,约占全球的28%。

数据来源:观研天下整理

根据观研报告网发布的《中国铀矿行业发展现状分析与投资前景研究报告(2022-2029年)》显示,从全球铀矿总产量趋势来看,根据数据显示,全球铀矿产量从2016年的63207吨下降到2020年的47731吨铀。但是,根据现有矿山产能估算,全球有超过25000吨/年的铀矿产能被闲置,而且现阶段开发中以及计划中的铀矿预估产能未来能提供约12000吨产能增长。

全球正在开发及计划中的铀矿项目预估产能分布

|

/ |

国家 |

铀矿项目 |

预估产能(tU) |

启动时间 |

|

正在开发 |

俄罗斯 |

普利阿斯凯6期铀矿 |

2300 |

2023年 |

|

巴西 |

Cachoeira铀矿 |

340 |

2023年 |

|

|

小计 |

2640 |

|||

|

计划 |

纳米比亚 |

埃坦戈铀矿 |

4231 |

2024年 |

|

坦桑尼亚 |

姆库祖河铀矿 |

3513 |

2025年 |

|

|

巴西 |

圣吉特利亚铀矿 |

1346 |

2023年 |

|

|

小计 |

9090 |

|||

|

全球总计 |

11730 |

|||

数据来源:观研天下整理

二、中国铀矿行业供给情况

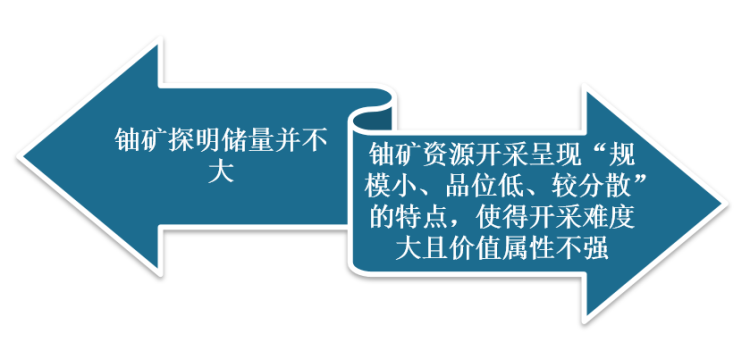

虽然我国铀资源较为丰富,主要集中分布于江西、内蒙古、新疆、广东、湖南、等省,已发现的铀资源总量约占全国总量的95%,但是铀矿床类型多,并且以砂岩型、花岗岩型、火山岩型和碳硅泥岩型为主,成矿地质条件复杂,开采难度大,需要海外进口来供应国内铀矿需求。根据世界核协会相关资料显示,我国铀资源对外依存度常年维持在70%以上。

我国铀矿特点

数据来源:观研天下整理

不过,根据相关资料显示,截止2018年底,我国已认定为合理保障资源(RAR)和推断资源(IR)的铀资源共计344000吨,分布在13个省(自治区)的21个铀矿田。但是,与2016年底,已确认的铀矿资源减少了约7%。由此可见,我国潜在铀资源有待开发。

中国确定的常规铀资源(合理确定和合理推测的资源)

位置

吨位

江西

香山

26200

赣州

28900

桃山

8000

广东

下庄

11600

诸广南部

19700

河源

2300

湖南

香草大湾

7600

广西

资源

9500

新疆

伊犁

42700

吐哈

10100

内蒙

鄂尔多斯

80100

二连

52100

通辽

16500

巴音戈壁

7500

河北

青龙

6700

云南

腾冲

4300

陕西

蓝田

1200

甘肃

龙首山

1450

浙江

大洲

2100

辽宁

本溪

350

四川

若尔盖

5100

数据来源:观研天下整理

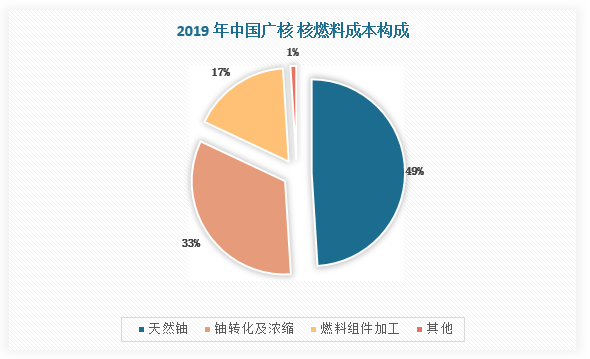

三、核电工程对铀矿产业市场需求高涨

根据上述内容可知,我国铀矿行业对外依存度较高,除了铀矿本身开采难度高等自身原因外,下游需求持续高涨也是造成铀矿需求缺口巨大的主要原因之一。

目前,铀-238和铀-235最为常见的铀同位素,其中铀-235是唯一能够自发裂变的同位素,现已广泛应用核能发电和核武器生产,其中99%的铀应用在核电站生产染料,其余1%应用在医药和反应堆燃料中。

数据来源:观研天下整理

近年来,我国核电产业发展方面走的是“引进-消化-吸收”路线,例如我国在引进美国AP1000、法国EPR和俄罗斯VVER系列等三代技术路线的同时,自主研发了“华龙一号”和“CAP1400”,并且将“华龙一号”定位为我国三代核电旗舰产品对外出口。

我国核电“走出去”项目

|

国家 |

机组 |

堆型 |

投资额 |

公司 |

中方状态 |

|

巴基斯坦 |

恰希玛1-4号 |

CNP-300 |

23.7亿美元 |

中核 |

商运,中国提供了82%约19亿美元的贷款,总承包模式 |

|

恰希玛5号 |

华龙一号 |

- |

中核 |

筹建,签署商务合同 |

|

|

卡拉奇2、3号 |

华龙一号 |

96亿美元 |

中核 |

在建,中国提供了65亿美元的贷款,总承包模式 |

|

|

罗马尼亚 |

切尔纳沃德3、4号 |

Candu6 |

72亿欧元 |

中广核 |

列入罗能源战略规划。中方控股电站运营公司并负责程总包,但关键设备仍由加拿大方面提供 |

|

阿根廷 |

阿图查3号 |

Candu6 |

60亿美元 |

中核 |

规划中,中方提供50亿美元贷款,阿根廷核电公司将包揽总设计、在建,工程设计、工程施工以及70%的设备供应,项目总体参与份额62%,中方参与份额38% |

|

阿图查4号 |

华龙一号 |

90亿美元 |

中核 |

规划中,中方提供76.5亿美元贷款,提供反应堆技术并进行核电站整体设计,阿根廷核电公司的目标是国产化率50% |

|

|

英国 |

布拉德维尔B |

华龙一号 |

- |

中广核 |

筹建,主导开发,66.5%股份,实现华龙一号的技术出口 |

|

欣克利角C |

EPR |

180亿英镑 |

中广核 |

在建,出资60亿英镑,33.5%股份,仅为财务投资者 |

|

|

塞兹韦尔C |

EPR |

180亿英镑 |

中广核 |

筹建,出资占20%股份,仅为财务投资者 |

|

|

土耳其 |

- |

AP1000 |

- |

国电投和西屋合作,4台机组中预计有2台AP1000和2台CAP1400 |

|

|

- |

CAP1400 |

- |

|

|

|

|

苏丹 |

- |

- |

- |

中核 |

签署框架协议 |

|

肯尼亚 |

- |

华龙一号 |

- |

中广核 |

签署谅解备忘录,核电项目推迟实施 |

|

南非 |

- |

CAP1400 |

- |

国电投 |

筹建 |

数据来源:观研天下整理

与此同时,2017-2018年,我国铀产量分别达到1580t和1620t,2019年稳定在1600t。而据中国核能行业协会,截至2021年10月底,我国大陆在运核电机组有52台,装机容量为53485.95MWe;在建核电机组数为19台,在建装机容量约为18741MWe,在建机组数保持全球领先。因此,根据相关机构预测,2021年我国铀矿需求将达到9000t至9400t之间,2030年将增至12300t至16200t之间。由此可见,我国铀矿行业需求缺口巨大。

截至2021年10月31日中国大陆在建机组情况

|

在建核电站 |

开工(FCD) |

总投资额(亿元) |

装机容量(MWe) |

预期开始投产 |

技术路线 |

核电类型 |

业主方 |

|

防城港3号机组 |

2015/12/24 |

201 |

1180 |

2022年 |

华龙一号 |

PWR |

中广核 |

|

防城港4号机组 |

2016/12/23 |

201 |

1180 |

2022年 |

华龙一号 |

PWR |

中广核 |

|

红沿河6号机组 |

2015/7/24 |

200 |

1119 |

2022年上半年 |

ACPR1000 |

PWR |

中广核 |

|

惠州太平岭1号机组 |

2019/12/26 |

206 |

1200 |

2024年下半年 |

华龙一号 |

PWR |

中广核 |

|

惠州太平岭2号机组 |

2020/10 |

206 |

1202 |

2025年下半年 |

华龙一号 |

PWR |

中广核 |

|

霞浦1号机组 |

2017/12 |

200 |

600 |

2023年 |

CFR600 |

SFR |

中核 |

|

霞浦2号机组 |

2020/12 |

200 |

600 |

2026年 |

CFR600 |

SFR |

中核 |

|

福清6号机组 |

2015/12/22 |

200 |

1161 |

2021年 |

华龙一号 |

PWR |

中核 |

|

福建漳州1号机组 |

2019/10/16 |

200 |

1212 |

2024年 |

华龙一号 |

PWR |

中核 |

|

福建漳州2号机组 |

2020/8/16 |

200 |

1212 |

2025年 |

华龙一号 |

PWR |

中核 |

|

三澳核电厂1号机组 |

2020/12/31 |

393 |

1210 |

- |

华龙一号 |

PWR |

中广核 |

|

三澳核电厂2号机组 |

2021/12-2022 |

393 |

1210 |

/ |

华龙一号 |

PWR |

中广核 |

|

徐大堡核电厂3号机组 |

2021/10 |

200 |

1250 |

2027/07 |

VVER-1200 |

PWR |

中核 |

|

徐大堡核电厂4号机组 |

2022/08 |

200 |

1250 |

2028/05 |

VVER-1200 |

PWR |

中核 |

|

田湾核电厂7号机组 |

2021/05 |

200 |

1265 |

2026/10 |

VVER-1200 |

PWR |

中核 |

|

田湾核电厂8号机组 |

2022/03 |

200 |

1265 |

2027/08 |

VVER-1200 |

PWR |

中核 |

|

昌江核电厂3号机组 |

2021/3/31 |

395 |

1200 |

2026年3月 |

华龙一号 |

PWR |

中核、华能 |

|

昌江核电厂4号机组 |

2021/3/31 |

395 |

1200 |

2027年1月 |

华龙一号 |

PWR |

中核、华能 |

|

昌江小堆示范工程 |

2021/7/13 |

53 |

125 |

建造工期58个月 |

ACP100 |

PWR |

中核、华能 |

数据来源:观研天下整理(WYD)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。