一、石油钻采设备行业产业链上游

石油钻采设备是指用于石油、天然气等资源勘探、开采的设备。石油钻采设备产业链上游主要为钢铁、铸造行业,现阶段我国钢铁、铸造行业发展已经较为成熟,因此我国石油钻采设备制造所需原材料市场供应充足。

1.钢铁行业

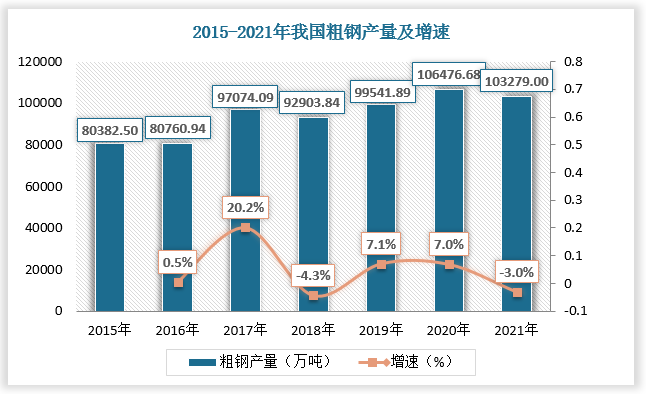

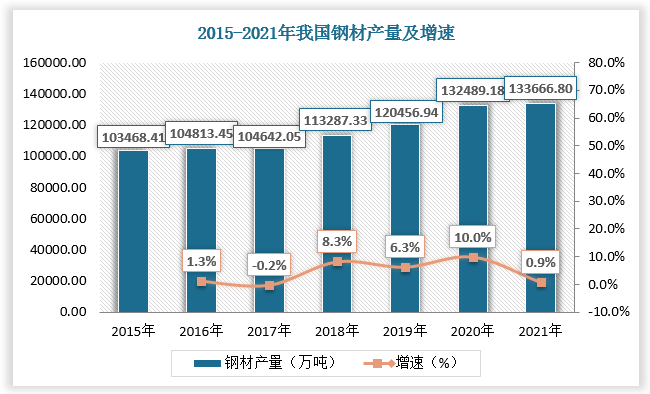

钢材是一切工业化的基础,随着工业发展,我国逐渐成为钢铁生产大国,目前钢铁产量在世界上处于首位。据数据,根据观研报告网发布的《中国石油钻采设备行业发展深度分析与投资前景预测报告(2022-2029年)》显示,2016-2021年我国粗钢产量由80382.5万吨增长至103279万吨,钢材产量由103468.41万吨增长至133666.8万吨。相较2020年,2021年我国粗钢产量有所下降,这主要受钢铁产量、产能“双控”政策影响。

数据来源:国家统计局、观研天下数据中心整理

数据来源:国家统计局、观研天下数据中心整理

2.铸造行业

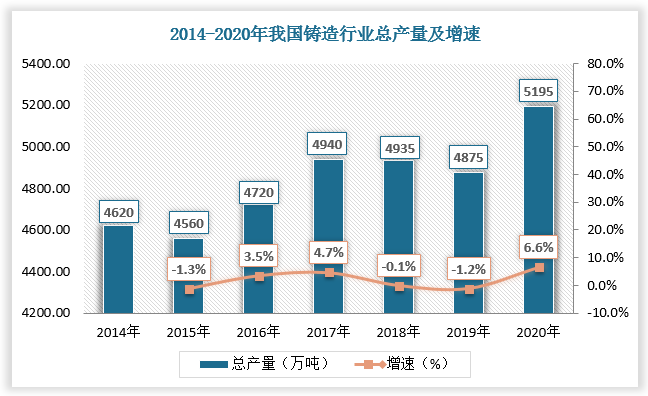

近年来全国铸件总产量保持震荡上行趋势。数据显示,2019年,我国铸造行业总产量为4875万吨,较上年同比下降1.2%;2020年,我国铸造行业总产量为5195万吨,较上年同比增长6.6%。

数据来源:中国铸造协会、观研天下数据中心整理

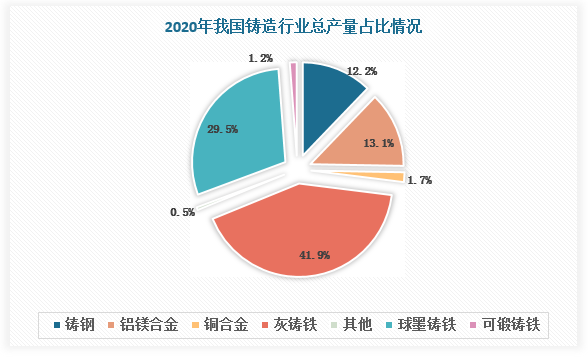

特钢是石油钻采设备的主要原材料,铸钢件属于铸造中的黑色金属铸造,据数据,2020年我国铸造行业中铸钢产品产量占比12.2%

数据来源:中国铸造协会、观研天下数据中心整理

二、石油钻采设备行业产业链中游

石油钻采设备产业链中游为石油钻采设备生产企业。随着经济全球化深入,石油钻采设备行业已经形成全球化市场竞争格局。斯伦贝谢、哈里伯顿、贝克休斯等国际石油钻采设备企业生产技术水平较高,产品质量较好,综合实力较强,占据全球主要市场。相比之下,我国石油钻采设备企业主要集中于低端市场,在高端产品生产上技术实力不足,总体竞争力较弱,但近年基于丰富低廉的劳动力资源,凭借显著的性价比优势,我国石油钻采设备企业在国际上的地位有所提升。

我国石油钻采设备企业分为国有企业、民营企业以及外商合资企业。其中国有企业具有较强的研发实力和较多的行业资源,在行业中处于领先地位;民营企业则在石油钻采设备细分领域不断创新,发展迅猛。

国内外石油钻采设备代表企业基本情况

类别

企业名称

基本情况

国外企业

斯伦贝谢

斯伦贝谢(Schlumberger)成立于1927年,提供的技术服务包括地球物理勘探、电缆测井、信息一体化解决方案、数据解释和咨询服务以及一体化项目管理、钻井服务、钻头、油井服务、完井服务、试井服务、人工举升、阀门、钻井系统、地面系统、OneSubsea等。

贝克休斯

贝克休斯(BakerHughes)成立于1987年,主要为全球范围的石油天然气工业供应钻井相关产品、技术服务以及系统,并提供设备、产品,以及钻井、配方、评估、完井服务,同时还提供石油和天然气井产品的生产。

哈里伯顿

哈里伯顿(Halliburton)成立于1919年,为一百多个国家的国家石油公司、跨国石油公司和服务公司提供钻井、完井设备,井下和地面各种生产设备,油田建设、地层评价、增产和勘探开发生产的一体化服务。

国内企业

国有企业

石化油服

石化油服成立于1994年,2015年3月在上交所主板借壳上市,是中石化控股的中国最大的综合油气工程与技术服务专业公司,也是国内最早的海洋油气勘探服务提供商,拥有超过50年的经营业绩和丰富的项目执行经验,是中国一体化全产业链油服领先者。公司有地球物理、钻井工程、测录井、井下特种作业和工程建设五大业务板块,涵盖了从勘探、钻井、完井、油气生产、油气集输到弃井的全产业链过程。

中海油服

中海油服成立于2001年,2007年9月在上交所主板上市,是中海油控股的中国近海最具规模的油田服务供应商,服务贯穿石油和天然气勘探、开发及生产的各个阶段,业务分为四大类:钻井服务、油田技术服务、船舶服务、物探采集和工程勘察服务。

民营企业

杰瑞股份

杰瑞股份成立于1999年,2010年2月在深交所上市,主要从事油气田设备及技术工程服务。设备销售方面,杰瑞股份可以提供钻完井设备、油气田工程设备、环保设备、配件销售业务等,向油田服务公司销售钻完井设备,例如压裂设备、固井设备、连续油管设备、液氮设备等;向油田服务公司提供后续维修改造和配件;向天然气工程公司提供天然气工程设备,例如天然气压缩机组、天然气净化设备、天然气液化设备、终端加注设备等。技术服务方面,杰瑞股份配备专业服务设备,招聘作业人员,形成专业作业团队,为客户提供油气田技术服务和天然气工程服务,为石油天然气公司提供钻完井一体化服务,包括钻井、固井、完井、压裂、连续油管作业等一系列油田技术服务;为石油天然气公司提供工程建设服务,如油气田地面工程、天然气液化工程、油气分离净化工程、油田环保工程等。

如通股份

如通股份成立于1989年,2016年12月在上交所上市,主要业务是研发、生产和销售石油钻采井口装备和工具,主要应用于油气钻采环节,产品按照在使用过程中发挥的提升、卡持和旋扣功能,分为提升设备、卡持设备和旋扣设备,统称“三吊一卡”。

贝肯能源

贝肯能源成立于2009年,2016年12月在深交所上市,主要从事钻井工程技术服务及其他油田技术服务,具体包括钻井、固井、钻井液、定向井、水平井、欠平衡钻井及无牙痕下油套管、气密封检测等技术服务;可从事石油钻井井控设备检测、机械制造和石油装备维修服务,是国内规模较大的、能够提供一体化钻井工程技术服务的独立油田服务供应商。

中曼石油

中曼石油成立于2003年,2017年11月在上交所上市,是一家以勘探开发为未来发展方向,带动油服、高端装备制造协调发展,以钻井工程大包服务为龙头,带动钻机装备制造业务的一体化综合油气公司。

资料来源:观研天下整理

三、石油钻采设备行业产业链下游

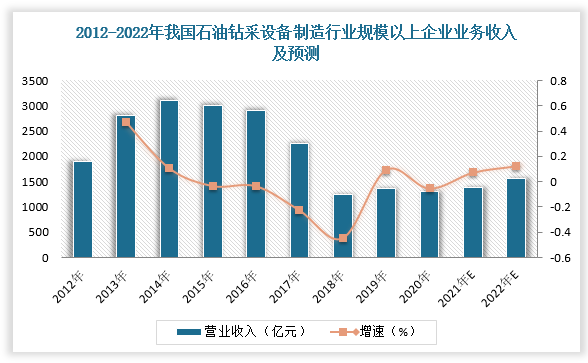

石油钻采设备产业链下游为油气开发公司,石油钻采设备公司对下游油气开发公司依赖性较强。数据显示,2015以来我国石油钻采设备制造行业规模以上企业业务收入呈现下滑趋势,2020年受原油价格下降以及新冠疫情影响,全球钻机数量大幅下滑,石油钻采设备需求也随之减少,我国石油钻采设备制造行业规模以上企业业务收入进一步下降,行业实现收入1296.94亿元,同比下降5.21%。2022年,随着全球对原油的需求以及油价的走高,预计石油钻采设备需求面临回升。

数据来源:观研天下数据中心整理(zlj)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。