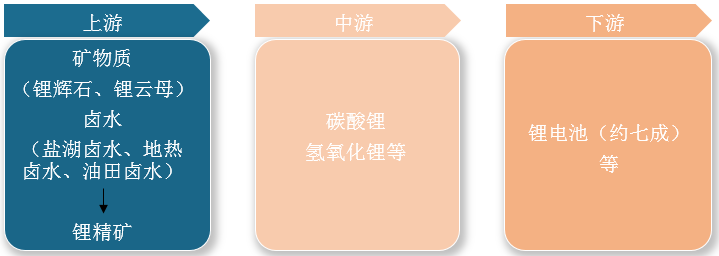

锂精矿是生产碳酸锂和氢氧化锂的主要原材料,两者又都是制造锂电池的重要原料,其中锂电池的正极材料和电解液会使用到碳酸锂,负极材料如果使用钛酸锂,也会使用到碳酸锂。氢氧化锂则主要用于制锂盐及锂基润滑脂,碱性蓄电池的电解液,溴化锂制冷机吸收液等。

锌精矿行业产业链

资料来源:观研天下整理

一、上游

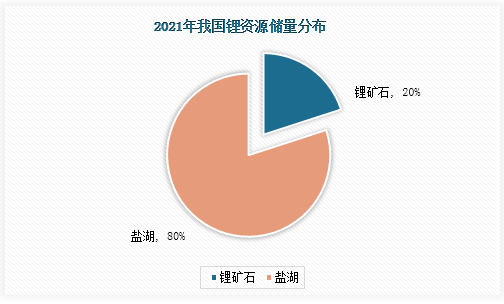

根据观研报告网发布的《中国锂精矿行业现状深度研究与投资前景分析报告(2022-2029年)》显示,锂在自然界中主要存于锂矿石、盐湖锂、锂云母中,从储量看盐湖锂矿禀赋优异,约占全国总储量的80%,矿石资源约20%;而锂精矿是从锂矿石或盐湖锂矿中提取而成,其中矿石提锂的锂原料绝大部分集中于海外,易出现产出进度不匹配问题;盐湖提锂生产周期长、审批难度大等,但两者也各有优势、互为补充。

数据来源:观研天下整理

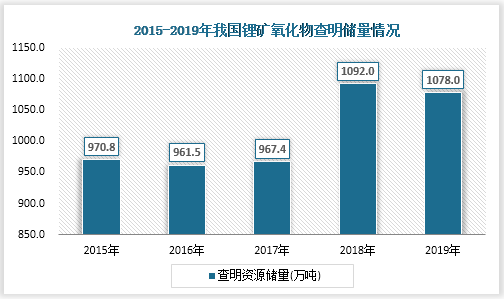

根据国家统计局数据显示,截至2019年我国已查明锂矿氧化物储量1078万吨,虽然较2018年有14万吨的小幅下降,但总体储量仍持较高水平。目前国内锂精矿产量十分有限,主要依赖于国外锂矿,我国锂精矿现货呈现供给紧张的局面。

数据来源:国家统计局、观研天下整理

二、中游

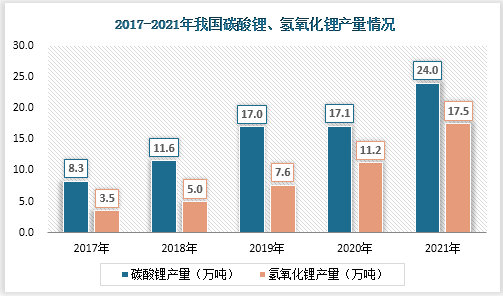

1、产量

碳酸锂和氢氧化锂是锂精矿产业链中游主要产品,下游锂电池及新能源汽车的高速发展,助推碳酸锂和氢氧化锂产量逐年上升,且增速可观。2017-2021年碳酸锂产量从8.3万吨提升至24.0万吨,氢氧化锂产量从3.5万吨提升至17.5万吨,两者较2020年分别增长了40.4%、88.6%。

数据来源:工信部、观研天下整理

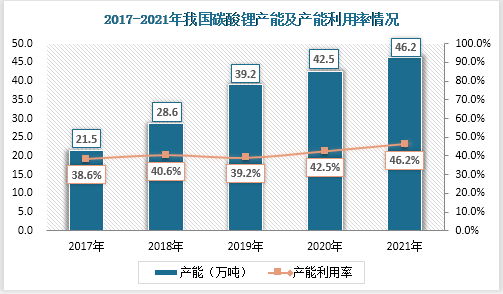

2、产能

就产能而言,我国碳酸锂产能不断攀升,2021年有效产能为46.2万吨,但当期总产量仅24.0万吨,产能利用率为46.2%。虽说碳酸锂产能利用率略有提高,但不及一半,显然碳酸锂总体还是存在供给压力。

数据来源:观研天下整理

锂是重要的战略性矿产资源,在长期锂盐需求旺盛形势下为保障全球锂资源供应稳定,企业扩产热情高涨,加速布局碳酸锂、氢氧化锂产线,当前锂盐产能约七成集中于我国。2021年国内锂盐扩产总产能共17.5万吨,碳酸锂、氢氧化锂所占比例分别是41%、59%;投产企业位于四川省居多,且大多数企业是通过矿石提锂途径来扩产,其中融捷锂业、鑫丰锂业和永杉锂业同时扩大碳酸锂和氢氧化锂产能。

2021年我国基础锂盐扩产项目产能情况

|

公司简称 |

产能 |

生产工艺 |

产品 |

|

融捷锂业

|

1.2万吨/年 |

锂辉石 |

碳酸锂 |

|

0.8万吨/年 |

锂辉石 |

氢氧化锂 |

|

|

鑫丰锂业

|

1万吨/年 |

锂辉石 |

碳酸锂 |

|

1万吨/年 |

锂辉石 |

氢氧化锂 |

|

|

永杉锂业

|

1万吨/年 |

锂辉石 |

碳酸锂 |

|

1.5万吨/年 |

锂辉石 |

氢氧化锂 |

|

|

蓝科锂业 |

2万吨/年 |

卤水 |

碳酸锂 |

|

永兴特钢 |

2万吨/年 |

锂云母 |

碳酸锂 |

|

东鹏新材料 |

1.5万吨/年 |

锂辉石 |

氢氧化锂 |

|

天宜锂业 |

2.5万吨/年 |

锂辉石 |

氢氧化锂 |

|

致远锂业 |

3万吨/年 |

锂辉石 |

氢氧化锂 |

资料来源:公开资料整理

在锂业快速高度发展阶段,产能已成为相关企业提高市场占有率的关键竞争力。2022年锂业扩产仍在进行,并且锂企加速产能爬坡,释放新增产能。天华超净新增氢氧化锂产能6万吨,国轩锂业新增碳酸锂产能5万吨……

2022年我国基础锂盐部分新增产能情况

| 公司简称 | 新增产能 | 产品 |

| 四川能投鼎盛锂业有限公司 | 0.5万吨 | 碳酸锂 |

| 国轩锂业 | 5万吨 | 碳酸锂 |

| 东鹏新材料 | 1万吨 | 碳酸锂 |

| 四川长和华锂科技有限公司 | 1.2万吨 | 碳酸锂 |

| 金源新材料 | 0.8万吨 | 碳酸锂 |

| 内蒙古智锂科技有限公司 | 1万吨 | 碳酸锂 |

| 天华超净 | 6万吨 | 氢氧化锂 |

| 盛新锂能 | 3万吨 | 氢氧化锂 |

| 天宜锂业 | 2万吨 | 氢氧化锂 |

资料来源:观研天下整理(PY)

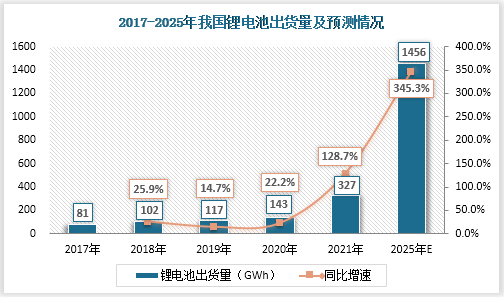

三、下游

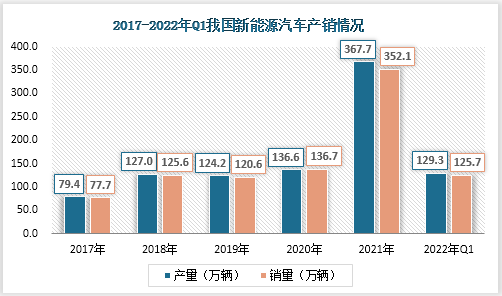

同时碳酸锂、氢氧化锂是锂电池核心材料,其中碳酸锂用于正极材料和电解液,氢氧化锂用于负极材料;可以说锂电池是锂精矿下游主要生产制品,约占锂盐产品总量七成。一方面从锂电池出货量看,2021年我国锂电池出货量327GWh,较上年增长了129%;2017-2021年间年均复合增长率达到41.75%,预计2022年国内锂电池出货量有望突破600GWh,未来四年复合增长率有望达到43%,预计2025年我国锂电池市场出货量为1456GWh。新能源汽车作为锂电池需求的绝对主力,在“双碳”背景和国家鼓励政策下,其产销量从2020年的136.6万辆、136.7万辆急剧增长到2021年的367.7万辆、352.1万辆,新能源汽车产业爆发,锂电池也随之水涨船高。锂精矿终端需求持续增量,说明整个产业链仍处于产销两旺的佳境。

数据来源:GGII、观研天下整理

数据来源:国家统计局、观研天下整理

另一方面从锂电池原材料价格看,2022年3月锂电池正极材料、负极材料、电解液等原材料产品均价较2月暂无明显大幅波动,但在锂资源现货供应紧张和终端用户需求强劲的情况下,未来一年锂电池原材料极大可能高位震荡。此外储能锂电池成本将会有15%-30%的上涨幅度,下游锂电池等企业会受到上游原材料锂精矿价格波动和整个产业供应链波动风险。

2022年锂电池原材料产品价格变动

| 原材料产品 | 2月行业均价 | 3月行业均价 |

| 正极材料(铁锂) | 16-17万元/吨 | 16.7万元/吨 |

| 负极材料(人造石墨) | 5-6万元/吨 | 5.15万元/吨 |

| 隔膜 | 0.9-1元/平方米 | 0.95元/平方米 |

| 电解液 | 10-12.05万元/吨 | 10.71万元/吨 |

| 储能电芯(0.5C) | 0.9-1.1元/Wh | 0.9-1.1元/Wh |

| 储能系统 | 1.5-1.8元/Wh | 1.5-1.7元/Wh |

资料来源:GGII、观研天下整理

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。