通用耗材在打印机行业内又称为兼容耗材,是指能够代替原装品牌的耗材。在产业链方面,打印复印通用耗材行业上游主要是彩色聚合碳粉、通用耗材芯片、显影辊等,下游主要应用于商业喷码、彩色激光打印机、彩色复印机等。

打印复印通用耗材行业产业链

数据来源:观研天下整理

鼎龙股份是国内打印复印通用耗材龙头厂商,也是全球激光打印复印通用耗材生产商中产品体系最全、技术跨度最大、以自主知识产权和专有技术为基础的市场导向型创新整合商,具备最有竞争力的全产业链模式。

1、鼎龙股份通过外延收购、投资,完成全产业链布局

根据观研报告网发布的《中国打印复印通用耗材行业现状深度分析与发展前景预测报告(2022-2029年)》显示,2011年,鼎龙股份投资南通龙翔化工,并且结合自身的技术资源,逐步摆脱国内在彩色成像显像领域对CF 颜料进口的依赖;2016年,公司并购佛来斯通、深圳超俊、旗捷科技;2020年,将珠海天硌纳入合并报表范围,进一步完善布局。

2011-2020年鼎龙股份打印复印业务板块重要并购/投资事件

|

事件 |

收购或者投资企业名称 |

产业链意义 |

|

2011年 |

南通龙翔 |

布局彩色聚合碳粉核心原材料CF颜料 |

|

2013年 |

珠海名图 |

形成名图、科力莱、超俊三大硒鼓品牌 |

|

2014年 |

科力莱 |

|

|

2016年 |

深圳超俊 |

|

|

2016年 |

佛来斯通 |

形成鼎龙、佛来斯通两大彩色碳粉品牌 |

|

2016年 |

旗捷科技 |

实现通用打印芯片耗材布局 |

|

2019年 |

北海绩讯 |

进入通用墨盒行业 |

|

2020年 |

朱海天硌 |

布局再生墨盒 |

数据来源:观研天下整理

因此,鼎龙股份在打印复印通用耗材领域已经形成极具竞争力的全产业链模式,并且是全球激光打印复印通用耗材生产商中产品体系最全、技术跨度最大、以自主知识产权和专有技术为基础的市场导向型创新整合商。

鼎龙股份的产品及不同产品领域的优势

|

产品种类 |

不同产品领域的优势 |

|

彩色聚合碳粉、通用耗材芯片、显影辊等属于产业链上游,是生产硒鼓、墨盒等通用打印耗材的重要原料与部件 |

色粉产品,目前公司是国内唯一掌握四种颜色制备工艺,且规模最大、产品型号最齐全、技术最先进的兼容彩粉企业,产品具有竞争优势 |

|

下游产品硒鼓用于激光打印机,墨盒用于喷墨打印机。硒鼓分为彩色硒鼓、黑色硒鼓、通用硒鼓三类,墨盒分为通用墨盒、再生墨盒两类 |

耗材芯片领域,子公司旗捷科技是具有专业集成电路设计与应用能力的国家高新技术企业,纳入国家发改委重点布局软件企业 |

|

再生墨盒领域,子公司北海绩迅全球排名领先,是国内最大的厂商且自动化专业能力行业领先 |

数据来源:观研天下整理

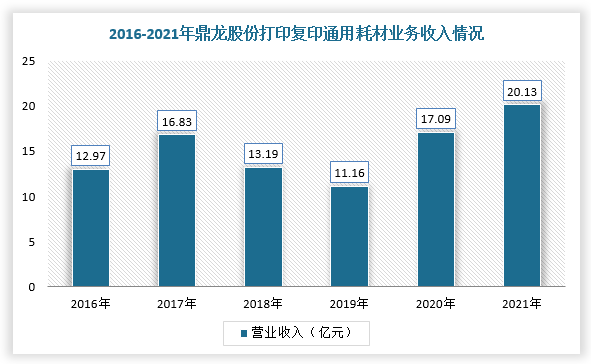

2、鼎龙股份营收规模回升,彩色碳粉优势稳定

根据数据显示,2021年,鼎龙股份打印复印通用耗材业务实现营收20.13亿元。其中,复印粉、正电粉销量继续保持稳定增长,碳粉销售毛利率保持稳定增长。

数据来源:观研天下整理

鼎龙股份打印复印通用耗材细分产品市场现状

|

细分产品 |

市场现状 |

|

彩色碳粉 |

公司复印粉、正电粉销量继续保持稳定增长,碳粉销售毛利率保持稳定增长。公司率先掌握第六代低温定影聚酯碳粉技术,巩固全球兼容耗材厂商中的领先地位 |

|

显影辊 |

显影辊销量及利润水平有所回落,公司积极调整市场策略、运用效率 |

|

墨盒 |

再生墨盒销量同比增长37.44%,收入、利润同比大幅度增长 |

|

硒鼓 |

自动化产线优势持续发力,规模化效应成效初显,珠海汇通是在硒鼓行业建成全自动化产线的先驱企业,成为行业标杆,引领硒鼓行业生产自动化转型升级;超俊科技自动化产线建设持续推进。但受硒鼓市场产能过剩影响,公司硒鼓业务的盈利能力尚待持续提升 |

数据来源:观研天下整理

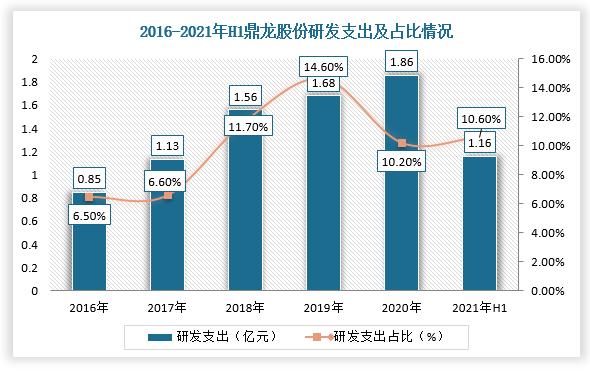

3、鼎龙股份注重技术研发,保持核心竞争力

经过数十年经验累积,鼎龙股份注重专利体系建设,在发展过程中一直坚持“四个同步”:

数据来源:观研天下整理

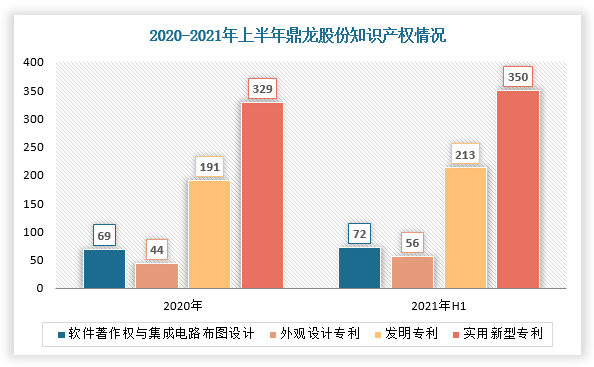

目前,鼎龙股份依靠自身的人才团队的稳定、技术的积累和行业的经验打造了七大技术平台,形成强有力的技术竞争优势。根据数据显示,截止2021年上半年,鼎龙股份研发投入金额11581.13万元,同比增长60.59%,并且拥有已获得授权的专利617项,其中拥有外观设计专利56项、实用新型专利350项、发明专利213项。

数据来源:观研天下整理

数据来源:观研天下整理(WYD)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。