零售药房是指依法取得《药品经营许可证》的单一门店的药品零售经营企业,又称独立零售药店。零售药店是直接向患者提供其所需之药品和保健服务的机构,它与批发公司集中的功能衔接,将成批的多品种药品拆零,供应给附近的患者,使患者可以很方便地买到所需的各种药品,保证了医疗卫生事业社会目标的实现。另一方面,零售药店销售药品的同时,还为患者提供各种服务,零售药房与一般消费品零售商不相同,是医疗保健系统的重要组成部分。

不同药品销售终端的特征比较

|

项目 |

医院市场(第一终端) |

院外市场(第二、三终端) |

||

|

药品销售终端自身的特征 |

终端类别 |

二级及以上医院 |

零售连锁公司及其下属门店 |

单体药店等社区医药终端、诊所等基层医疗机构 |

|

体量与数量 |

体量大、数量较少 |

除部分大中型连锁企业外,体量小、数量多 |

体量小,数量非常多 |

|

|

运营管理水平 |

较高 |

除部分大中型连锁企业外,运营管理水平普遍较低 |

普遍较低 |

|

|

药品销售终端在交易环节的特征及对医药流通企业的影响 |

经营门槛 |

医院开户难度较大,维护成本较高,资金压力较大 |

对赊销账期诉求高,资金压力较大 |

客户规模小、集中度低,业务繁琐、仓储及配送难度大 |

|

采购频次及金额 |

采购频次低,单次采购量大 |

采购频次高,单次采购量小 |

采购频次高,单次采购量小 |

|

|

采购内容特征 |

整件为主 |

整件+零货 |

零货为主,需拆零后重新拣选、包装、复核 |

|

|

配送及时性需求 |

相对较低 |

较高 |

很高 |

|

|

资金周转效率 |

低,应收账款回款期通常为3-6个月,甚至更长 |

较低,应收账款回款期通常为2-3个月,甚至更长 |

高,账期较短或没有账期 |

|

|

B2B适用性 |

低 |

低 |

高度契合 |

|

|

国家政策和行业趋势 |

二级及以上公立医疗机构需严格执行“两票制”,“营改增”将有效打压商业贿赂,“带量采购”提高中标门槛、显著降低药价。 |

鼓励提升零售连锁化率和行业集中度 |

“医药分开、分级诊疗”的趋势下,院外市场承接外流处方,将迎来行业机遇 |

|

一、零售药店行业竞争格局

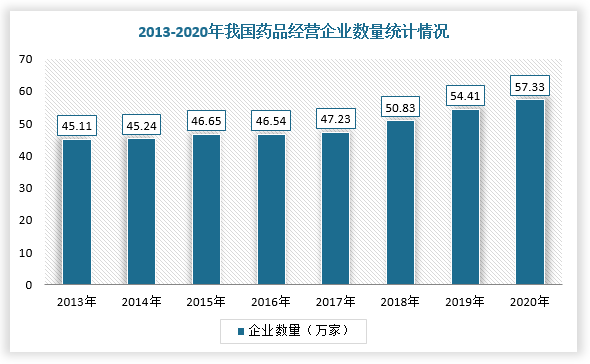

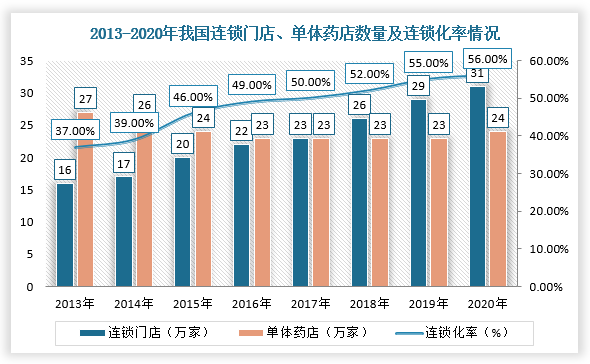

据观研报告网发布的《中国零售药房行业现状深度研究与投资前景分析报告(2022-2029年)》显示,2013-2020年,我国零售药店行业门店数量持续增加,连锁化仍有待提升。根据国家药监局数据显示,2020年,全国共有《药品经营许可证》持证企业57.33万家;零售药店门店总数55.39万家,同比增长5.70%,其中单体药店24.09家,同比增长2.97%,连锁药店门店31.29家,同比增长7.91%。

数据来源:观研天下整理

数据来源:观研天下整理

二、零售药店行业主要品牌

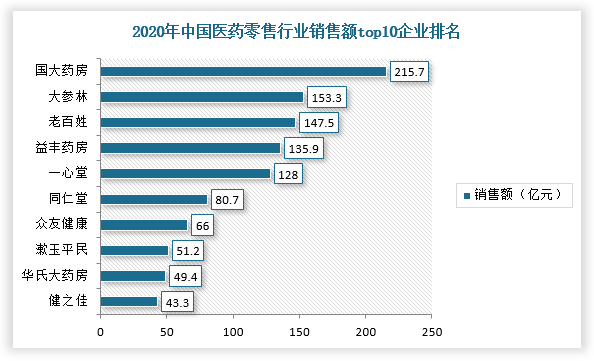

目前,我国规模较大的零售药店企业主要有老百姓大药房连锁股份有限公司、益丰大药房连锁股份有限公司、大参林医药集团股份有限公司。在2020年全国医药零售额榜单中,国大药房以215.7亿元的药品销售额独占鳌头,大参林、老百姓、益丰药房、一心堂等紧随其后,销售额均超过100亿元。

数据来源:观研天下整理

1、四大龙头企业零售药店门店数量及结构对比

目前,一心堂门店数量最多,益丰药房、老百姓门店扩张速度领先。根据数据显示,2020年,益丰药房、大参林、老百姓、一心堂分别为5991家、6020家、6533家、7205家,同比分别增长26.07%、26.58%、27.40%、14.99%。而在扩张速度上,益丰药房、大参林、老百姓采用“自建+并购+加盟”模式扩张模式,门店增速处于交替领先的状态,2021年上半年净增加门店数量分别为897家、958家、1147家,而一心堂主要采取自建的方式扩张门店,截止2021年上半年达到848家,扩张速度较慢。

截止2021年上半年我国各大零售药店龙头企业开店速度

|

/ |

益丰药房 |

大参林 |

老百姓 |

一心堂 |

健之佳 |

漱玉平民 |

|

当期新增直营门店数 |

783 |

836 |

855 |

950 |

308 |

298 |

|

其中新开 |

569 |

589 |

496 |

- |

- |

- |

|

其中并购 |

214 |

237 |

359 |

- |

- |

- |

|

当期新增加盟店 |

164 |

189 |

435 |

- |

- |

- |

|

当期关闭门店数 |

50 |

57 |

143 |

17(85家搬迁) |

22 |

1 |

|

当期净增加门店数 |

897 |

958 |

1147 |

848 |

286 |

297 |

2、各大零售药房会员规模、服务水平对比

在互联网+、医药分开大趋势下,各大零售药店持续提升专业服务能力,会员数量增加,会员销售占比不断提高。根据各大零售药店数据,截至2021年上半年,老百姓药房会员人数5715万人,益丰药房会员人数4635万人,会员销售占比78.70%,一心堂药房会员人数2600万人,大参林会员销售占比77.25%。

截止2021年上半年各大零售药房会员规模及其销售占比

|

/ |

会员数 |

会员销售占比 |

|

老百姓 |

5715万人 |

– |

|

益丰药房 |

4635万人 |

78.70% |

|

一心堂 |

2600万人 |

– |

|

健之佳 |

超过1500万人 |

近70% |

|

大参林 |

- |

77.25% |

|

漱玉平民 |

超过1200万人 |

- |

各大零售药店专业服务能力

|

公司 |

服务内容 |

|

老百姓 |

截至2021H1,公司已培养了4875名慢病管理专家,共配备药师和执业药师8212名。在全国4647家门店铺设了血糖、血压、心率、血尿酸、血脂等慢病自测蓝牙智能设备。通过互联网、大数据及云计算等智能健康服务平台,采用“硬件+软件+服务”的方式,在4647家门店即刻推送检测信息及解读报告等,相关服务功能实现会员的居家管理,延伸了慢病服务的空间;智能化的全病程管理,帮助慢病会员全面、合理的管理疾病,降低疾病并发症的发生,提高生活质量,延长生命周期。同时,公司运用电话、腾讯微信及企业微信生态开展慢病患者回访和用药咨询服务。截至2021H1,老百姓大药房慢病服务累计建档766.8万人、累计服务自测2372.3万人次、累计回访1236万人次,举行线上线下患教6536场次、创建社群8000多个,入群人数近50万。 |

|

大参林 |

公司目标打造业内慢病健康管理第一领导品牌,从智能化选址方面,结合商圈优势设立慢病服务点;从专业服务方面,筛选由内部培训的慢病专员联合医生团队,为患者提供健康检测、养生讲堂、名医咨询、康复方案、健康管理等线上线下融合的体验式服务,用专业服务提高到店频次和客户粘性。截至2021H1,公司培养慢病专业人员1198位;从运营管理方面,设立慢病专岗、建档管理、复诊随访、考核机制等一系列制度流程,慢性病的管理模式和专业服务已具备快速复制的推广实力。健康服务加速传统业务向诊疗服务做延伸,打造核心商品+核心服务的健康管理体系,让参茸滋补、中药养生和保健食品融入患者的日常生活。另一方面,公司一手抓服务,一手管药品,着力加强和原厂药品直供支持,以及个性化慢病药品解决方案,进一步完善长处方服务的便利性和依从性,从而保持处方药药品的购买需求可持续增长。 |

|

益丰药房 |

通过设立慢病管理专店,配置慢病管理专员,通过免费健康检测、健康服务为慢病会员提供健康管理服务,加以建档、回访、跟踪、评估与核检等方式,增加慢病会员用药依从性和全生命周期的健康管理服务。截至2021H1,公司拥有慢病管理专店430家,建档并深度维护慢病会员达55万。 |

|

一心堂 |

2021年上半年公司从慢病医保资质门店数量上和慢病医保的销售额上均保持快速增长。为更好的承接慢病医保业务,提供慢病专业化服务和门店综合服务水准,公司加大慢病业务投入,着力搭建顾客购药体验感和顾客健康需求。设置服务基金营造良好的慢病关爱体验。加大人力资源配置,整合供应商等多方资源,结合门店覆盖人群广泛和服务场景便捷性优势,实现慢病可及性管理。公司着重建设一心堂健康照顾站,通过健康照顾站开展专项辅助管理,配备标准慢病机器设备和制定慢病管理相关制度,建立维护慢病顾客的基础档案管理,制订健康管理计划,开展慢病管理的干预和追踪,帮助慢病顾客科学合理、习惯性的用药指导。 |

|

健之佳 |

截至2021H1,慢病服务累计建档90万人,实现稳步增长。依托专业的慢性病管理系统,公司为每位慢性病会员建立了独立的慢病档案,并配备药师、咨询师、营养师体系化、专业化、规范化地为慢性病会员提供个性化的专业健康服务。公司持续完善慢病会员建档、消费者教育、数据检测、用药指导、风险提示等全周期慢病管理服务。慢病服务累计建档90多万人,保持稳步的增长;持续开展消费者教育,慢病相关药品品类复购率、来客数均呈现较好的增长趋势。 |

|

漱玉平民 |

自2015年成立“慢病管理中心”以来,公司持续培养慢病专业服务人员,开展门店会员“一对一”的建档管理维护,针对会员健康危险因素,进行全面的健康管理服务。截至2021年6月30日,公司已成立慢病门店436家,培养慢病专员448名。同时为了精准化服务慢病患者,公司增设基于6大病种的慢病关爱日(高血压/高血脂、糖尿病、呼吸系统、肝病、心脑血管、高尿酸),方便患者获取更精准、更专业的用药指导和健康自测等服务。截至报告期末,公司慢病服务累计建档32.7万人,上半年累计患者教育超过5000场次。 |

三、零售药店行业市场集中度

1、对比总结

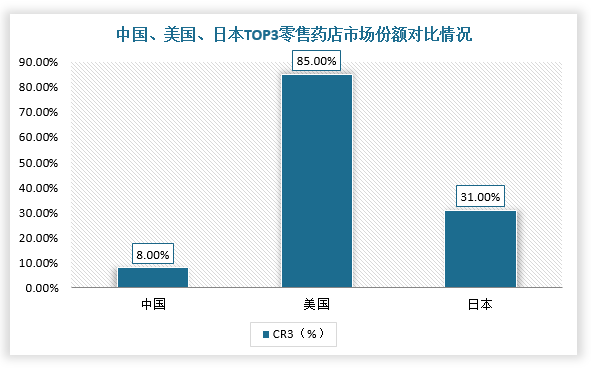

目前,我国零售药店行业市场集中度较低,CR3仅为8%,而美国、日本CR3分别为85.00%、31.00%。与日本相比,国内零售药店市场份额集中度有3倍的提升空间。

数据来源:观研天下整理

不过,近年来,国家大力推行两票制、药品零加成、带量采购、医保谈判等政策,药品流通利润空间不断被压缩,对零售药店的开店门槛、医保统筹支付门槛经营能力、议价能力等提出更高要求。例如,2021年,《关于建立完善国家医保谈判药品“双通道”管理机制的指导意见》指出,资质合规、管理规范、信誉良好、布局合理以及满足对所售药品已实现电子追溯等条件的定点零售药店纳入谈判药品供应保障范围,并同步纳入医保支付机制。因此,随着零售药店行业经营门槛提升、监管政策趋严,将推动行业市场集中度提升。

2016-2021年我国零售药店行业市场集中度提升的相关政策梳理

|

时间 |

政策 |

内容及影响 |

|

2016 |

两票制 |

公立医疗机构在采购中逐步推行“两票制”(生产企业到流通企业开一次发票,流通企业到医疗机构开一次发票),鼓励其他医疗机构药品采购中推行“两票制”;压缩药品流通环节,减少中小药店低价进货渠道。 |

|

2016 |

新版GSP |

企业应当按照国家有关规定配备执业药师,负责处方审核,指导合理用药;提升药师配置等开店门槛。 |

|

2017 |

药品零加成 |

2017年9月30日前,全国所有公立医院全部取消药品加成(中药饮片除外);药品降价,利润空间压缩。 |

|

2018 |

零售药店分类分级管理 |

强化执业药师配置、服务环境设施以及信息化管理系统建设;高评级药店经营范围广、优惠政策多,低评级药店经营范围受限。 |

|

2019 |

带量采购 |

将“4+7”试点集中采购模式在全国范围内推广,自愿参加试点扩大区域范围的医保定点社会办医疗机构、医保定点零售药店药品用量可以参与带量采购、以量换价;药品降价,利润空间压缩。 |

|

2019 |

执业药师“挂证”清查 |

全国范围内开展为期6个月的药品零售企业执业药师“挂证”行为整治专项活动;“挂证”药店将撤销GSP证书,执业药师配置监管趋严。 |

|

2021 |

零售药店医疗保障定点管理暂行办法 |

符合规定条件的定点零售药店可以申请纳入门诊慢性病、特殊病购药定点机构;定点零售药店需满足药师、医保管理人员配置以及相关制度要求。 |

|

2021 |

“双通道”管理机制 |

将定点零售药店纳入谈判药品供应保障范围,并同步纳入医保支付机制;“双通道”定点药店遴选标准高、信息化标准、药品管理标准、医保基金监管标准高 |

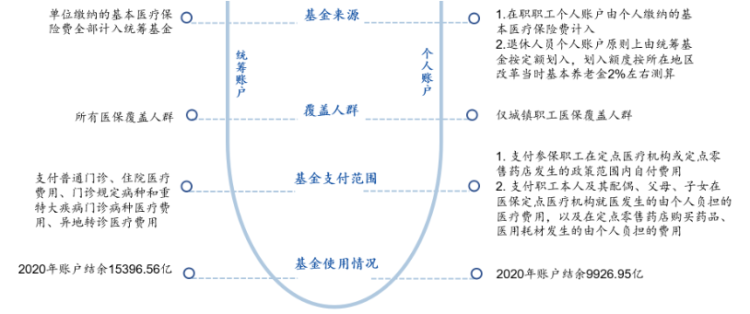

统筹账户vs个人账户

资料来源:公开资料整理(WYD)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。