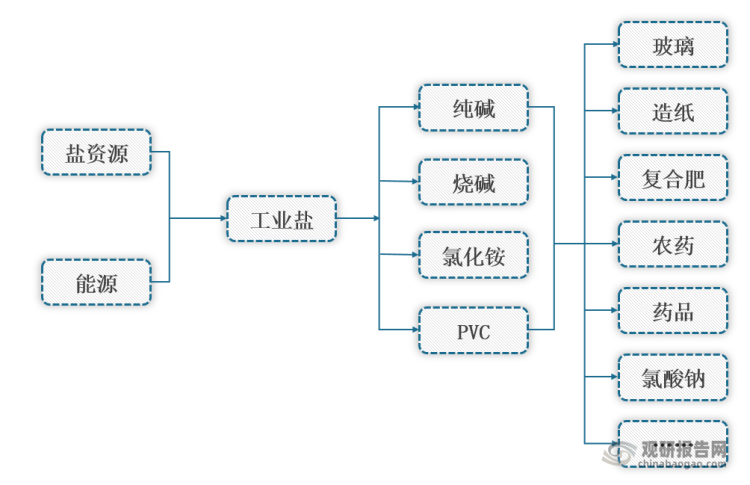

一、工业盐行业产业链介绍与图解

工业盐被称为“化学工业之母”,在盐酸、烧碱、纯碱、氯化铵、氯气等基本化学工业品的生产及饲料、皮革、陶瓷、玻璃、肥皂、染料、油脂、矿冶、医药等工业部门以及水处理、制冰冷藏、公路除雪等方面均有广泛应用。

工业盐行业产业链介绍与图解

数据来源:观研天下整理

二、工业盐行业上游产业

盐穴是指在含盐地层或盐丘中利用钻井注入水等溶剂使盐岩溶解形成的地下空腔,是一种优良的储存资源。与常见的地面储气罐相比,盐穴具有良好的气密性和液密性、较高的安全性、储存容量大、地面空间占用小,可以用来存储工业废料、石油、成品油、天然气及氦气等。

根据观研报告网发布的《中国工业盐行业现状深度分析与发展趋势预测报告(2022-2029年)》显示,我国盐矿资源虽然丰富,但与欧美等国相比在盐穴地下储库的建设数量和技术水平方面差距较大。不过,目前国家已经加大对盐穴综合利用开发支持力度,行业生产企业也持续推进盐矿相关研究及应用,未来我国盐穴综合利用开发将快速发展。

国内外盐穴储能领域发展对比

|

类别 |

国外 |

中国 |

|

压缩空气 |

全球盐穴压缩空气储能电站研究已有40多年历史,当前全球已有大规模盐穴压缩空气储能电站投入商业运行。 |

我国盐穴压缩空气储能相关研究开发起步较晚,2021年9月,中国山东肥城盐穴先进压缩空气储能电站正式并网发电,同时中盐金坛盐穴压缩空气储能国家示范项目也并网试验成功,我国盐穴压缩空气储能领域的研发和应用取得重大进展。 |

|

天然气 |

自1959年苏联建成世界上第一座盐穴储气库以来,全球盐穴储气库建设和运营已有60年的发展历程。全世界投入运行的盐穴储气库主要分布在北美洲和欧洲,以美国和德国居多。 |

我国盐穴储气库研究始于1999年,2018年我国首个盐穴储气库—港华金坛储气库投产。2021年,亚洲最大的盐穴储气库在湖北潜江开建。依据国家总体部署,我国未来将形成东北储库群、华北储库群、长江中下游储库群和珠江三角洲储库群四大区域性联网协调的储气库群。 |

|

石油 |

20世纪60年代起,苏联开始重点关注地下盐穴油库建设,20世纪70年代石油危机爆发后,至今已有近36个国家实施了盐穴地下石油储备库建设。据统计,美国90%、德国50%、法国30%的石油储备储存于盐岩库群中。 |

我国石油储备规模与国际能源署建议的安全战略储备量差距较大,现有储油库不能满足需求。随着国家战略石油储备计划的推进,地下盐穴储油库在石油储备体系的占比将不断增大,为我国盐穴储油库带来重要发展机遇。 |

|

氢气 |

地下储氢是英国和美国(石油)化学工业多年来的先进技术。近年来地下储氢受到了广泛关注,以美国为代表的世界发达国家地下储氢技术迅速发展。目前,英国、德国、加拿大、波兰、土耳其和丹麦等都制定了盐穴储氢计划。 |

我国地下储氢研究较为滞后,尚无地下储氢实践。 |

数据来源:观研天下整理

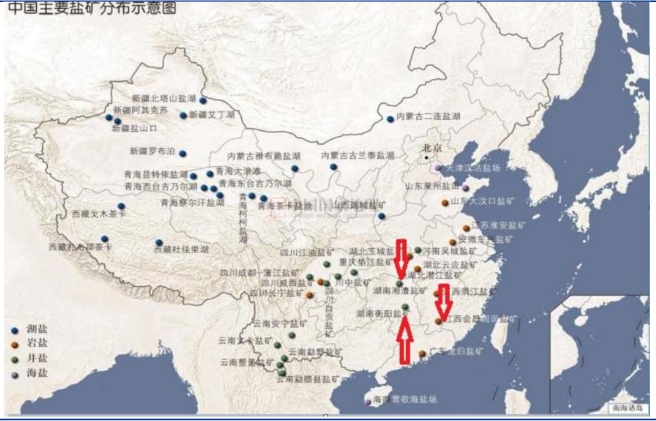

此外,我国盐矿资源分布极不均衡,主要分布于西南、中南、西北地区,集中于新疆、青海、四川、云南、湖北五个省。按照盐矿分类来看,矿井盐主要分布于云南、四川,以及湖北、山东、江西、江苏、新疆、甘肃、青海等地;海盐主要产区包括山东、辽宁、江苏、浙江、广东等地。

资料来源:公开资料整理

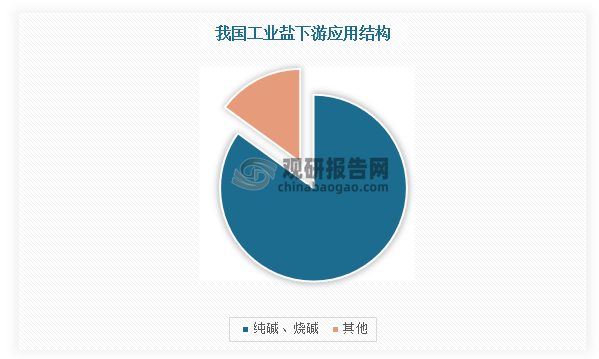

三、工业盐行业下游产业

工业盐作为化学工业的基础原料,在国民经济中占有重要地位,下游两碱用盐占中国工业盐行业需求的85%左右,其余为印染、建筑、机械、石油工业等行业企业。

数据来源:观研天下整理

1、纯碱

(1)纯碱生产工艺较多,节能环保优势显著

我国纯碱生产工艺较多,主要可分为天然碱法和合成碱法,其中合成碱法又包括氨碱法和联碱法。在生产工艺使用方面,现阶段我国纯碱产能所使用工艺以氨碱法和联碱法为主,在2021年国内纯碱有效产能中,氨碱法、联碱法、天然碱法制纯碱产能占总产能比例分别为48.3%、46.8%、4.95%。

纯碱各制备方法对比

|

类别 |

氨碱法 |

联碱法 |

天然碱法 |

|

原料 |

原盐,石灰石 |

原盐,合成氨 |

天然碱矿 |

|

氯化钠利用率 |

28%至30% |

95%以上 |

/ |

|

二氧化碳来源 |

石灰石、焦炭生成 |

合成氨生产过程中的副产品 |

/ |

|

优点 |

规模大 |

质量高、能耗低 |

质量高、成本低 |

|

缺点 |

排放废物多、污染高 |

投资大,需配套氨厂 |

受资源分布制约 |

数据来源:观研天下整理

同时,根据环保部发布的《清洁生产标准纯碱行业》(HJ 474-2009)中,明确显示纯碱行业氨碱法及联碱法清洁生产技术指标要求,所以对于氨碱法而言,联碱法的节能降耗和环境保护方面都具有独特的优势。

《清洁生产标准纯碱行业》氨碱法及联碱法清洁生产技术指标要求

|

项目 |

一级 |

二级 |

三级 |

||||

|

比较项目 |

氨碱法 |

联碱法 |

氨碱法 |

联碱法 |

氨碱法 |

联碱法 |

|

|

单位产品盐耗(NaCl折百)/(t/t) |

海水化盐 |

≤1.42 |

≤1.15 |

≤1.45 |

≤1.17 |

≤1.50 |

≤1.20 |

|

非海水化盐 |

≤1.50 |

/ |

≤1.55 |

/ |

≤1.60 |

/ |

|

|

单位产品新鲜水耗/(m3/t) |

/ |

≤12 |

≤3 |

≤13 |

≤7 |

≤16 |

≤10 |

|

单位产品综合能耗(折标煤)/(kg/t) |

/ |

≤400 |

≤260 |

≤500 |

≤300 |

≤550 |

≤340 |

|

废水产生量/(m3/t) |

/ |

≤10 |

≤2 |

≤12 |

≤6 |

≤15 |

≤8 |

|

工业用水重复利用率/% |

/ |

≥92 |

≥95 |

≥90 |

≥90 |

≥85 |

≥85 |

数据来源:观研天下整理

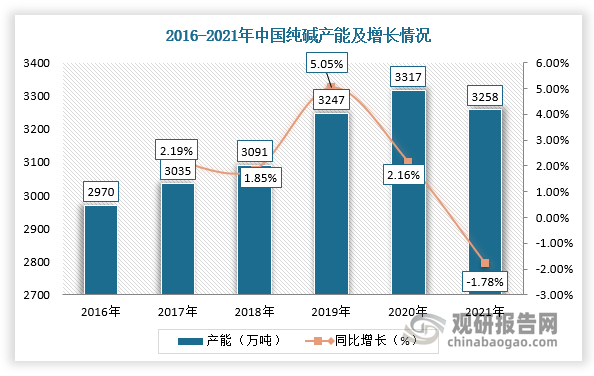

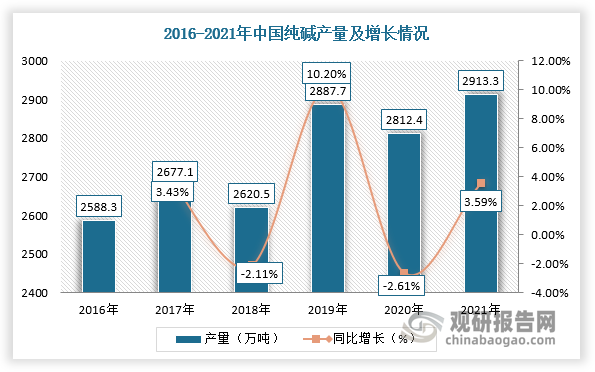

(2)纯碱产量及产能整体呈波动上涨趋势

2016-2020年,我国纯碱产能整体保持持续上涨的态势。进入2021年,受连云港碱业搬迁退出的影响,我国纯碱产能有所下滑,为3258万吨,同比下降1.78%。同时,从产量情况来看,近年来我国纯碱产量呈波动上涨的趋势。据数据显示,2021年我国纯碱产量为2913.3万吨,同比增长3.59%。

数据来源:观研天下整理

数据来源:观研天下整理

2、烧碱

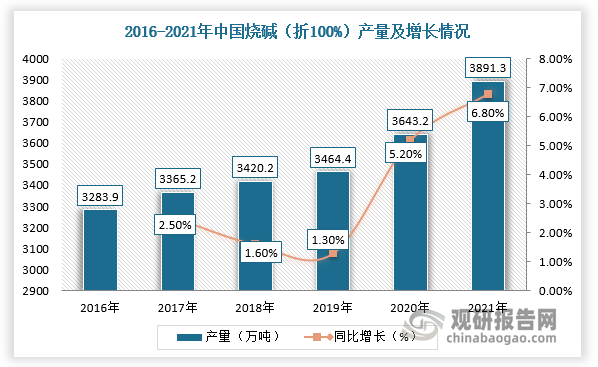

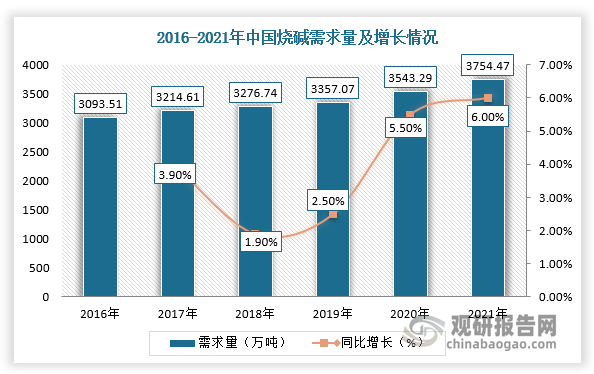

烧碱具有潮解性,会吸收空气里的水蒸气,亦会吸取二氧化碳等酸性气体,是常用的化学品之一,主要用于造纸业、纺织品、肥皂及其他清洁剂等。随着下游生活用纸、厨房用纸及纺织行业市场规模的增加,我国烧碱产量及需求量也迅速增长。根据国家统计局数据显示,截止至2021年,我国烧碱产量约为3891万吨,同比增长5.2%;需求量达3754.47万吨,同比增长6%。

数据来源:观研天下整理

数据来源:观研天下整理(WYD)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。