一、核电设备概述

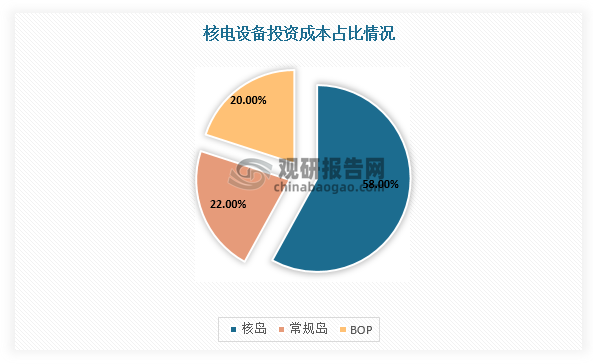

通常把核电站的组成设备称为核电设备。建造核电站的设备主要分为三类:核岛设备、常规岛设备、辅助系统(BOP)。核岛设备是承担热核反应的主要部分,技术含量最高,对安全设计的要求也最高;常规岛设备在技术上不区分第二代和第三代;辅助系统的工程规模比较小,这三种设备在核电站的造价中所占到的比例分别为5:3:2。

二、核电设备行业产业链介绍与图解

在产业链方面,我国核电设备行业上游主要是核燃料及循环、碳素及金属,中游为核岛设备、常规岛设备及辅助设备三类核电设备,下游则是核电站运营。

核电设备行业产业链图解

数据来源:观研天下整理

三、核电设备行业上游产业

1、核燃料及循环

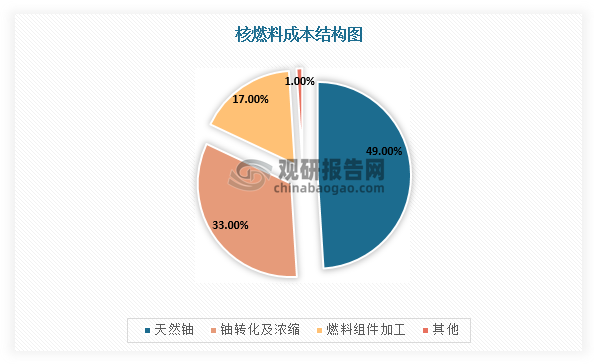

核燃料最核心的材料是燃料芯块,由二氧化铀组成,是裂变反应产生热量的主要原料,而二氧化铀又是由天然铀提炼而成。因此,在核燃料成本结构中,天然铀占比最高,达到49%。

数据来源:观研天下整理

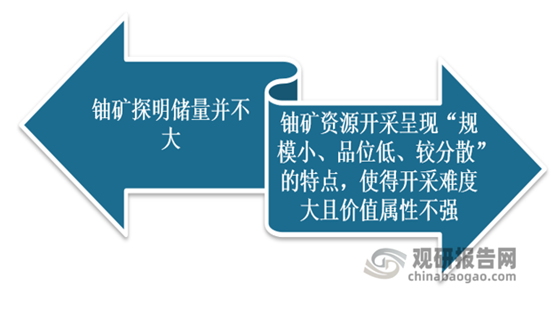

目前,我国铀资源虽然较为丰富,主要集中分布于江西、内蒙古、新疆、广东、湖南、等省,已发现的铀资源总量约占全国总量的95%,但是铀矿床类型多,并且以砂岩型、花岗岩型、火山岩型和碳硅泥岩型为主,成矿地质条件复杂,开采难度大,需要海外进口来供应国内铀矿需求。根据世界核协会相关资料显示,我国铀资源对外依存度常年维持在70%以上。

我国铀矿特点

数据来源:观研天下整理

不过,根据相关资料显示,截止2018年底,我国已认定为合理保障资源(RAR)和推断资源(IR)的铀资源共计344000吨,分布在13个省(自治区)的21个铀矿田。但是,与2016年底,已确认的铀矿资源减少了约7%。由此可见,我国潜在铀资源有待开发。

中国确定的常规铀资源(合理确定和合理推测的资源)

|

位置 |

吨位 |

|

|

江西 |

香山 |

26200 |

|

赣州 |

28900 |

|

|

桃山 |

8000 |

|

|

广东 |

下庄 |

11600 |

|

诸广南部 |

19700 |

|

|

河源 |

2300 |

|

|

湖南 |

香草大湾 |

7600 |

|

广西 |

资源 |

9500 |

|

新疆 |

伊犁 |

42700 |

|

吐哈 |

10100 |

|

|

内蒙 |

鄂尔多斯 |

80100 |

|

二连 |

52100 |

|

|

通辽 |

16500 |

|

|

巴音戈壁 |

7500 |

|

|

河北 |

青龙 |

6700 |

|

云南 |

腾冲 |

4300 |

|

陕西 |

蓝田 |

1200 |

|

甘肃 |

龙首山 |

1450 |

|

浙江 |

大洲 |

2100 |

|

辽宁 |

本溪 |

350 |

|

四川 |

若尔盖 |

5100 |

数据来源:观研天下整理

四、核电设备行业中游产业

根据观研报告网发布的《中国核电设备行业现状深度研究与未来前景预测报告(2022-2029年)》显示,核电设备主要由核岛、常规岛及辅助设备三大系统构成,其中核岛是整个核电站的核心,负责将核能转化为热能,是核电站所有设备中工艺最复杂、投入成本最高的部分,投资成本占比达到58%,并且市场参与者较少,基本是国企垄断。

核电设备分类

|

设备类型 |

主要设备 |

|

核岛 |

反应堆堆芯、反应堆压力壳、堆内构件、控制棒驱动机构、蒸汽发生器、主泵、主管道、安注箱、硼注箱和稳压器等 |

|

常规岛 |

汽轮机、发电机、除氧器、凝汽器、汽水分离再热器、高低压加热器、主给水泵、燃料转运装置、凝结水泵、主变压器和循环水泵等 |

|

辅助系统 |

核蒸汽供应系统之外的部分,即化学制水、海水、制氧、压缩空气站,排水系统,供热通风与空气调节系统等 |

数据来源:观研天下整理

数据来源:观研天下整理

假设以三代机组平均造价1.6万元/千瓦测算,每台百万级核电机组总投资额约160亿元,其中设备投资约80亿元。同时,假设每年推进6-8台机组,年均设备市场容量有望达到480-640亿元。

核电细分设备市场规模

|

设备 |

占比 |

2018-2020市场规模(亿) |

主要公司 |

|

核岛设备 |

52% |

936 |

|

|

压力容器 |

12.50% |

225 |

上海电气、东方电气、哈尔滨电器、中国一重 |

|

堆内构件 |

3.10% |

56 |

上海电气、东方电气、中国一重 |

|

反应堆冷却剂泵 |

4.20% |

75 |

东方电气、哈尔滨电气、沈鼓集团 |

|

蒸汽发生器 |

8.80% |

159 |

上海电气、东方电气、哈尔冰电器、中国一重 |

|

控制棒机驱动机构 |

2.10% |

37 |

上海电气、东方电气、浙富控股 |

|

稳压器 |

1% |

19 |

上海电气、东方电气、哈尔滨电气、中国一重 |

|

阀门 |

6.20% |

112 |

江苏神通、中核科技、应流股份、纽威股份 |

|

主管道 |

1.60% |

28 |

中国一重、中国二重、台海核电 |

|

燃料运输系统 |

1.60% |

28 |

上海电气、东方电气、哈尔滨电气、中国一重 |

|

其他 |

10.40% |

187 |

|

|

常规岛设备 |

28% |

504 |

上海电气、东方电气、哈尔滨电气、中国一重 |

|

汽轮机 |

6.40% |

115 |

|

|

发电机 |

5% |

90 |

|

|

汽水分离再热器 |

3.40% |

61 |

|

|

其他 |

12.90% |

234 |

|

|

辅助设备系统(BOP) |

20% |

360 |

|

|

核电设备 |

100% |

1800 |

|

数据来源:观研天下整理

五、核电设备行业下游产业

根据中国核能行业协会数据显示,2021年,我国累计在运核电机组53台,总装机容量为54.65GW,在建机组数量全球第一,19台(包括海南昌江多用途模块式小型堆科技示范工程,甘肃民勤液态燃料钍基熔盐实验堆)共18.53GW;通过审批在筹建中的核电机组为21台,24.25GW;运行核电机组累计发电量为4071.41亿千瓦时,占全国发电总量的5.02%。

同时,根据相关资料预测,2025年,我国核电在运装机70GW,在建50GW;到2030年,核电在运装机量达到120GW,核电发电量占全国发电量的8%;到2050年中国的核电装机总容量将达到400GW,核电发电量份额将增加到14.5%。由此可见,我国核电设备行业下游需求将持续保持强劲势头。

我国在建、筹建核电机组情况

|

核电厂 |

机组 |

装机容量(MW) |

开工时间 |

投资商 |

|

田湾核电站 |

7号机组 |

1265 |

2021年5月 |

中核集团 |

|

8号机组 |

1265 |

2022年2月 |

中核集团 |

|

|

红沿河核电站 |

6号机组 |

1119 |

2015年7月 |

中广核集团 |

|

宁德核电站 |

5号机组 |

1150 |

筹建中 |

中核集团、中广核集团 |

|

6号机组 |

1150 |

筹建中 |

中核集团、中广核集团 |

|

|

海阳核电站 |

3号机组 |

1000 |

筹建中 |

国电投 |

|

4号机组 |

1000 |

筹建中 |

国电投 |

|

|

5号机组 |

1000 |

筹建中 |

国电投 |

|

|

6号机组 |

1000 |

筹建中 |

国电投 |

|

|

昌江核电站 |

3号机组 |

1197 |

2021年3月 |

中核集团、华能集团 |

|

4号机组 |

1197 |

2021年3月 |

中核集团、华能集团 |

|

|

防城港核电站 |

3号机组 |

1180 |

2015年12月 |

中广核集团 |

|

4号机组 |

1180 |

2016年12月 |

中广核集团 |

|

|

石岛湾核电站 |

2号机组 |

1250 |

2019年6月 |

华能集团 |

|

3号机组 |

1250 |

2020年4月 |

华能集团 |

|

|

4号机组 |

1250 |

筹建中 |

华能集团 |

|

|

5号机组 |

1250 |

筹建中 |

华能集团 |

数据来源:观研天下整理

我国核电站运营企业概况

|

公司简称 |

核电业务占比 |

区域布局 |

核电业务情况 |

|

中国广核 |

86.71% |

广东、福建等 |

子公司经营管理的核电站(7个);大亚湾核电站、岭澳核电站、岭东核电站、阳江核电站、防城港核电站、宁德核电站和台山核电站 |

|

中国核电 |

98.06% |

浙江、江苏等 |

核电运行基地(5家);秦山一核、秦山二核、秦山三核、江苏核电、三门核电、福清核电 |

|

国家电投 |

/ |

浙江、山东等 |

是中国三大核电投资运营商之一、领先的核电技术供应商,参股企业包括秦山核电二期、秦山核电三期、江苏核电、三门核电等 |

|

大唐发电 |

/ |

辽宁、福建 |

通过1家子公司(辽宁庄河核电有限公司)、2家联营公司(福建宁德核电有限公司、大唐国际核电有限公司)布局核电业务 |

|

浙能电力 |

/ |

浙江 |

为中国核电第三大股东,并参股秦山核电、核电秦山联营、秦山第三核电等核电企业;三门核电有限公司(即浙江三门核电一期工程募投项目实施主体)由浙能电力和中国核电共同投资,并由中国核电控股 |

|

申能股份 |

/ |

安徽、浙江 |

通过参股安徽芜湖核电有限公司涉足核电业务,并出资建设了秦山第三核电站 |

|

华能国际 |

/ |

海南、山东、浙江、福建 |

通过参股3家公司涉足核电业务;海南核电有限公司(“海南核电”)、华能石岛湾核电开发有限公司(“石岛湾核电”)、华能霞浦核电有限公司(“霞浦核电”),2020年末持股比例分别为30%、22.5%、22.5% |

|

皖能电力 |

/ |

浙江、安徽 |

持股核电秦山联营有限公司;与中核集团共同开发安徽吉阳核电项目 |

|

福能股份 |

/ |

福建 |

参股5家公司涉足核电业务;华能霞浦(10%)、中核霞浦(20%)、宁德第二核电(10%)、国核福建(35%)涉足核电业务(2019年末持股份额) |

数据来源:观研天下整理(WYD)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。