再生铝是由废旧铝和废铝合金材料或含铝的废料,经重新熔化提炼而得到的铝合金或铝金属,是金属铝的一个重要来源。随着国家“双碳双控”、再生资源利用等政策的逐步实施,废铝回收量逐年增长,再生铝产量随之增长。

我国再生铝行业政策

| 时间 | 政策 | 部门 | 主要内容 |

| 2022年1月 | 《关于加快推进城镇环境基础设施建设指导意见》 | 发改委 | 健全区域性再生资源回收利用体系,推进废钢铁、废有色金属、报废机动车、退役光伏组件和风电机组叶片、废旧家电、废旧电池、废旧轮胎、废旧木制品、废旧纺织品、废塑料、废纸、废玻璃等废弃物分类利用和集中处置。 |

| 2021年12月 | 《“十四五”原材料工业发展规划》 | 工业和信息化部、科技部、自然资源部 | 积极实施节能低碳行动,围绕碳达峰、碳中和目标节点,强化碳效率发展理念,全面实施碳减排行动,电解铝碳排放下降5%,提高可再生资源和清洁能源使用比例。支持优势企业建立大型再生铝回收基地和产业集聚区,推进再生金属回收、拆解、加工、分类、配送一体化发展。 |

| 2021年11月 | 《2030年前碳达峰行动方案》 | 国务院 | 推动有色金属行业碳达峰。完善废弃有色金属资源回收、分选和加工.网络,提高再生铝产量。 |

| 2021年8月 | 《关于完善电解铝行业阶梯电价政策的通知》 | 发改委 | 完善阶梯电价分档和加价标准:严禁对电解铝行业实施优惠电价政策;加强加价电费收缴工作;完善加价电费资金管理使用制度;加强阶梯电价执行情况监督检查。 |

| 2021年7月 | 《“十四五”循环经济发展规划》 | 发改委 | 为再生铝产业设定了在2025年达到1150万吨的年产量目标。 |

| 2021年3月 | 《中华人民共和国国民经济和社会发展第十四个五年规划和2035年远景目标纲要》 | 全国人大 | 提出要全面整治固体废物非法堆存,提升危险废弃物监管和风险防范能力。强化重点区域、重点行业重金属污染监控预警。 |

| 2021年2月 | 《关于加快建立健全绿色低碳循环发展经济体系的指导意见》 | 国务院 | 加强再生资源回收利用。推进垃圾分类回收与再生资源回收“两网融合”,鼓励地方建立再生资源区域交易中心。加快构建废旧物资循环利用体系,加强废纸、废塑料、废旧轮胎、废金属、废玻璃等再生资源回收利用,提升资源产出率和回收利用率。 |

| 2021年1月 | 《西部地区鼓励类产业目录(2020年本)》 | 发改委 | 将再生铝、铝加工、再生铝及铝的固废循环利用及处理列人西部地区鼓励类产业((产业结构调整指导目录》限制类、淘汰类项目除外)。 |

| 2020年10月 | 《关于规范再生黄铜原料、再生铜原料和再生铸造铝合金原料进口管理有关事项的公告》 | 生态环境部、海关总署、商务部、工业和信息化部 | 符合《再生铸造铝合金原料》(CB/T38472-2019)标准的再生铸造铝合金原料,不属于固体废物,可自由进口。 |

| 2020年3月 | 《关于加快建立绿色生产和消费法规政策体系的意见》 | 发改委、司法部 | 建立再生资源分级质控和标识制度,推广资源再生产品和原料。 |

资料来源:观研天下整理

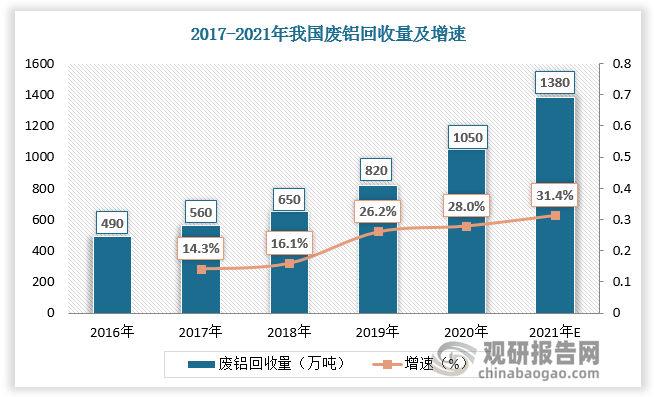

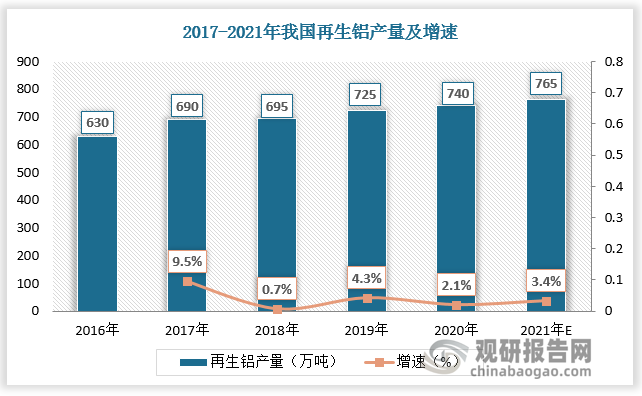

数据显示,2020年我国废铝回收量达1050万吨,较上年同比增长28%;再生铝产量达740万吨,较上年同比增长2.1%。2021年我国废铝回收量达1380万吨,较上年同比增长31.4%;再生铝产量达765万吨,较上年同比增长3.4%。

数据来源:观研天下数据中心整理

数据来源:观研天下数据中心整理

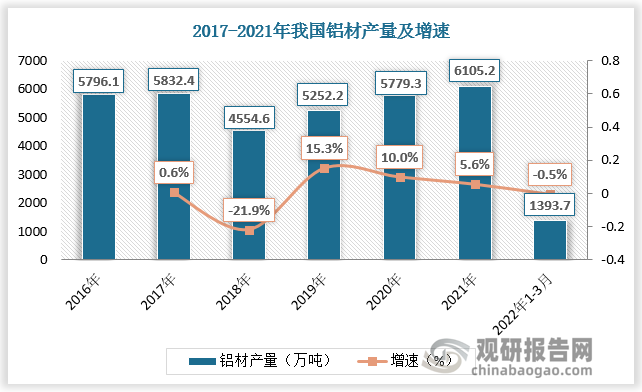

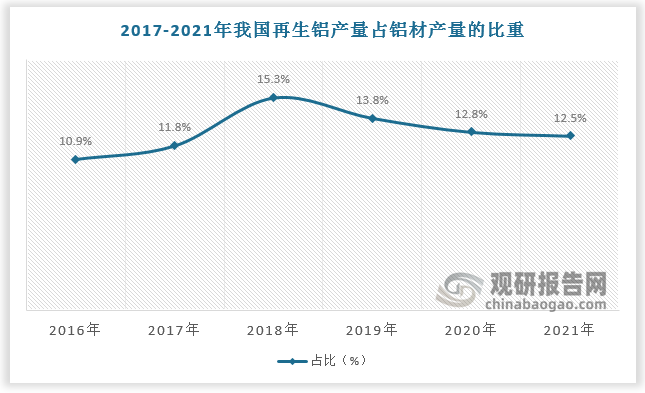

根据观研报告网发布的《中国再生铝行业现状深度研究与发展前景分析报告(2022-2029年)》显示,从再生铝产量占比来看,2017-2021年我国再生铝产量占铝材的比重波动变化,其中2018年达到巅峰,为15.3%,主要由于铝材产量下降。2019-2021年铝材产量逐渐恢复后我国再生铝占比出现持续小幅下降,2021年约为12.5%,整体上与国外发达国家相比仍有较大差距,再生铝产业未来的发展空间较为广阔。

数据来源:观研天下数据中心整理

数据来源:观研天下数据中心整理

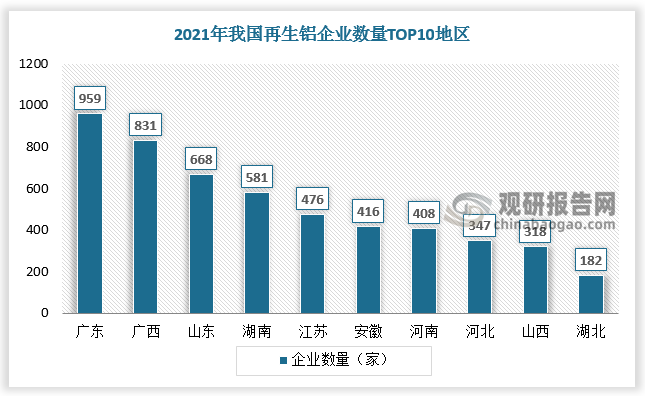

我国再生铝生产企业主要分布在东部沿海地区,2021年广东、广西、山东再生铝企业数量排名前三,分别为959家、831家、668家,分别占比13%、11.3%、9.1%。再生铝行业呈现梯队化竞争格局,大多再生铝企业由传统铝加工企业转变而来,多为小型企业,大型企业数量较少,2021年上半年企业的营收规模超过50亿元的企业主要有明泰铝业、南山铝业、立中集团等。其中立中集团是目前国内唯一拥有熔炼设备研发制造、再生铸造铝合金研发制造、功能中间合金研发制造、车轮模具研发制造全产业链布局的企业。2021年立中集团再生铝原料采购量实现54.91万吨,同比增长28.42%。立中集团将继续按照120万吨再生铝使用量和80%的比例目标推进再生铝业务的发展。

数据来源:观研天下数据中心整理

数据来源:观研天下数据中心整理

我国再生铝行业竞争格局

梯队

营收规模

代表企业

产业链布局

再生铝业务概况

第一梯队

超50亿元

明泰铝业

废铝处理,铝板带简等产品生产

公司是国内目前在变形铝保级利用领域规模和L艺通遥领先的企业

南山铝业

氧化铝、电解铝、铝挤压材、铝压延材、锻造及铝精深加工

公司熔铸生产线能够回收利用各生产环节产生的废铝及客户生产环节产生的边角料等可重熔废品,并正在建设再生铝项目

立中集团

熔炼设备研发制造、再生铸造铝合金研发制造、功能中间合金研发制造、车轮模具研发制造等环节

公司专业研发、生产及销售再生铸造铝合金材料,生产各种牌号的铸造铝合金锭传造铝合金液。是国内再生铸造铝合金行业龙头企业

第二梯队

超20亿元

顺博合金

废铝处理、再生铝的生产

公同是铸造铝合金产业链上的原材料供应商,主要产品为各种牌号的再生铝合金锭(液)

怡球资源

回收废铝,进行分选,加工、熔炼等工序,生产出再生铝合金产品

公司拥有铝合金锭业务和废料贸易业务,利用所回收各种废旧铝资源,进行分选,加工、熔炼等工序,生产出再生铝合金产品

宏创控股

用自身产生废铝和市

场回收废铝进行再生铝生产

拥有用自身产生废铝和市场回收废铝进行再生铝生产的完整循环经济产业链

第三梯队

收入较低

小型企业

-

-

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。