输配电设备主要应用于电力系统和工矿企业的电能传输和电能控制等,影响电网的建设、安全与可靠运行,特别是高压输配电设备,属电力发展的重大关键设备,也是国家能源战略和装备制造业领域中的重大战略设备。

输配电设备包括一次设备和二次设备。一次设备主要包括开关、变压器、电抗器、电容器、互感器、绝缘子、避雷器、直流输电换流阀及电线电缆等,是电力输送主系统上所使用的设备;二次设备则主要是针对电力设备控制及电网自动控制、保护和测量的设备,主要包括继电器、测量仪表、信号设备、控制电缆等,是对一次设备起到控制和保护作用的设备。

一、行业发展历程回顾

我国输配电设备制造业伴随着我国电力工业的发展,开始于 20 世纪50 年代。在输变电及控制设备行业萌芽期,由于西方发达国家对我国的技术封锁和自身制造经验的缺乏,仿制和借鉴国外制造方法成为了唯一选择。

20 世纪 60-70 年代,是行业的技术积累期。在此时期,我国进入了自主研发阶段,开始了独立设计、制造变压器、成套电气开关设备等输配电设备的尝试,并逐步掌握了从低压输配电产品向高压输配电产品的设计、制造技术,促进了我国电网的升级和产品的更新换代。

改革开放后,行业进入了产业形成期。在此时期,我国开始较大规模地引进外资和开放市场,引入国外的先进技术和先进设备。行业内企业通过合作生产、技工贸结合、技术转让等方式,结合一系列持续不断的技术改造,增强了在产品设计、制造、试验检测技术等方面的研发实力,产品基本满足了我国电力建设的需要,并于 80 年代制造出我国第一台 500kV 变压器。此外,市场的开放和经济的发展也催生了大量的输配电设备制造企业,行业竞争也日趋激烈。

21 世纪以来,随着我国城市化的发展和建设速度的加快,输配电设备生产也迎来了黄金发展期,我国输配电设备制造的技术水平和能力在部分领域达到国际领先水平,变压器、成套电气开关设备等输配电设备的产能、产量、电压等级及容量各个性能方面取得了大幅的提高。

二、行业发展现状

1、市场规模

根据观研报告网发布的《中国输配电设备行业现状深度分析与发展前景调研报告(2022-2029年)》显示,近年来,在各类发电、用电和传输端高速增长的带动下,我国输配电设备也迎来高速发展。由于我国碳中和目标的长期驱动效应,预计未来各项政策的力度不会轻易减弱,输配电设备行业的高增长依然可持续。

资料来源:观研天下数据中心整理

2、供应规模

2021年,我国变压器产量16.9亿千伏安,高压开关产量184.9万面,电力电缆产量5165万公里。

|

年份 |

变压器(亿千伏安) |

高压开关(万面) |

电力电缆(万公里) |

|

2017年 |

15.94 |

251.28 |

4934 |

|

2018年 |

14.56 |

221.43 |

4532 |

|

2019年 |

17.56 |

230.04 |

5141 |

|

2020年 |

16.97 |

211.72 |

5101 |

|

2021年 |

16.90 |

184.90 |

5165 |

资料来源:中电联,观研天下数据中心整理

3、需求规模

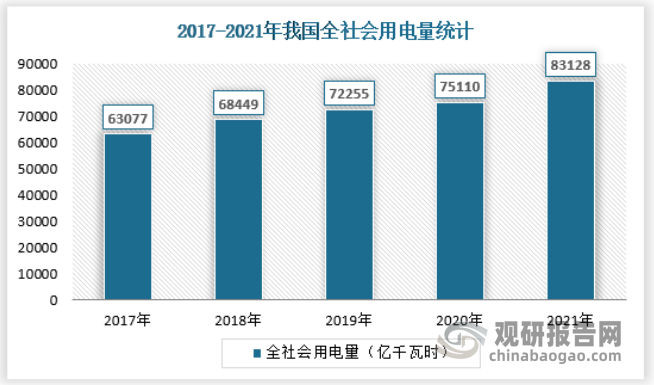

2021年,全社会用电量83128亿千瓦时,同比增长10.3%,较2019年同期增长14.7%,两年平均增长7.1%。分产业看,第一产业用电量1023亿千瓦时,同比增长16.4%;第二产业用电量56131亿千瓦时,同比增长9.1%;第三产业用电量14231亿千瓦时,同比增长17.8%;城乡居民生活用电量11743亿千瓦时,同比增长7.3%。

资料来源:国家能源局,观研天下数据中心整理

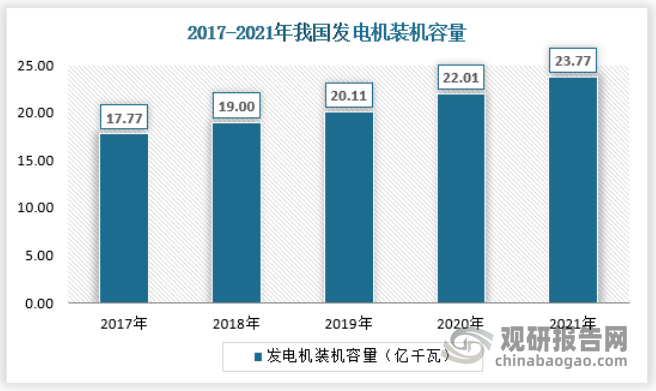

2021年末全国发电装机容量237692万千瓦,比上年末增长7.9%。其中火电装机容量129678万千瓦,增长4.1%;水电装机容量39092万千瓦,增长5.6%;核电装机容量5326万千瓦,增长6.8%;并网风电装机容量32848万千瓦,增长16.6%;并网太阳能发电装机容量30656万千瓦,增长20.9%。

资料来源:中电联,观研天下数据中心整理

目前我国正处于工业化快速发展时期,而工业领域中制造业比重较高。我国已经成为制造业大国,正逐渐向制造业强国迈进。2021 年度我国全年工业投资比上年增长 11.4%。制造业是输配电及控制设备的重点应用领域,也是节能减排重点工程领域之一,制造业由于节能指标的压力,对节能环保型输配电及控制设备产品将保持旺盛需求,特别是中、高端输配电及控制设备产品的发展创造机遇。

4、行业供需平衡分析

我国整体输变电设备是供大于求的,尤其是大量的中低端的设备生产企业,为我国提供了超量的设备供应,相当一部分产能要通过出口才能消化,近年海关数据也表明,在电线电缆和变压器这两个细分市场上,我国存在一定程度的贸易顺差,出口大于进口。

三、行业细分市场分析

1、电力电缆

电线电缆是用来输送电能、传递信息和制造各种电机、仪器、仪表,实现电磁能量转换所不可或缺的一大类电工产品,与国民经济发展密切相关。目前,电线电缆已应用于电力、轨道交通、新能源、建筑工程、海洋工程、通信、石油、化工、汽车、船舶及航空航天等各个领域。

近年来,随着国内经济的稳步增长,工业化、城镇化进程的不断推进,带动电力、石油、化工、城市轨道交通、汽车、建筑、新能源以及船舶等行业快速发展。尤其是智能输配电网建设与特高压网架建设投资不断加大,促进我国电线电缆行业实现了高效发展。

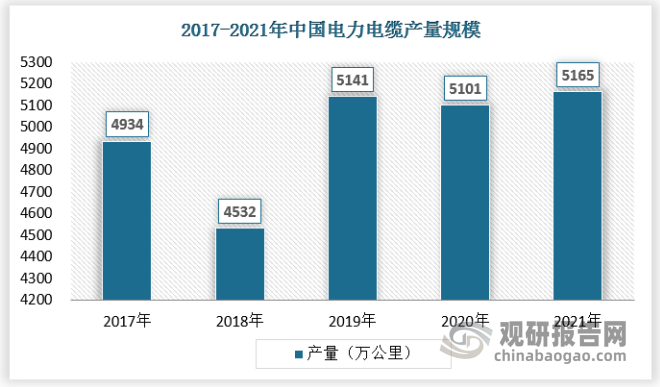

2011年以来,我国电力电缆总产量整体呈现震荡走势。在经历2017-2018年连续两年产量规模下滑之后,2019年,我国电力电缆总产量规模有所回升,整体规模达到5141万公里, 2020年,由于疫情影响,国内电线电缆行业增速放缓,整体规模达到5101万公里,2021年增长至5165万公里。

数据来源:观研天下数据中心整理

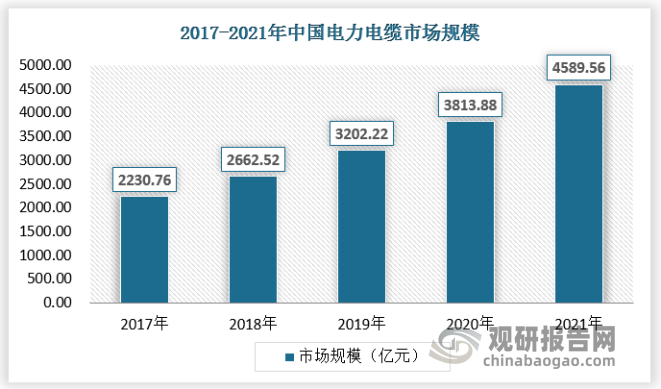

2017年-2021年我国电线电缆销售收入总体呈波动增长态势,2021年中国电线电缆行业销售收入达到4589.56亿元,同比增长19.1%。预计2022年我国电线电缆销售收入将进一步增长。

数据来源:观研天下数据中心整理

“十四五”时期经济社会发展6大“新”目标之一:经济发展取得新成效,在质量效益明显提升的基础上实现经济持续健康发展,增长潜力充分发挥,国内市场更加强大,经济结构更加优化,创新能力显著提升,产业基础高级化、产业链现代化水平明显提高,农业基础更加稳固,城乡区域协调性明显增强,现代化经济体系建设取得重大进展。国家电网和南方电网“十四五”电网规划投资累计将超过2.9万亿元。这明显高于“十三五”期间全国电网总投资2.57万亿元、“十二五”期间的2万亿元。由此可见,受益于国家长期经济发展规划,新基建、智能电网建设推进,电线电缆产业将不断优化升级,呈持续稳定增长态势发展。

2、变压器

随着新增发电机组的不断增长,国内对于变压器的需求也在持续增长,近年来,国内变压器行业通过引进国外先进技术,使得变压器的品种、水平、高电压变压器的容量都有了大幅度提高。

国内生产的变压器包括高压变压器、整流变压器、全封闭式变压器、环氧树脂干式变压器,卷铁心变压器、组合式变压器等等。

随着新材料、新工艺的不断应用,现在新开发研制的各种结构形式的变压器不断涌现,以适应市场发展需求。

目前我国生产变压器的厂家多达千余家,但是有能力生产500KV变压器的厂家不超过10家,有能力生产220KV变压器的厂家不超过30家,能够生产110KV变压器的厂家则有一百多家。

我国变压器行业规模庞大,但是以中小企业居多,近年来通过技术改造、兼并重组、扩张等方式,我国变压器类产品的生产能力已经大幅度提升。

我国电力事业的蓬勃发展吸引了国际上的电工装备跨国公司在中国投资,近年来在我国建立的变压器合资生产企业,在国内变压器市场尤其是高电压等级市场上,占有的份额越来越大。

随着行业竞争越来越激烈,我国变压器企业面临研发设计、品牌塑造、高新技术专业人才引进、跨国营销体系的建立等诸多挑战,这些都需要有创新的眼光、创新的能力作为支撑。另外,面对外资企业进入本土市场,国内变压器大型企业竞相兼并重组,小型企业则陷入价格战的泥沼之中难以自拔,生存状况堪忧。

我国电力变压器企业主要集中在沿海区域。其中,广东、江苏、浙江、山东、河北、辽宁企业个数超过1000家,主要企业包括天威保变电气、泰安科盈电气、恒威电力设备、吴江变压器、中电电气等;河南、安徽、陕西电力变压器制造企业超过500家;其余地区电力变压器企业个数均不足500家。

面对严峻的市场行情,国内变压器企业必须严格规范企业管理,满足国际化经营对企业的新要求,同时要尽快突破高端技术,才能够扩展出新市场随着我国电力布局范围不断扩大,变压器的市场需求也在进一步增加,2021年我国变压器行业市场规模达到了1509亿元,预计到2029年,变压器行业的市场规模将超过3400亿元。

数据来源:观研天下数据中心整理

四、行业竞争格局

从市场格局来看,国内输配电设备行业市场正处于“战国时代”,大型企业竞相跑马圈地,而小企业则互相倾轧,生存状况不佳。从整体上看,中国输配电设备行业竞争激烈,外资跨国公司抢占了部分市场份额,国内输配电设备企业数量也在快速增长,中低端变压器市场竞争激烈。呈现金字塔型结构,随着电压等级增加,技术壁垒就越强,生产厂家越少,垄断程度越高。

中国输配电设备企业可以分为四大阵营:ABB、AREVA、西门子、东芝等几大跨国集团公司以技术和管理优势形成了第一阵营,市场份额有缩减的趋向;保变、特变、西变等国内大型企业通过提升产品的技术水平和等级,占有30%-40%的市场份额,形成第二阵营;以江苏华鹏、青岛青波、顺特电气、山东达驰、杭州钱江等为代表的制造企业形成了第三阵营;不少民营企业由于经营机制灵活,没有非生产性的负担,也形成了一定的市场份额,形成第四阵营。(WWTQ)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。