城市燃气又称为城镇燃气,主要是指从城市、乡镇或居民点中的地区性气源点,通过输配系统供给居民生活、商业、工业企业生产、采暖通风和空调等各类用户公用性质的,且符合国家规范燃气质量要求的可燃气体。

城市燃气是建设现代化城市必须具备的一整套现代化设施的组成部分。发展城市燃气能较大幅度地提高热能利用效率,既是城市现代化建设的需要,又是节约能源消耗,保护城市环境,提高人民生活水平的重要措施。因此城市燃气城市燃气在城市现代化中起着极其重要的作用,对于提高城市居民的生活质量、改善城市环境、提高能源利用率,具有十分重要的意义。

一、市场发展现状

根据观研报告网发布的《中国城市燃气行业发展深度研究与未来前景调研报告(2022-2029年)》显示,近年来随着上游输配管道长度的不断增加、下游用气需求量的持续攀升、以及国家政策鼓励发展,我国的城市燃气行业规模不断扩大。目前我国主要使用的城市燃气种类包括天然气、液化石油气和人工煤气等。其中天然气因具有单位热值高、排气污染小、供应可靠、价格低等优点,成为城市燃气最主要的组成部分,贡献行业主要增量。因此本文中主要是通过天然气数据来看城市燃气发展情况。

1、市场供应情况

城市天然气管道长度

2012-2020年,我国城市天然气用气人口持续增长。据统计,我国城市天然气管道长度从2012年的34.28万公里增长至2020年的85.06万公里,2012-2020年CAGR为12.03%。

数据来源:住建部,观研天下整理

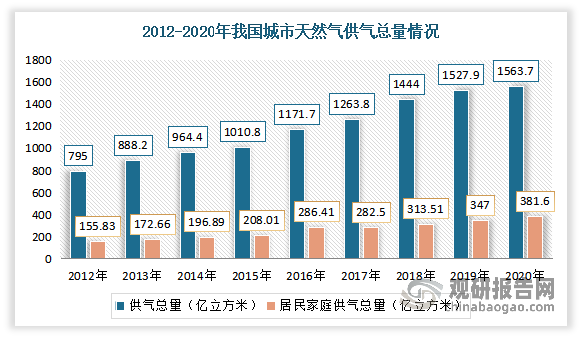

城市天然气供气总量

2012-2020年我国城市天然气供气总量快速增长。数据显示,2020年我国城市天然气供气总量从2012年的795亿立方米增长至1563.7亿立方米,CAGR为8.82%。其中居民家庭供气总量为381.6亿立方米,2012-2020年CAGR为11.85%。

数据来源:住建部,观研天下整理

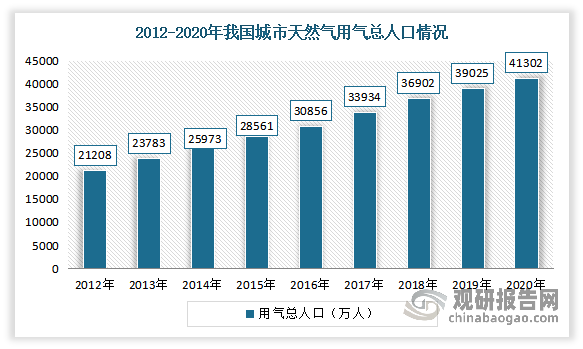

2、市场需求情况

用气总人口

我国城市化进程、家庭小型化趋势是城市燃气消费持续成长的动力。随着中国城市化进程不断加快,促使城市人口的快速增加,扩大了用气人口的基数。2012-2020年我国城市天然气用气总人口逐年增长。数据显示,2020年我国城市天然气用气总人口从2012年的21208万人增长至41302万人,复合增长率为8.69%。

数据来源:住建部,观研天下整理

而预计随着我国城市人口的快速增加,预计用气人口的基数将持续上行。同时随着中国家庭数量的增长,城市燃气接驳业务需求量和人均燃气消费量将会增加。另外我国目前城市管道燃气使用率约仅为30%左右,较发达国家乃至东南沿海一线城市80-90%的管道燃气使用率尚有巨大的提升空间。

此外“双碳”实施落地将给行业发展带来机遇。“双碳”实施落地,强调安全稳妥,以能源安全和经济发展为前提,先立后破;能源体制改革深化,气改从上游、中游向下游延伸以及安全成为政府高度关注的重要方面又将给行业发展带来机遇。综上可知,中国城市燃气消费领域发展前景广阔。

目前在“双碳”背景之下,主要城市燃气企业均已开始启动低碳业务。例如新奥能源积极发展智慧低碳园区,投运低碳园区52个,收入达19.6亿元,同比增长116%;新签约园区261个,用能规模达到1145亿千瓦时;打造低碳工厂,投运低碳工厂443个,收入达36.9亿元,同比增长53%;采用数智平台和低碳解决方案,助力客户节能减碳、降低用能成本。全年投运低碳建筑38个,收入达21.5亿元,同比增长25%;打造低碳交通智慧平台,已投运充电站17座,在建站点20余座,已投运换电站3座,在建站点5座。

华润燃气积极拓展清洁交通能源市场,新投运充电站25座,累计投运充电站132座,全年售电较同期增长29.4%至2.2亿度;新投运加氢站4座,累计批准建设及投运加氢站15座。此外,还试点地方性碳交易服务,全年成功认定2.2 万吨碳资产,推动用户资源优势转化为利润空间。

二、市场竞争情况

经过多年发展,我国城市燃气行业已经基本形成了国有燃气企业、外资(港资)燃气企业、民营燃气企业“三分天下”的局面,市场竞争格局基本确立。目前市场上主要有百川能源、深圳燃气、华润燃气、中国燃气、新奥能源、金鸿能源等一批优秀的企业。

我国城市燃气行业主要企业竞争优势

|

企业 |

主营业务 |

竞争优势 |

|

百川能源 |

包括天然气用具的销售、安装及维修、维护;管道燃气(天然气)、瓶装燃气(液化石油气)、燃气汽车加气站(天然气)经营(以上范围仅限持证的分支机构经营) |

经营区域优势:公司主要经营区域覆盖了京津冀协同发展核心区域以及长江经济带重要区域。 |

|

输配管网长度及覆盖居民人口优势:截至2019年底,公司天然气输配管网长度已超过5500公里,覆盖居民人口超过1800万,工商业用户数万家。 |

||

|

规模化、品牌化优势:公司上市以来,借助我国经济发展、产业政策支持以及资本市场助力,通过深耕现有经营区域及并购优质城市燃气项目实现了快速发展,在燃气经营、用户服务等方面逐渐形成规模化、品牌化优势。 |

||

|

深圳燃气 |

包括以管道输送形式向用户供应液化石油气(LPG)、液化天然气(LNG)、天然气、掺混气、人工煤气及其它气体燃料,并提供相关服务;燃气输配管网的投资、建设和经营;深圳市城市天然气利用工程的开发、建设和经营;液化石油气,天然气,燃气,燃气用具等 |

供应链完整优势:公司经营业务涵盖了气源供应到终端销售的全部环节,业务链较为完整,抗风险能力较强。 |

|

气源稳定优势:,公司拥有广东液化天然气项目广东大鹏公司10%股权,拥有宣城深燃、求雨岭天然气液化工厂,还投资兴建年周转能力为10亿立方米的深圳市天然气储备与调峰库。公司分别与广东大鹏公司签订了25年稳产期年供27.1万吨照付不议的天然气采购合同,与中石油签订了稳产期年供40亿立方米天然气采购协议。 |

||

|

区位优势:公司总部所在的深圳市是我国改革开放前沿,经济总量保持持续快速增长,注重低碳绿色发 展,对天然气需求强劲。公司目前还在江西、安徽、广西等 28 个深圳以外地区城市(区域)开展 管道燃气业务经营,随着当地经济的发展和居民生活水平的提高以及业务经营规模的不断扩大。 |

||

|

管理优势:公司管理层及技术人员具有多年的城市燃气从业经历,积累了丰富的生产运营管理经验。 |

||

|

技术优势:公 司在燃气专业化管理、客户服务和技术研究等方面取得了多项创新成果,并广泛应用于安全生产, 提高了安全和服务工作的技术含量。 |

||

|

华润燃气 |

主营管道燃气、加气站、燃气具销售、综合能源、综合服务等业务 |

地位优势:是中国最大的城市燃气运营商之一。 |

|

规模优势:截至2021年底,已在25个省份、75个地级市拥有271家成员企业,近5万名员工,年销气量340亿方,服务用户数近4600万户。 |

||

|

品牌优势:拥有燃气具专属品牌“PERCEN百尊” |

||

|

荣誉优势:华润燃气连续九年入选普氏能源资讯全球能源企业250强,排名由2013年232位上升至2021年的98位,并多次获得“亚洲最快速增长能源企业奖”;华润燃气在由香港《亚洲周刊》主办的“中国大陆企业香港股市排行榜”中连续多年获得“最绩优企业大奖”和“环保新能源企业大奖”。 |

||

|

中国燃气 |

从事投资、经营、管理城市燃气管道基础设施,向居民和工业用户输送天然气,建设及经营加油站和加气站,开发与应用石油、天然气相关技术等。 |

背景优势:是中国燃气获得国内唯一拥有开采权的地方性天然气公司股权。 |

|

地位优势:是中国最大的跨区域综合能源服务商之一。 |

||

|

全业态发展结构优势:通过多年的发展,中国燃气成功构建了以管道天然气业务为主导,液化石油气、液化天然气、车船燃气、暖居、新能源、配售电充电站以及燃气设备、厨房用具制造、网络电商并举的全业态发展结构。 |

||

|

规模优势:截至2021年3月31日,中国燃气员工总数超10万人,旗下公司超1500家,拥有660多个有专营权的管道燃气项目,530多座天然气汽车及船舶加气站,110多个液化石油气终端分销项目、1个煤层气开发项目、32个天然气长输管道项目、4座液化石油气码头,7座大型石化仓储基地、1支海上运输船队和多支陆上危运车队,燃气管网总长50多万公里,各类管道燃气用户超过5000万户,瓶装液化石油气用户600多万户,燃气供应覆盖城镇人口约2亿。 |

||

|

新奥能源 |

经营范围包括电力供应;燃气经营(面向终端用户);燃气经营(不设储存、运输,不面向终端用户);热力生产和供应;可再生能源领域技术咨询、技术服务;能源技术咨询服务;能源技术研究、技术开发服务;燃气、太阳能及类似能源家用器具制造;管道运输业;管道运输设备批发等 |

地位优势:是国内规模较大的清洁能源分销商。 |

|

发展战略优势:新奥能源立足于“智能化低碳解决方案服务商”的全新战略定位,加速泛能业务发展,努力实现数智化转型升级。 |

||

|

能源体系优势:新奥能源首创泛能理念,从用户需求出发,以能员全价值链开发为核心,打造因地制宜、清洁能源优先、多能互补,用供一体的能源系统。 |

||

|

创新解决方案优势:公司积极把换双碳政策及能源体制改革的机遇,重点开发低碳园区、低碳工厂、低碳建筑、低碳交通四大类客户用能需求,在深度认知客户的基础上,量身定制高性价比、最能满足客户需求的创新解决方案。 |

||

|

金鸿能源 |

以清洁能源为主的开发、投资建设、经营和管理;清洁能源产业配套服务及现代综合服务业;资产经营管理、投资咨询、技术开发与咨询服务、国内批发与零售贸易;高新技术推广服务和高科技产品产业化投资合作业务等 |

管网优势:公司拥有大量的长输管线及丰富的城市管网,为燃气业务在各区域深度发展提供良好基础,近年来公司相继投资建设冀沙线、应张支线、常宁-水口山等长输管线,为沿线燃气业务拓展创造了良好条件。 |

|

气源优势:公司长期与上游气源供应商保持着良好合作关系,并通过在气田开发、LNG贸易、LNG物流等方面开展了大量工作,形成了完整的产业供应链。 |

||

|

管理服务优势:公司在业务扩张中,通过对多家原地方国营燃气公司进行了并购重组,积累了大量经验丰富的燃气技术人才及管理服务人才。 |

||

|

技术优势:下属正实同创公司与中国科学院过程工程研究所等国内知名科研院所建立深度合作关系,先后承担了多项资环领域的国家级重大项目,具备了坚实技术研发实力。近年来正实同创与中科院过程所联合申请了14项国家专利,相关脱硫脱硝技术在2017年年初还获得的美国专利授权。 |

||

|

特许经营及政策优势:公司在发展中已在全国多个城市取得了管道燃气业务特许经营权,并取得了加气站运营等诸多相关领域的特许经营权。同时公司长期积极配合地方政府推动当地经济社会发展,形成了良好的合作关系和良好信誉,有助于支持公司业务向纵深发展。 |

三、行业发展问题及其策略

虽然我国城市燃气市场发展向好,但目前仍存在一些阻碍行业发展的问题。例如截至2021年,我国城镇燃气管网总长度已达105万公里,其中运营时间超过20年的城镇老旧管网超过7万公里,燃气管网风险逐步增大。特别是2021年以来全国燃气事故多发频发,安全形势严峻复杂。与此同时,需求收缩、疫情影响、局部复苏、逆周期调节等并存,宏观经济发展不确定性加剧,数据智能加速与产业融合也将给城市燃气市场带来挑战。此外城市燃气行业具有资质壁垒、资金壁垒、自然垄断壁垒、管理及技术壁垒等,也给城市燃气市场发展带来了一定的影响。

|

城市燃气行业壁垒 |

|

|

资质壁垒 |

根据《城镇燃气管理条例》规定,国家对于燃气经营实行许可证制度。从事燃气经营活动的企业,必须符合燃气发展规划要求,有符合国家标准的燃气气源和燃气设施,企业的主要负责人、安全生产管理人员以及运行、维护和抢修人员经专业培训并考核合格,符合条件的由县级以上地方人民政府燃气管理部门核发燃气经营许可证。同时,根据《基础设施和公用事业特许经营管理办法》《市政公用事业特许经营管理办法》,城市燃气行业依法实施特许经营,由市、县人民政府市政公用事业主管部门依据人民政府的授权负责本行政区域内的市政公用事业特许经营的具体实施。目前,燃气企业在我国各城市取得的特许经营权的时限不等,最多为30年,其他企业在特许经营期限内将无法进入该区域从事相关业务。 |

|

资金壁垒 |

城市燃气行业属于资本密集型行业,前期天然气管网(包括城市管网及部分长输管网)及场站建设,投资巨大、工期较长,投资回收周期长,要求从事该类业务的企业必须具备一定的企业规模、资金实力及融资能力。如果企业缺乏较强的资本实力,则将难以进入行业。 |

|

自然垄断壁垒 |

由于城市燃气行业所铺设燃气管网等基础设施投资较大并在特定区域具有不可复制性,为避免重复投资、提高资源利用效率、实现成本最低化和安全保障最大化,通常各地在确定城市燃气投资及运营方后会授予其在该区域长时间的具有一定独占性质的特许经营权或独家经营区域,使得行业具有自然垄断特性,后续企业只能通过收购兼并等方式进入,难以通过新建等方式参与该项业务的经营。 |

|

管理及技术壁垒 |

天然气为易燃易爆气体,其开采、运输及终端用户消费过程中的安全管理技术至关重要。燃气安全管理技术的发展主要体现在安全供配气技术、应用于不同条件的燃气检漏技术、防火防爆系统和应急抢修技术等方面,企业需要一整套完整的安全管理制度和训练有素的管理团队来保证天然气稳定安全的供应,因此对于新进入者形成了一定的管理及技术壁垒。 |

资料来源:观研天下整理

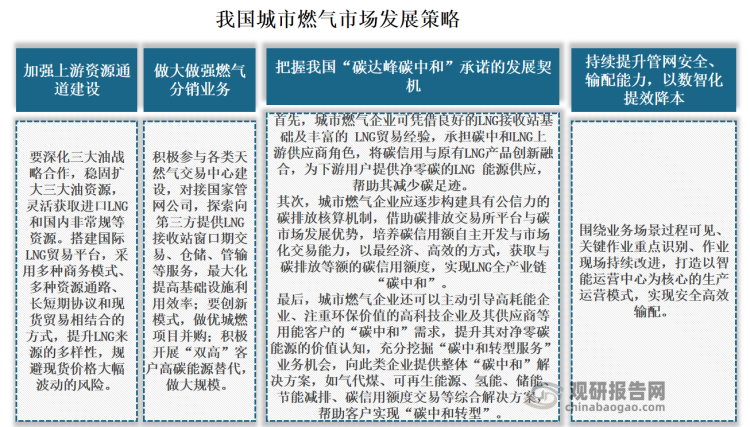

对此,有相关人士建议,一是加强上游资源通道建设,二是做大做强燃气分销业务;三是把握我国“碳达峰碳中和”承诺的发展契机;结合企业主业优势,布局“碳中和LNG”、碳信用交易、碳中和转型服务等新型业务模式;四是持续提升管网安全、输配能力,以数智化提效降本。

资料来源:观研天下整理(WW)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。