一、行业基本概述

存储器是指利用磁性材料或半导体等材料作为介质进行信息存储的器件,半导体存储器利用半导体介质贮存电荷以实现信息存储,存储与读取过程体现为电荷的贮存或释放,半导体存储是集成电路的重要分支。

DRAM(Dynamic Random Access Memory,动态随机存取存储器)是一种半导体存储器,主要的作用原理是利用电容内存储电荷的多寡来代表一个二进制比特(bit)是1还是0。DRAM根据应用设备的性质,可分为计算机(DDR)、移动(LPDDR)、图形存储器DRAM(GDDR)。按照应用类型,DDR又可以划分为PC端、服务器端、以及消费端,内存密度和传输速率为核心参数;LPDDR主要应用于手机端,功耗指标至关重要;GDDR主要应用于显卡等图像处理场景。

根据观研报告网发布的《中国DRAM行业现状深度研究与投资前景分析报告(2022-2029年)》显示,目前DRAM 为存储市场中出货量及销售额最高的产品。与 SRAM 相比,DRAM 具备读写速度快的特性,相较于具有存储量大、单成本低的优势。DRAM 主要用于内存条,内存条是 CPU 与硬盘之间的桥梁,起到数据暂存的作用, 提升了 CPU 的运算速度。

FLASH VS DRAM

比较项

非易失性

易失性

NAND Flash

NOR Flash

DRAM

存储原理

浮栅型

浮栅型/电子俘获型

电容充放电型

读取速度

较慢

较快

极快

擦除/写入速度

快

较慢

极快

存储容量

高(Gb/Tb)

中(Mb/Gb)

中(Mb/Gb)

擦写次数

十万级别

十万级别

二、行业发展现状

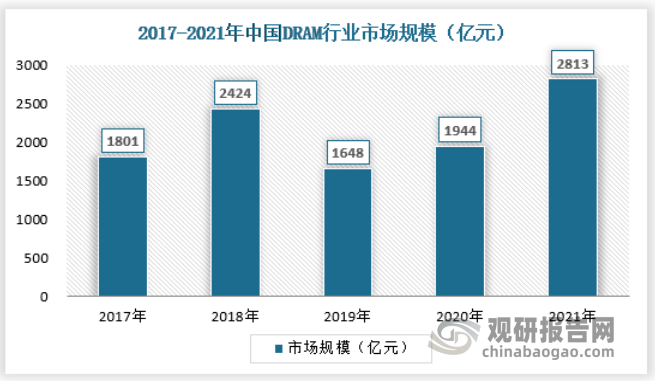

我国作为全球电子产品的制造基地,一直以来都是存储器产品最大的需求市场,而我国目前存储器产品主要依赖进口。2021年我国DRAM行业市场规模为2813亿元,同比增长44.70%,具体如下:

资料来源:观研天下数据中心整理

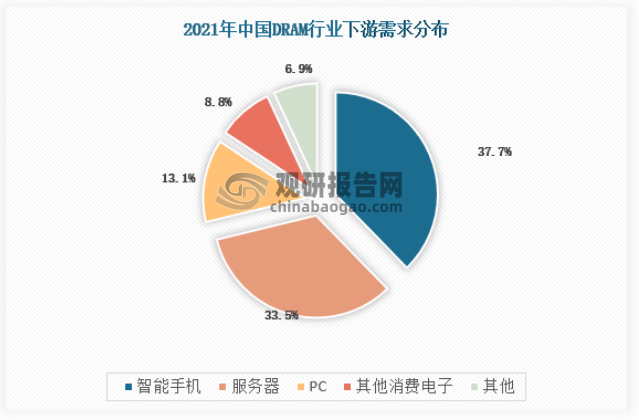

目前我国DRAM行业内的主流产品需求主要来自于服务器、中高端PC及智能手机市场。2021年DRAM市场来自智能手机的需求占比为37.7%,服务器市场需求占比为33.5%;PC市场需求占比为13.1%。预计2022年智能手机市场份额提升至38.1%,服务器市场份额提升至33.8%,PC市场份额微幅下滑。

资料来源:观研天下数据中心整理

三、行业上下游情况分析

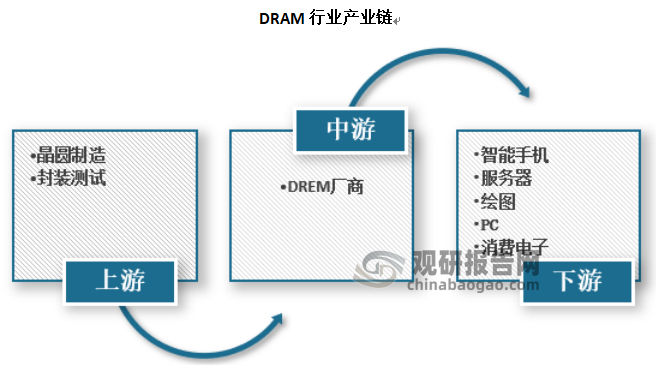

DRAM行业的上游是晶圆制造商以及封装测试厂商,行业下游为智能手机、个人 PC、服务器等众多终端应用行业。

资料来源:观研天下数据中心整理

1、上游产业发展现状

存储晶圆在存储器的成本中占比较高,故存储器的价格变动趋势一般与存储晶圆的价格变动相一致。同时,存储器价格的上涨可能导致存储器下游客户短期内加大采购量,价格下跌可能导致下游客户短期内减少采购量,从而对存储器的供需产生影响,导致存储器的市场价格波动幅度高于上游存储晶圆市场价格的波动。

存储晶圆的价格主要受存储技术迭代、上游晶圆原厂产能扩张的影响。若出现新的存储技术,将有效降低存储晶圆单位容量的成本,价格也将大幅下降;上游存储原厂增加资本支出扩张产能,导致供过于求,存储晶圆的市场价格亦呈下降趋势。短期来看,存储晶圆的市场价格主要受下游需求波动,或者由于不可抗力等导致的短期供应波动的综合影响。

(1)晶圆制造

晶圆是指制作硅半导体电路所用的硅晶片,其原始材料是硅。高纯度的多晶硅溶解后掺入硅晶体晶种,然后慢慢拉出,形成圆柱形的单晶硅。硅晶棒在经过研磨,抛光,切片后,形成硅晶圆片,也就是晶圆。国内晶圆生产线以8英寸和12英寸为主。

晶圆的主要加工方式为片加工和批加工,即同时加工1片或多片晶圆。随着半导体特征尺寸越来越小,加工及测量设备越来越先进,使得晶圆加工出现了新的数据特点。同时,特征尺寸的减小,使得晶圆加工时,空气中的颗粒数对晶圆加工后质量及可靠性的影响增大,而随着洁净的提高,颗粒数也出现了新的数据特点。

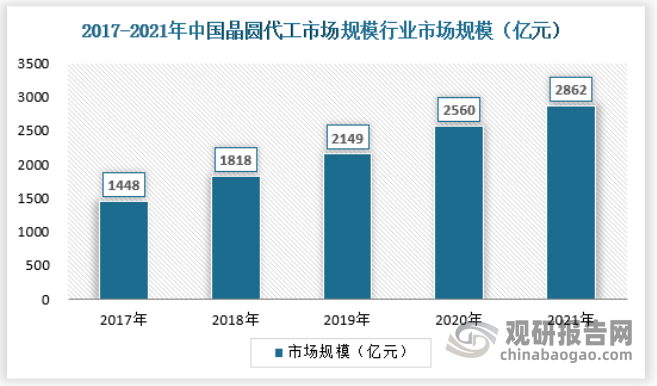

近年,中国大陆地区近年来晶圆产能得到了快速增长,但在单位时间产量方面仍落后于中国台湾地区、韩国和日本。2021 年,中国大陆地区占全球晶圆代工厂市场份额为8.5%,同比增长11.8%。2021 Q4 全球前十大晶圆代工厂中,中国大陆地区厂商占据三家,中芯国际、华虹半导体、晶合集成分别占据第五、第六、第十位。2021年我国晶圆代工市场规模为2862亿元,同比增长11.8%。

资料来源:观研天下数据中心整理

据统计,中国目前共有23座12吋晶圆厂正在投入生产,总计月产能约为104.2万片,与总规划月产能156.5万片相比,这些晶圆厂的产能装载率仅达到66.58%,仍有较大扩产空间。

为补足产能,预计未来五年中国还将新增25座12吋晶圆厂,这些晶圆厂总规划月产能将超过160万片。截至2026年底,中国12吋晶圆厂的总月产能将超过276.3万片,相比目前提高165.1%。

未来五年中,2022年投产的12吋晶圆厂数量最多,2022年底将有6座顺利投产。不过,这6座中有2座晶圆厂在上海,其中1座会因上海疫情而延迟至次年投产。

(2)封装测试

半导体封装是指将通过测试的晶圆按照产品型号及功能需求加工得到独立芯片的过程。封装主要起到保护芯片、支撑芯片、将芯片电极与外界电路连通及保证芯片的可靠性等作用。半导体封装测试工艺流程包括磨片、划片、装片、固晶、塑封等多个环节。

目前国内能提供先进封装服务的主要封测厂商产品侧重各不相同,区别也较大。长电科技、华天科技及通富微电封装测试的应用范围涉及广泛,几乎包括半导体行业的全品类芯片封测,其中先进封装业务主要由各自旗下子公司开展,如中国内第一,全球第三的封测大厂长电科技的晶圆级封装技术是指WLP晶圆级封装,使用Bumping工艺。

|

中国大陆头部封装测试厂商 |

|

|||

|

公司 |

封装技术 |

产品定位 |

主要产品 |

|

|

长电科技 |

QFN/DFN、BGA/LGA、fcBGA/LGA、FCOL、SiP、WLCSP、Bumping、MEMS、FanouteWLB、POP、PiP及传统封装SOP、SOT、DIP、TO等 |

主要为分立器件封装,引线框架类,倒装类封装产品,部分晶圆级凸点封装和测试 |

微控制器、存储芯片、手机射频芯片、电源管理芯片,WIFI芯片、蓝牙芯片等 |

|

|

华天科技 |

DIP/SDIP、SOT、SOP、SSOP、TSSOP/ETSSOP、QFP/LQFP/TQFP、QFN/DFN、BGA/LGAFC、MCM(MCP)、Sip、WLP、TSV、Bumping、Fan-out |

主要为分立器件封装,引线框架类封装产品和倒装产品,部分晶圆级封装产品 |

射频芯片、LED驱动、微控制器、电源管理CMOS影像传感器、指纹芯片等 |

|

|

通富微电 |

QFN、BUMPING、FCBGA.、FCPGA、FCLGA、MCM |

主要为引线框架类,晶圆级凸点和倒装类封装产品 |

CPU芯片、存储芯片、GPU、显示驱动芯片等 |

|

|

晶方科技 |

WLCSP、Fan-Out、TSV等先进封装技术 |

主要为晶四级芯片尺寸先进封装产品,部分基板类系统集成产品 |

CMOS影像传感器,指纹识别芯片等 |

|

2、下游产业发展现状

DRAM产业链下游涵盖智能手机、平板电脑、计算机、网络通信设备、可穿戴设备、物联网硬件、安防监控、工业控制、汽车电子等行业以及个人移动存储等领域。

随着一系列国家战略的持续深入实施,下游制造业的升级换代进程加快,其中消费电子、云计算、大数据、物联网、汽车电子等存储器应用的重要领域维持较快增速。下游市场处于蓬勃发展的态势,直接推动存储器产业链的持续扩张,有利于维持存储器行业需求端的规模增长。

(1)智能手机市场

随着移动通信技术的发展和移动互联网的普及,作为半导体存储下游重要的细分市场,智能手机的景气度是DRAM市场发展的核心驱动力。

2022年1-6月,国内市场手机总体出货量累计1.36亿部,同比下降21.7%,其中,5G手机出货量1.09亿部,同比下降14.5%,占同期手机出货量的80.2%。2022年6月,国内市场手机出货量2801.7万部,同比增长9.2%,其中,5G手机2302.7万部,同比增长16.3%,占同期手机出货量的82.2%。

资料来源:中国信通院,观研天下数据中心整理

(2)数据中心市场

近年来,云计算、大数据、物联网、人工智能等市场规模不断扩大,数据量呈现几何级增长,数据中心固定投资不断增加。数据爆发式增长为存储行业带来巨大的需求空间。一方面互联网巨头纷纷自建数据中心,同时传统企业上云进程加快,两者共同带动服务器数据存储市场规模快速增长。

资料来源:中国信通院,观研天下数据中心整理

在数据中心作为新型基础设施加快建设的背景下,服务器/数据存储的市场规模将继续快速增长,该细分领域的需求将大幅增加。截止2021年,我国数据中心行业市场规模约为1500.2亿元,在庞大的市场体量面前,我国数据中心市场格局显得较为分散。

(3)个人电脑(PC )市场

个人电脑(PC)市场曾是磁性存储器的主要市场之一,由于DRAM的制造成本较高,PC端数据存储过去主要使用机械硬盘(HDD)。HDD是以磁性材料为存储载体的存储器,在平整的磁性表面存储和检索数字数据。近年来,随着DRAM单位存储经济效益持续凸显,同时笔记本电脑,特别是轻薄笔记本电脑对存储物理空间限制严格,SSD对HDD的替代效应显著。同时,PC与其他消费电子产品相同,正在经历性能和数据存储需求的持续增长。随着消费者处理数据的需求不断增加,单台设备的存储容量需求亦持续增加。

四、行业竞争情况

当前我国专注于DRAM存储芯片共有三家公司:紫光南京、福建晋华、合肥长鑫。其中,紫光南京产品线覆盖标准SDR,DDR,DDR2,DDR3,DDR4和低功耗系列LPDDR2,LPDDR4,量产环节主要由力晶半导体完成,尚无自产能力。

福建晋华主要研发利基型DRAM技术,规划第一阶段做25nm 4GB DDR4/DDR3产品。但在2018年受到美国制裁,如今项目暂时处于停摆状态。合肥长鑫主要生产移动型DRAM,目前已具备量产能力。2018年成功量产DDR4,2019年成功量产LPDDR4,是现在大陆唯一能够自主生产DRAM的厂商。

因极高的技术和资金壁垒,DRAM领域市场处于高度集中甚至垄断态势。目前,DRAM芯片的市场格局是由三星、SK海力士和美光统治,2018至2021年,三大巨头市场占有率合计在95%左右,竞争格局较为稳定。

五、行业机会分析

1、国家政策高度重视集成电路行业发展

集成电路产业是现代信息产业的基础和核心产业之一。近年来,为加快推进我国集成电路及封装测试产业发展,国务院、国家发改委、工信部等政府部门从投资、融资、财政、税收、技术和人才等多方面推出了一系列法规和产业政策,国家层面也设立相应产业投资基金,给行业注入新动力。十四五规划要求中国芯片自给率要在 2025 年达到 70%,2021 年国内存储芯片市场规模约为 450 亿美元,IC Insights 数据显示自给率不足 5%,国内存储器市场国产化替代空间巨大。

2、下游应用行业蓬勃发展,国内市场对存储器芯片需求较大

存储器行业的发展主要取决于下游的终端应用领域。随着一系列国家战略的持续深入实施,下游制造业的升级换代进程加快,其中消费电子、云计算、大数据、物联网、汽车电子等存储器应用的重要领域维持较快增速。下游市场处于蓬勃发展的态势,直接推动存储器产业链的持续扩张,有利于维持存储器行业需求端的规模增长。

3、存储产业链向大陆转移带来的机遇

随着国内集成电路行业的发展,全球集成电路行业经历了向中国转移的过程,中国已经成为世界最大的集成电路芯片市场。在这一趋势带动下,存储晶圆厂和主控芯片代工厂商如台积电、三星电子、日月光等纷纷在大陆投资建厂和扩张生产线,下游晶圆加工工艺持续改进,国内封装测试企业技术水平达到国际先进水平,为存储器厂商提供了充足的产能基础和完整的产业链配套。(WWTQ)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。