粉煤灰,是从煤燃烧后的烟气中收捕下来的细灰,粉煤灰是燃煤电厂排出的主要固体废物。我国火电厂粉煤灰的主要氧化物组成为:SiO2、Al2O3、FeO、Fe2O3、CaO、TiO2等。随着电力工业的发展,燃煤电厂的粉煤灰排放量逐年增加,成为我国当前排量较大的工业废渣之一。大量的粉煤灰不加处理,就会产生扬尘,污染大气;若排入水系会造成河流淤塞,而其中的有毒化学物质还会对人体和生物造成危害。但粉煤灰可资源化利用,如作为混凝土的掺合料等。

一、行业市场规模

2021年,我国粉煤灰行业市场规模约为1920亿元,同比增长3.59%,保持持续增长的态势,由于煤炭产业受制于碳中和的政策限制,采掘量和消耗量都很难再大量增长,预计未来粉煤灰行业增长不会很快,市场的扩张可能更多通过需求扩张带来的价格增长来拉动。

资料来源:观研天下数据中心整理

二、行业供需规模

1、供应情况

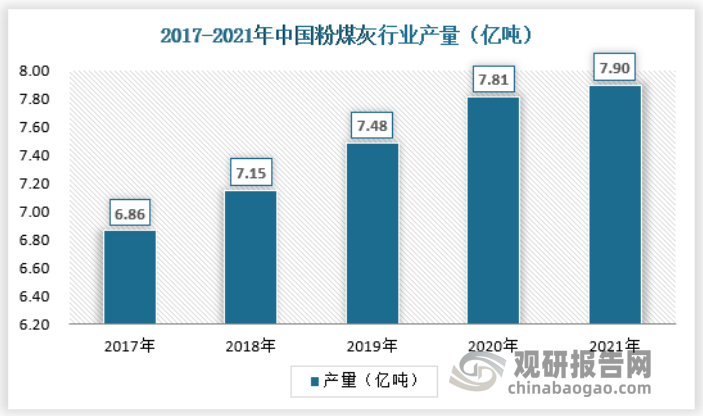

粉煤灰是指燃煤电厂以及煤矸石、煤泥资源综合利用电厂锅炉烟气经过除尘器收集后获得的细小飞灰和炉渣,煤炭的消耗量和利用率直接决定了粉煤灰的产量。2021年,我国粉煤灰产量大约为7.9亿吨。

资料来源:观研天下数据中心整理

2、需求情况

我国是个产煤大国,以煤炭为电力生产基本燃料。虽然,我国正在改变电力能源结构,但以燃煤作为电力工业的地位仍然会持续一段时间。随着国家发展的需要,火电在能源结构中比重虽然会降低,但电力需求在保持不断增长。

根据观研报告网发布的《中国粉煤灰行业发展趋势调研与未来前景预测报告(2022-2029年)》显示,随着建材、道路工程、回填工程、农业、矿物提取等领域行业下游的需求旺盛,且粉煤灰综合利用率的不断提高,我国粉煤灰需求量持续增长,2021年,我国粉煤灰需求量达到6.33亿吨。

资料来源:观研天下数据中心整理

3、供需平衡分析

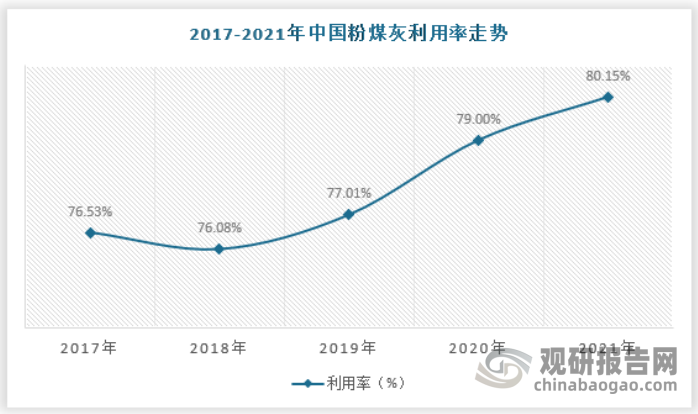

随着国家环保政策的更加严格,以及行业和企业对粉煤灰的综合利用的重视和技术不断进步,东西部将根据各自资源的特点,充分发挥政策和技术的优势,实现分级利用、深化加工和拓展应用领域,并不断扩大应用份额。未来我国粉煤灰资源的开发和利用渠道将不断拓宽和延伸。

2021年,我国粉煤灰利用率大约为80.15%,连续三年保持增长的态势,随着需求的持续发展,和供给相对收缩,预计未来粉煤灰利用率有望继续上升。

资料来源:观研天下数据中心整理

三、市场竞争情况

近年来,各火力发电企业迫于成本负担过重和国家环保政策的压力,已加大了粉煤灰的开发利用力度,纷纷成立粉煤灰资源综合利用公司,制定粉煤灰综合利用政策。燃煤电厂通常将固体废弃物处理委托给一家合作方,合作方负责对固体废弃物进行处理并综合利用。电厂的合作企业一般位于电厂周围,便于及时高效地处理电厂排放的固体废弃物,保证电厂的安全生产以及固体废弃物的处理符合环保标准。因此某一区域燃煤电厂的数量和规模决定了固体废弃物的排放量,也决定了该区域固体废弃物处理并综合利用企业的数量和规模,燃煤电厂的区域集中度较高决定了固体废弃物处理并综合利用企业的区域集中度也较高。

地区发展不平衡是燃煤电厂固体废弃物处理并综合利用制造建材行业的另一特点。在经济发达身份特别是沿海地区,建材市场较为发达,建材需求量较大,固体废弃物综合利用制造的建材产品需求较高,燃煤电厂固体废弃物综合利用率高。中西部地区经济相对落后,建材市场欠发达,建材需求量相对较小,固体废弃物综合利用制造的建材产品需求较低,燃煤电厂固体废弃物综合利用率较低。

根据国内粉煤灰行业发展现状来看,我国粉煤灰微珠企业呈现“多、小、散、乱”的特征,竞争秩序较为混乱,大部分为区域性的中小型加工厂,而全国性的大型企业极少,市场集中度很低。2021年国内企业CR4约为5.73%,市场处于明显的竞争型格局。

|

集中度 |

占比 |

|

CR4 |

|

|

CR8 |

8.27% |

资料来源:观研天下数据中心整理

四、行业存在问题与发展策略

1、存在问题

政策实施中交易成本过大

为了鼓励引导粉煤灰综合利用,国家于2013年修订的《粉煤灰综合利用管理办法》明确了鼓励支持政策,鼓励对粉煤灰进行高附加值和大掺量利用,鼓励在具备条件的建筑、筑路等工程中使用符合国家或行业质量标准的粉煤灰及其制品,鼓励对粉煤灰大掺量、高附加值关键共性技术的自主创新研究。使用粉煤灰的单位可以按照《国家鼓励的资源综合利用认定管理办法》有关要求和程序申报资源综合利用认定。但是,政策措施往往不具体,量化不到位,且资源综合利用认定申请认定程序繁琐,认定时间长,交易成本大,严重削弱了申请者的积极性。其实,政策规定再明确,如果无法实施或实施中交易成本过大,政策的效果便会打折扣,甚至政策流于形式,达不到调节的目的。

市场不完善增加了使用者生产成本

在资源市场上,粉煤灰使用者被迫支付一些额外的费用。本来,粉煤灰资源化利用是国家倡导和支持的重点,但在具体市场运营中却存在着很多问题,直接增加了使用者的生产成本。火电厂的粉煤灰资源被一些人所“垄断”:凡是要使用粉煤灰,则每吨缴纳费用;如果不缴纳这个费用,则宁愿堆放,既占用土地,又污染环境。所以出现这些问题,主要是国家粉煤灰废弃物处理政策和环境政策不能落实,也说明循环经济要求的企业代谢和共生关系远未形成。在技术市场上,粉煤灰资源化使用者也处于相对被动地位。要实现粉煤灰资源化利用的产业化,关键要做好技术的创新和选择,特别是技术供需双方在经济利益上的平衡。通常,技术供应方对技术研发和创新具有话语权,并且对相关技术可能产生的社会和生态效益掌握更为充分完备的信息,所以在选择技术需求方时关注其行业资质、经济规模以及双方的利益分配问题,而技术需求方即粉煤灰使用者,通常因为要考虑相关技术高额的初始投入、后续维护成本的不断追加以及相关技术实际应用效果的不可预见性而处于被动地位。

区际之间协调困难

全国粉煤灰排放大户主要集中在山西、内蒙古等火电行业比较集中的地区,国家相关政策也提出重点推进内蒙古、山西的粉煤灰产生与堆存集中区域的综合利用,综合考虑粉煤灰的各种资源化利用的途径,利用粉煤灰生产粉煤灰砖虽然可以改善传统建材工业高消耗的状况,但生产成品会受到生产规模和市场半径的限制。我国综合利用粉煤灰技术成熟,做成的产品性能也好,但因产品价值低,质量重,市场半径小,只能就地销售,而本地市场规模小,严重制约了资源化利用的程度。我国地域广大,在西部地区城镇比较分散,城镇发展所需要的建筑、交通等基础设施建设通常距离比较远。由于产品市场半径小,影响了市场占有率。同时,东部发达地区的城镇化升级,对水泥、混凝土等建材的需求量更大,但因粉煤灰砖等产品运输半径小,运往沿海地区将产生巨大的运输成本。所以,区域之间存在矛盾,一方面产品有大量需求,但另一方面又是产品过剩,出现大量过剩生产能力。

2、发展策略

有计划地培育市场并规范市场关系

推进社会主义市场经济体制建设,首要的就是有计划地培育市场并规范市场关系。在资源市场上,从宏观上看,政府可以通过示范工程,有计划地培育市场、配置资源,重点解决粉煤灰综合利用区域瓶颈问题;以高铝粉煤灰综合利用为重点发展方向,构建粉煤灰提取氧化铝联产多种高附加值产品的产业链;重点培育一批粉煤灰综合利用专业化企业,引进消化吸收粉煤灰制轻质板材技术等一批先进适用技术,逐步淘汰粉煤灰湿排,强化粉煤灰安全堆存管理。从微观上看,要规范市场关系,针对粉煤灰资源利用上的人为“垄断”,国家相关部门应该毫不手软地斩断那只破坏市场关系的垄断之“手”,使企业之间的代谢和共生形成无缝链接,真正形成区域内的循环经济,最大限度地消解粉煤灰,使其再利用和资源化。

促使市场导向的业内联合

目前,粉煤灰资源利用中存在的问题之一,就是排放一方与利用一方之间完全分隔,供给和需求之间缺乏有效地沟通和联系,导致一方面是大量排放和堆放,另一方面需求方使用却存在障碍。因此,可以考虑,或者由排放一方延长产业链条,增加粉煤灰利用的生产环节;或者,与现有的粉煤灰利用方联合。这两种方式,都可以有效降低粉煤灰资源从上游到下游之间沟通的交易成本。从宏观层面看,粉煤灰的资源化应当从推进产业结构调整,促进企业之间的联合,从优化产业布局入手,鼓励火电、建材、冶炼等行业的企业联合,形成若干个大型企业为主体的产业集团,大大提高粉煤灰的资源化处理效率。同时,业内的联合也可以解决技术市场上技术供求信息不对称的问题,使新技术能够得到有效利用,或针对需求而研发技术,最终推进该领域整体的技术进步。

扩大粉煤灰综合利用的地域范围

针对粉煤灰资源化成品所受到的生产规模和市场半径的限制,以及东部经济发达地区建材原料相对不足的问题,一方面,可以探索区际之间的生态补偿机制或碳排放的补偿机制。就是电力消费地可以通过一定形式向生产地提供一定的资金,主要用于废弃物资源化的环境补偿或碳排放补偿,以降低其生产成本在总成本中的比重,使在总成本不提高或很少提高的基础上,大幅度提高其运输半径,使其产品能够基于经济合理的原则而运输到东部需要的地区。另一方面,可以借鉴京能电力科技环保有限公司的做法和经验,链接粉煤灰市场区域之间的供求关系。从2014年起,北京为缓解城市瓶颈,治理大气污染,在燃煤电厂关停、采暖锅炉改造、工业用煤压减、散煤治理四大领域压减燃煤260万t,五环内基本取消燃煤锅炉,致使粉煤灰市场供需平衡打破,粉煤灰市场缺口很大。与此同时,内蒙古各类煤电企业每年都要产生7000多万t的粉煤灰,不仅占用了大量土地,而且造成环境污染。为此,该公司启动了内蒙古粉煤灰进京项目,构建起了发电-粉煤灰-建材、筑路、建筑工程的循环经济产业链,粉煤灰综合利用率已达到70%,实现经济和环保的双赢,为北京提供清洁绿色能源的同时,也减轻了内蒙古的环境承载压力。所以,粉煤灰及其产品的外运,扩展粉煤灰综合利用的地域范围,对于粉煤灰资源化利用效率将会有很大提高。(WWTQ)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。