一、概述

工业气体是现代工业的基础原材料,在国民经济中有着重要地位和作用,广泛应用于冶金、化工、医疗、食品、机械、军工等传统行业,以及半导体、液晶面板、LED、光伏、新能源、生物医药、新材料等新兴产业,对国民经济的发展有着战略性的支持作用,因此被喻为“工业的血液”。

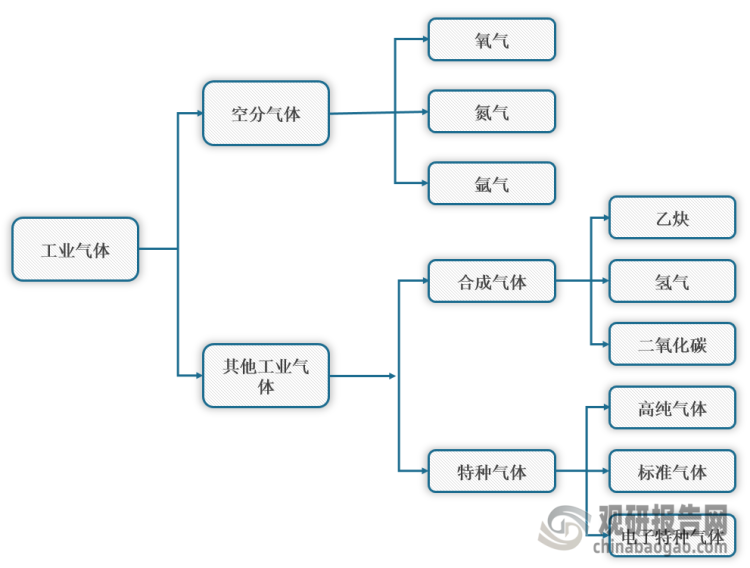

根据观研报告网发布的《中国工业气体行业现状深度调研与投资趋势预测报告(2022-2029年)》显示,工业气体产品种类繁多,分类方式多样。按化学性质不同可以分为剧毒气体(如氯气、氨气等)、易燃气体(如氢气、乙炔等)、不燃气体(如氧气、氮气和氩气等)。按组分不同可以分为工业纯气和工业混合气。

工业气体产品分类

数据来源:观研天下整理

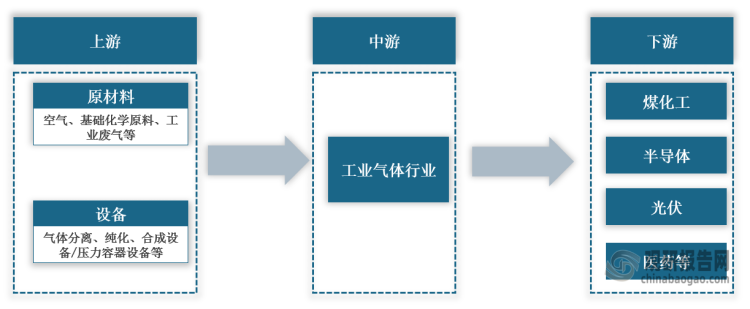

在产业链方面,工业气体行业上游主要是原材料与设备供应商,主要涉及到空分设备制造商与化学原料供应商等;下游包括煤化工、钢铁、集成电路、LED、光伏等行业。

工业气体行业产业链图解

数据来源:观研天下整理

二、发展现状

1、经营模式

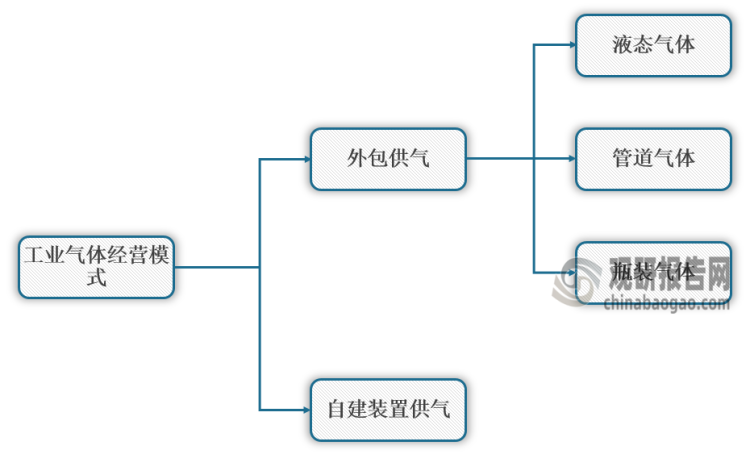

目前,我国工业气体行业经营模式主要分为外包供气和自建装置供气两种。其中,自建装置供气是指企业自购空分设备并进行运营,以满足自身生产经营用气需求,并且对资金投入存在要求,如运营、维护等成本较高;外包业务即将供气任务交给专业的气体供应商,由其向客户提供相应的用气服务,主要有液态气体、管道气体和瓶装气体三种模式,运营成本较低,只想要投入相应费用即可,对于其他被生产出的气体没有利用或者运输外售的能力,所以资源利用效率较低。

工业气体行业经营模式

数据来源:观研天下整理

外包供气和自建装置供气对比情况

| 项目 | 自建装置供气 | 外包供气 |

| 运营成本 | 需要配备相应的运营、维护人员,成本较高 | 运营成本低 |

| 供气稳定性 | 多数设备使用年限较长,维护成本高,供气稳定性较差 | 供应商具有丰富的运营经验和先进适用设备,供气稳定性高 |

| 资源利用效率 | 通常只使用自身所需要的气体产品,对于空分设备生产的其他副产品难以利用 | 所有产品均能销售给下游需求客户 |

| 财务成本 | 需要一次性大额设备投入 | 不需要大额设备购置支出 |

数据来源:观研天下整理

国内外包气体供应模式起步较晚,目前占比不足60%,仍有较大提高空间。

目前,我国大型煤化钢等企业均是采用自建和安装空气分离装置生产来满足用气需求,工业气体外包起步较晚,在20世纪90年代后期,国内部分企业才开始将用气需求外包,实现主辅分离,所以导致外包供应占比较低。根据弗若斯特沙利文数据,2021年,我国工业气体外包供应占比预计为57.8%,与成熟的第三方气体供应(占比80%)相比提升空间较大。

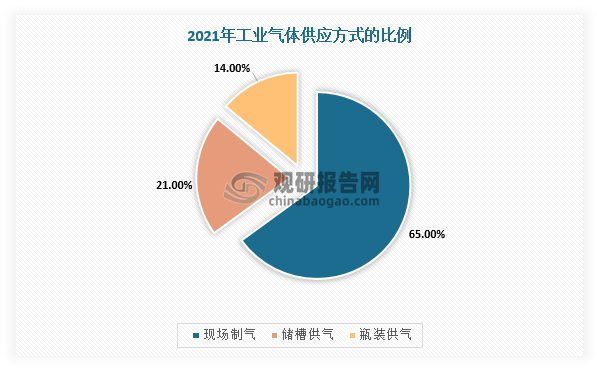

数据来源:观研天下整理

此外,在供应模式方面,我国工业气体主要包括大宗供气、零售供气,分别满足不同需求的客户群体。大宗供气主要指现场制气,在工业气体总供应占比最大,为65%;零售供气可分为瓶装供气和储槽供气,其中储槽供气占工业气体总供应比达到21%,剩下的气体供应为瓶装供气,供应占比为14%。

工业气体的销售途径

|

供气模式 |

状态 |

客户群体 |

运输半径 |

合同期 |

简介 |

下游领域 |

|

|

现场制气 |

气态 |

大规模用气需要的客户 |

不受运输半径限制 |

10-20年 |

在客户现场建立气体生产装置,通过管道直接向单一客户或工业园区供应工业气体 |

化工、炼油、电子、金属冶炼加工 |

|

|

零售气体 |

储槽供气 |

液态 |

中等客户 |

200km左右 |

3-5年 |

生产、分装后,通过包装容器和车辆运送,将低温液态产品储存在客户的储罐中 |

电子、化工、机械、塑料、食品饮料、医疗 |

|

瓶装供气 |

气态 |

小批量用户 |

大宗气体50km;特种气体不受限制 |

1-3年 |

生产气体后,经充装等工艺生产瓶装气,再销售给下游客户 |

行业不限 |

|

数据来源:观研天下整理

2、下游市场

目前,我国工业气体行业下游应用领域主要包括煤化工、钢铁、化肥、石化等,其中煤化工为最大的应用领域,占比22.10%,钢铁行业占比18.14%,而电子工业、食品加工、航天航空、医疗、环保等领域占比较低,但市场发展潜力大,未来有望成为行业增长点。

数据来源:观研天下整理

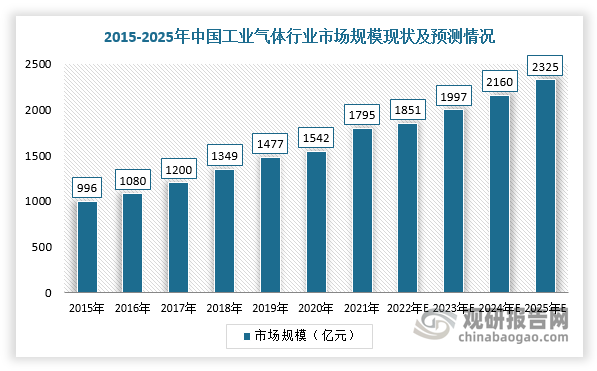

3、市场规模

我国工业气体行业起步晚,但近年在国家政策支持、工业快速发展、外资引入、下游需求旺盛及高新技术发展等因素影响下发展迅速。根据弗若斯特沙利文数据,2021年,我国工业气体行业市场规模达到1795亿元,2010-2021年的复合增速达14.62%,预计2025年市场规模有望达2325亿元,2020-2025年复合增长率为8.56%。

数据来源:观研天下整理

三、竞争格局

我国工业气体行业市场格局分散,国内龙头企业杭氧股份市占率仅为6%,并且截至2021年7月7日,我国企业名称及经营范围含有工业气体企业共有334516家,虽然企业数量较多,但是企业规模较小,产品结构单一,中小企业发展存在较大瓶颈。

数据来源:观研天下整理

不过,由于危险化学品种类繁多,经常使用的约有10万种,包括爆炸品,压缩气体、液化气体等,这类化学品容易发生安全事故,如2020年6月13日温岭槽罐车爆炸及黎巴嫩港口事件,使得国家对危险品安全经营进一步加严管控。因此,从长期来看,随着相关监管政策相继出台使得相关资质审批愈发严格,那些没有达到标准及相关资质的企业将被清退,这有望促进工业气体行业市场集中度的提升。此外,我国部分龙头企业也已经通过自建空分设备提升工业气体产业链优势,设备投资额较大,在保持市场发展的同时抢占更多的市场分额。

2012-2020年我国危化品重大安全事故情况

| 事故名称 | 时间 | 事故概况 | 人员伤亡 | 经济损失 |

| 8·26包茂高速特大交通事故 | 2012年8月26日 | 陕西延安包茂高速公路卧铺客车与运送甲醇货运车辆追尾碰撞交通事故,引发甲醇泄漏并导致两车起火。 | 36人死亡,3人受伤。 | 3160.6万元 |

| 晋济高速“3·1”特别重大燃爆事故 | 2014年3月1日 | 山西省晋城市晋济高速公路两辆运输甲醇的铰接列车追尾相撞,前车甲醇泄漏起火燃烧,隧道内滞留的另外两辆危险化学品运输车和31辆煤炭运输车等车辆被引燃引爆。 | 40人死亡、12人受伤 | 8197万元 |

| 荣乌高速烟台莱州段“116”重大道路交通事故 | 2015年1月16日 | 荣乌高速雪后路面湿滑结冰,发生四车连环相撞事故,其中一辆运送汽油的罐车碰撞后汽油泄漏起火燃烧。 | 12人死亡,6人受伤 | 1100万元 |

| 8·12天津滨海新区爆炸事故 | 2015年8月12日 | 天津市滨海新区天津港的瑞海公司危险品仓库发生火灾爆炸事故,本次事故中爆炸总能量约为450吨TNT当量。 | 165人死亡,8人失踪,798人受伤 | 68.66亿元 |

| 张石高速保定段“5·23”重大危险化学品运输车辆燃爆事故 | 2017年5月23日 | 河北省张石高速公路一辆运气体的罐车发生爆炸,并引燃前后5辆运煤车燃烧。 | 15人死亡,3人重伤,16人轻微受伤。 | 4200万元 |

| 河北盛华化工11.28重大爆燃事故 | 2018年11月28日 | 张家口中国化工集团盛华化工有限公司氯乙烯泄露,导致厂区外危化品车爆炸 | 23人死亡、22人受伤 | 未知 |

| 江苏响水特大爆炸事故 | 2019年3月21日 | 江苏省盐城市响水县生态化工园区的天嘉宜长期违法贮存的硝化废料因持续积热升温导致自燃,燃烧引发硝化废料爆炸造成 | 78人死亡、76人重伤 | 19.86亿元 |

| 沈海高速浙江台州温岭出口处的槽罐车爆炸 | 2020年6月13日 | 液化气槽罐车运输液化气由宁波到温州瑞安,从高速公路出来走104国道时,在匝道发生爆炸冲出高速造成 | 20人死亡,175人入院治疗 | 9478万元 |

数据来源:观研天下整理

我国工业气体龙头公司拟建气体项目投资情况

| 公司 | 项目名称 | 计划总投资(亿元) |

| 杭氧股份 | 玉溪杭氧4*40000空分项目 | 9.6 |

| 青岛杭氧电子气体有限公司 | 2.14 | |

| 广西杭氧2*60000空分项目 | 6.36 | |

| 山东裕龙杭氧气体有限公司 | 14.54 | |

| 和远气体 | 宜昌电子特气及功能性材料产业园项目一期 | 18 |

| 潜江特气新增电子特气和电子化学品项目 | 3.7 | |

| 华特气体 | 年产1764吨半导体材料建设项目 | 4.7 |

| 雅克科技 | 年产12000吨电子级六氟化硫和年产2000吨半导体用电子级四氟化碳生产线技改项目 | 0.7 |

数据来源:观研天下整理(WYD)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。