一、概述:90%以上的二氧化硅产品是沉淀法二氧化硅

二氧化硅是一种无机物,化学式为SiO2。二氧化硅按制造方法分类,可分为沉淀法二氧化硅、气相法二氧化硅。中国90%以上的二氧化硅产品是沉淀法二氧化硅。沉淀法二氧化硅价格优势明显,在国内市场份额占90%以上,广泛用于橡胶、轮胎、制鞋、橡塑制品及硅橡胶、涂料、化妆品、牙膏、饲料等行业。气相法二氧化硅的分子结构与硅橡胶相似,可做硅橡胶的浅色补强材料,用以增强硅橡胶制品的抗拉强度,提高弹性模量和伸长率。硅橡胶的下游主要是建筑和电子电器。

二氧化硅分类(按制造方法)

|

分类 |

制造方法及原料 |

成本因素及用途 |

价格 |

价格发展趋势 |

|

沉淀法二氧化硅 |

通常采用硅酸钠、硫酸中和沉淀反应的方法来制备,反应时在液固相中进行 |

原料成本较低,生产流程易于控制,广泛应用于橡胶、轮胎、制鞋、牙膏、饲料以及油漆、电池隔板等行业 |

产品价格便宜 |

沉淀法二氧化硅产品价格优势明显,在国内市场份额占90%以上 |

|

气相法二氧化硅 |

通常采用四氯化硅、氢气、氧气,通过高温燃烧反应制备,反应时在气固相中进行 |

制备工艺复杂,产品主要用于硅胶制品、墨粉、油漆等行业 |

产品价格较高 |

气相法二氧化硅应用领域不同于沉淀法二氧化硅,国内市场份额在10%以下 |

数据来源:观研天下整理

二、供给市场分析

1、产能产量整体呈现上升趋势,上市企业开工率处于较高位置

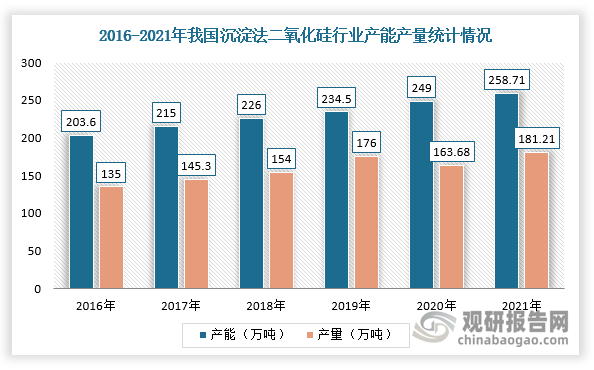

根据观研报告网发布的《中国二氧化硅行业发展趋势分析与投资前景研究报告(2023-2030年)》显示,近年来,随着绿色轮胎、硅橡胶等行业快速发展及沉淀法二氧化硅工艺技术不断取得新突破,再加上国家政策支持,行业整体产能产量及需求量呈现增长态势。根据数据显示,2021年,我国沉淀法二氧化硅产能产量分别为258.71万吨和181.21万吨。

数据来源:观研天下整理

具体从企业生产规模来看,2021年我国上市企业沉淀法二氧化硅开工率处于较高水平,尤其是确成股份及联科科技产能较高。整体来看,2021年我国上市及在申报上市企业沉淀法二氧化硅产能累计达到74.1万吨,占行业总产能比例约为28.6%,产能利用率为76.4%,处于较高水平。

2021年我国沉淀法白炭黑已上市及在申报上市企业产能利用率情况

|

企业 |

2021年产能(万吨) |

2021年产量(万吨) |

产能利用率 |

|

确成股份 |

33 |

25.07 |

76.0% |

|

联科科技 |

14.5 |

12.54 |

86.5% |

|

吉药控股 |

6 |

3.67 |

61.2% |

|

金能科技 |

6 |

1.94 |

32.3% |

|

黑猫股份 |

5 |

3.23 |

64.7% |

|

远翔新材 |

5.58 |

6.13 |

109.9% |

|

金三江 |

2.6 |

2.31 |

88.8% |

|

凌玮科技 |

1.4 |

1.74 |

124.2% |

|

总计 |

74.1 |

56.6 |

76.4% |

数据来源:观研天下整理

2、市场规模不断扩大,但高端二氧化硅产品仍旧依赖进口

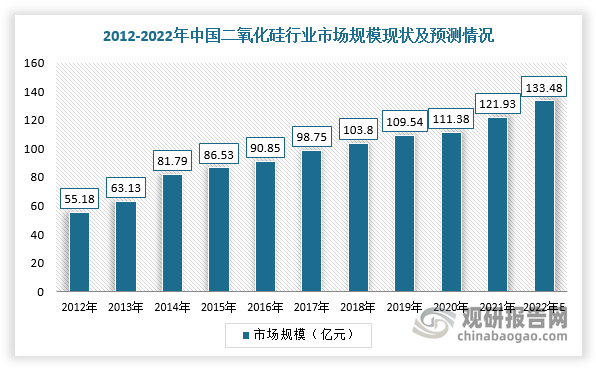

近年来,随着绿色轮胎等下游需求市场良好发展,二氧化硅行业市场规模不断扩大。根据数据显示,2021年我国二氧化硅行业市场规模达121.93亿元,预计2022年市场规模将达到133.48亿元。

数据来源:观研天下整理

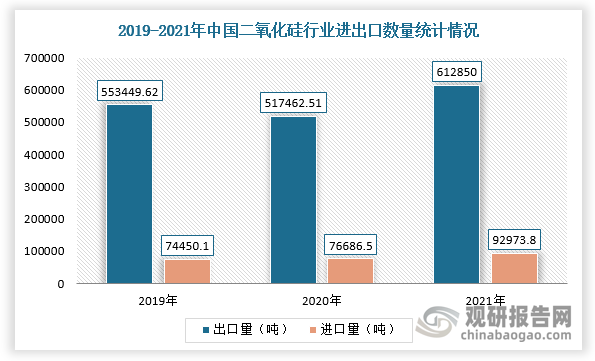

但是,我国二氧化硅行业产能主要集中于轮胎、橡胶、鞋材、饲料等低端应用领域,涂料、油墨、塑料薄膜、催化剂载体等中高端市场应用较低。在进出口市场,目前我国二氧化硅行业出口量远远大于进口量,但进口均价却超过出口近两倍,这说明以消光剂、吸附剂、开口剂等高端二氧化硅产品仍然依赖进口,国产替代仍需假以时日,也说明国产企业在该领域存在较大的市场增长空间。根据数据显示,2021年中国二氧化硅出口数量为612850.02吨,同比增长18.2%,进口数量为92973.8吨,同比增长21.2%;进口单价在2500美元/吨左右,出口单价在1050美元/吨左右。

数据来源:观研天下整理

三、需求市场分析

1、二氧化硅产品应用领域广泛,高端应用领域占比较低

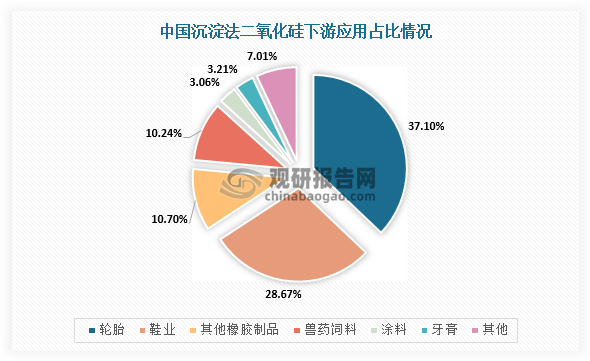

根据不同用途、产品平均销售单价进行分类,可分为低端、中端和高端市场。其中,低端市场主要包括橡胶制品和兽药饲料,我国二氧化硅产能主要集中于此领域范围内,涂料、牙膏等特种用途的消费量占比约为13%,占比较低。

二氧化硅高低端市场划分

|

市场级别 |

层级 |

产品种类 |

|

高端市场 |

顶层 |

催化剂载体 |

|

上层 |

开口剂、防锈颜料 |

|

|

中端市场 |

中上层 |

消光剂、吸附剂 |

|

中层 |

口腔护理添加剂 |

|

|

低端市场 |

中下层 |

硅橡胶、轮胎添加剂 |

|

底层 |

鞋材、饲料添加剂 |

数据来源:观研天下整理

数据来源:观研天下整理

2、轮胎行业稳定发展带动二氧化硅市场需求增加

轮胎需求来源于两方面,一是旧车替换需求,对应替换胎市场,二是新车新增需求,对应配套胎市场,其中全球范围内约70%以上的轮胎需求由汽车保有量创造。一般来说,轿车有5条配套胎,轮胎寿命2~3年,一般6~8万公里要更换,替换市场受经济周期的影响也远小于配套和出口市场。目前,我国汽车保有量基数巨大且呈现提升趋势,进而拉动轮胎需求。根据数据显示,2022年,我国汽车保有量达到3.19亿辆。

数据来源:观研天下整理

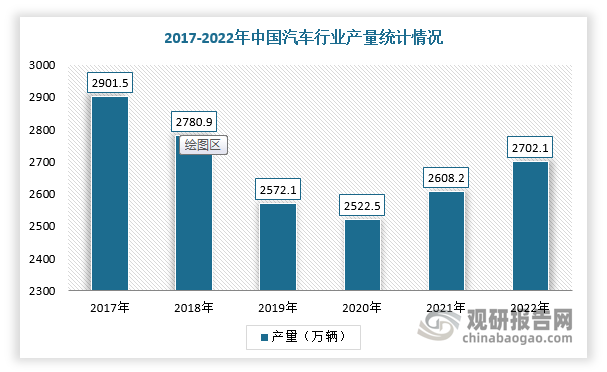

在配套市场,其需求受下游汽车生产量影响较大。根据数据显示,2022年我国汽车销量达2702.1万辆,同比增长3.4%,近几年产量在2700万辆附近震荡,市场韧性较强,配套市场能够给轮胎带来较为稳定的需求。

数据来源:观研天下整理

3、制鞋业二氧化硅消费量相对稳定,但占比逐年降低

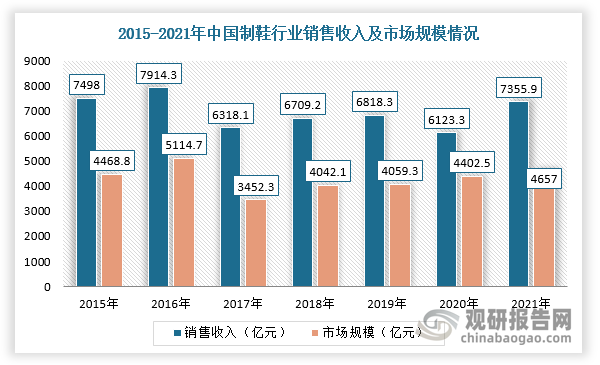

我国是全球第一大制鞋大国、出口大国,同时也是消费大国。随着疫情逐渐开放,我国制鞋业也加速恢复增长。根据数据显示,2021年我国制鞋行业销售收入为7355.9亿元,较2020年增长1232.6亿元,鞋类市场规模为4657.0亿元,较2020年增长254.5亿元。而从制鞋业二氧化硅消费量来看,2016-2020年整体维持在35万吨的规模。虽然绝对消费量相对稳定,但由于二氧化硅在其他领域应用需求增加,制鞋用二氧化硅消费比例在逐年下降,从2016年的33.01%降至2020年的28.67%。

数据来源:观研天下整理(WYD)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。