一、行业相关定义及其分类

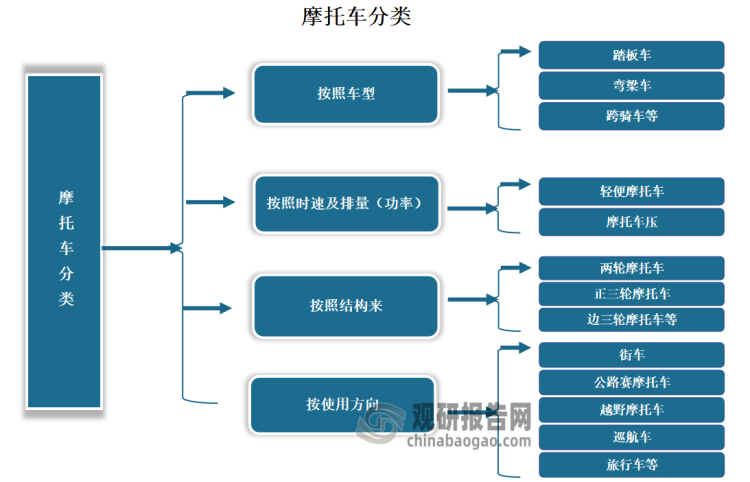

摩托车是一种交通工具,由汽油机驱动,靠手把操纵前轮转向的两轮或三轮车,轻便灵活,行驶迅速,广泛用于巡逻、客货运输等,也用作体育运动器械。按照时速及排量(功率)来看,可以分为轻便摩托车和摩托车;按照车型来看,可以分为踏板车、弯梁车和跨骑车等;按照结构来看,可以分为两轮摩托车、正三轮摩托车和边三轮摩托车等;按使用方向,可分为街车、公路赛摩托车、越野摩托车、巡航车、旅行车等。

资料来源:观研天下整理

二、行业产业链

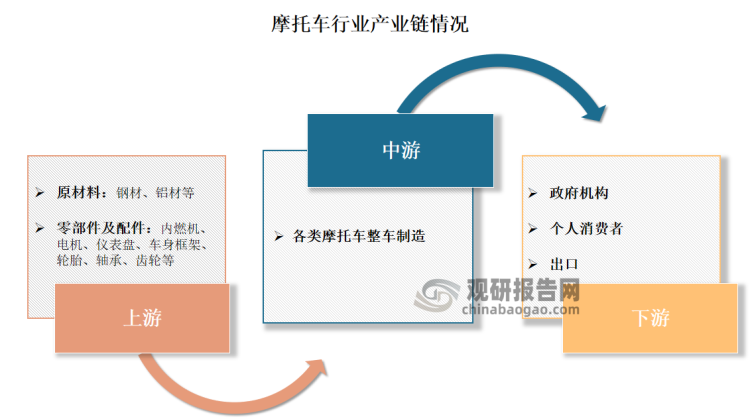

根据观研报告网发布的《中国摩托车市场发展现状研究与投资战略分析报告(2023-2030年)》显示,摩托车行业产业链上游主要是原材料、零部件及配件,其中原材料主要为钢材、铝材等,零部件及配件主要为内燃机、发动机、仪表盘、车身框架、轮胎、轴承、齿轮等;中游为各类摩托车整车制造;下游则主要是政府机构、个人消费者和出口等摩托车消费市场。

资料来源:观研天下整理

1、上游市场

(1)原材料

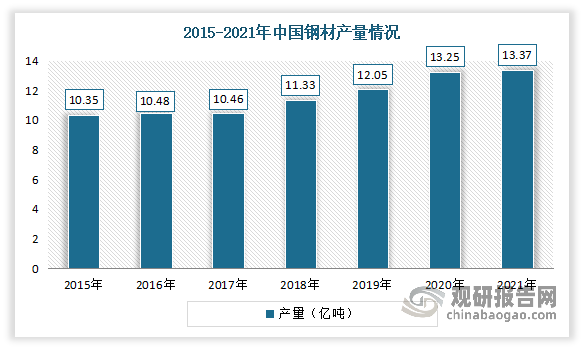

钢材

随着近年来我国钢铁工业的不断发展,我国钢材产量也随之不断增长,为行业的发展提供了充足的原料保障。根据 国家统计局数据显示,2011-2021年,我国钢材产量呈波动递增趋势。2021年我国钢材产量133666.8万吨,达到近年来的峰值。

数据来源:国家统计局,观研天下整理

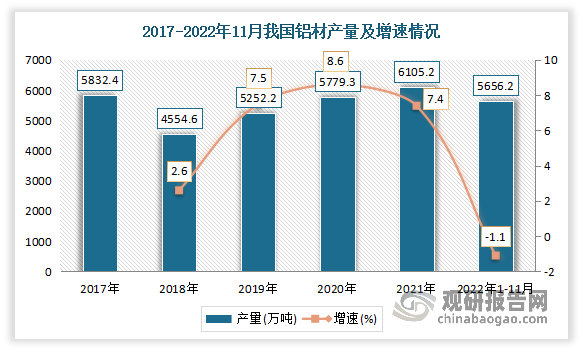

铝材

铝材由铝和其它合金元素制造的制品。近年我国铝材产量呈现波动趋势。2021年我国铝材产量达6105.2万吨,同比增长7.4%。2022年1-11月我国铝材产量为5656.2万吨,同比下降1.1%。

数据来源:国家统计局,观研天下整理

(2)零部件及配件

轮胎

轮胎是在各种车辆或机械上装配的接地滚动的圆环形弹性橡胶制品。通常安装在金属轮辋上,能支承车身,缓冲外界冲击,实现与路面的接触并保证车辆的行驶性能。

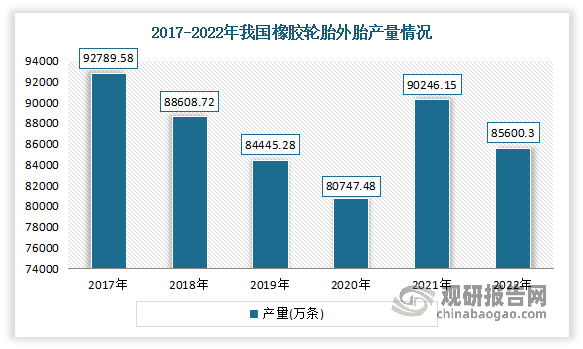

2022年受疫情影响,大量车企处于停工停产状态,配套环节轮胎需求受到打击。同时轮胎企业开工率持续下跌,国内轮胎产量整体呈现缩减趋势。根据国家统计局数据显示,截止2022年12月底,全国橡胶轮胎外胎产量85600.30万条,同比减少5%。

数据来源:观研天下整理

发动机

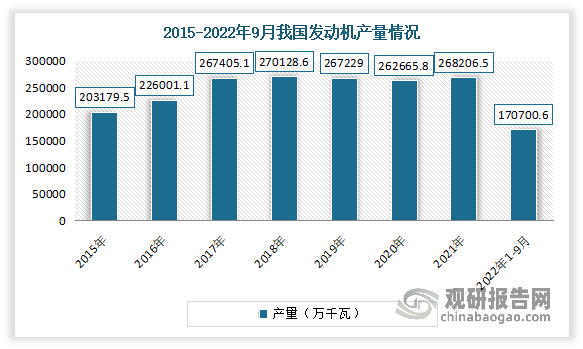

近年来我国发动机产量基本保持稳定。数据显示,2021年我国发动机产量为268206.5万千瓦,同比增长2.1%。截至2022年9月,我国发动机产量为170700.6万千瓦。

数据来源:观研天下整理

2、中游市场

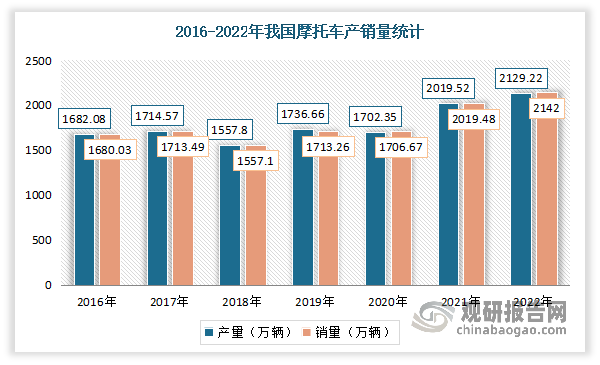

在经历了连续多年的下滑后,进入2022年,我国国内摩托车行业正强劲复苏,市场产销实现双增长。但目前我国摩托车行业的形势仍复杂严峻(国际国内宏观形势复杂多变、原材料价格居高不下)。数据显示,2022年中国摩托车产量为2129.22万辆,较上年增长5.43%;销量为2142万辆,较上年增长6.07%。

数据来源:摩托车协会,观研天下整理

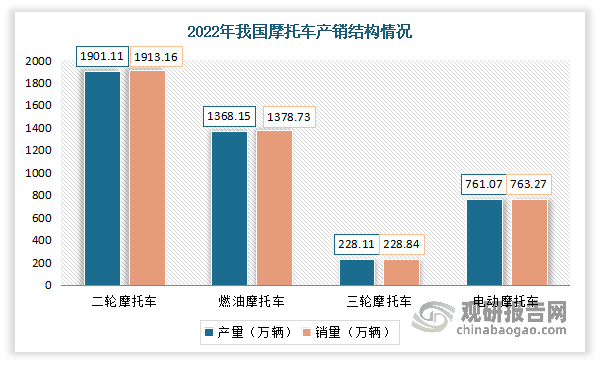

目前我国摩托车市场主要以两轮摩托车和燃油摩托车为主。数据显示,2022年我国二轮摩托车产销量分别为1901.11万辆和1913.16万辆;三轮摩托车产销量分别为228.11万辆和228.84万辆;燃油摩托车产销量分别为1368.15万辆和1378.73万辆;电动摩托车产销量分别为761.07万辆和763.27万辆。

数据来源:摩托车协会,观研天下整理

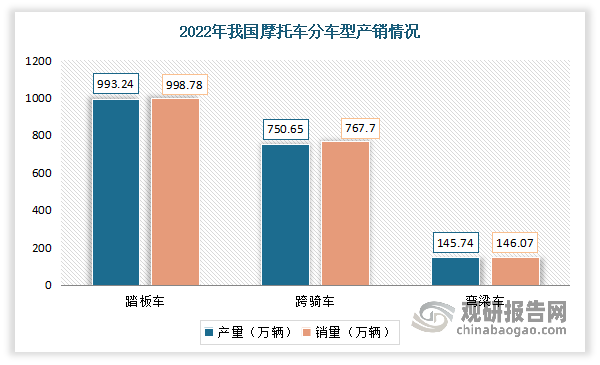

从车型明细来看,二轮摩托车分为跨骑车、踏板车和弯梁车。数据显示,2022年我国跨骑车的产销量分别为750.65万辆和767.7万辆,同比下降17.7%和15.84%;踏板车产销993.24万辆和998.78万辆,同比下降13.53%和13.07%;弯梁车产销145.74万辆和146.07万辆,同比下降36.04%和35.85%。

数据来源:摩托车协会,观研天下整理

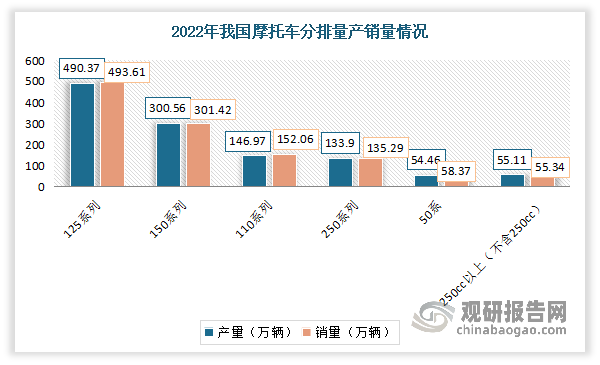

从排量来看,125系列和150系列摩托车是消费者较为中意。数据显示,2022年,50系列产销量分别为54.46万辆和58.37万辆,同比下降33.82%和28.41%;110系列产销量分别为146.97万辆和152.06万辆,同比下降30.62%和27.83%;125系列产销量分别为490.37万辆和493.61万辆,同比下降14.35%和14.02%;150系列产销量分别为300.56万辆和301.42万辆,同比下降17.95%和17.69%;250系列产销量分别为133.9万辆和135.29万辆,同比下降3.91%和2.96%。250cc以上大排量摩托车(不含250cc)产销量分别为55.11万辆和55.34万辆,同比增长47.51%和44.68%。

数据来源:摩托车协会,观研天下整理

3、下游市场

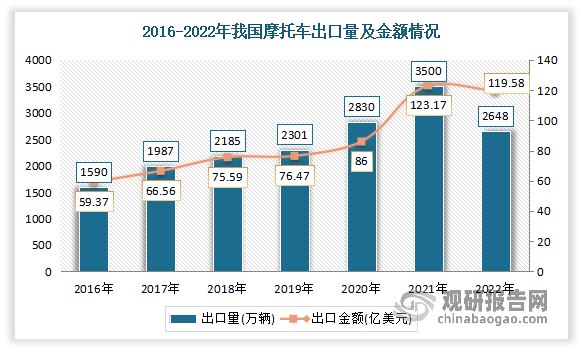

2022年虽然受国际需求持续减弱以及同时国内受疫情冲击,部分企业的生产经营受到了一定的影响,我国摩托车出口数量和金额要弱于去年,但与往年相比仍处于历史较高水平。根据中国海关数据显示,2022年中国摩托车出口量为2648万辆,较上年下降24.36%;摩托车出口金额为119.58亿美元,较上年下降2.92%。

数据来源:摩托车协会,观研天下整理

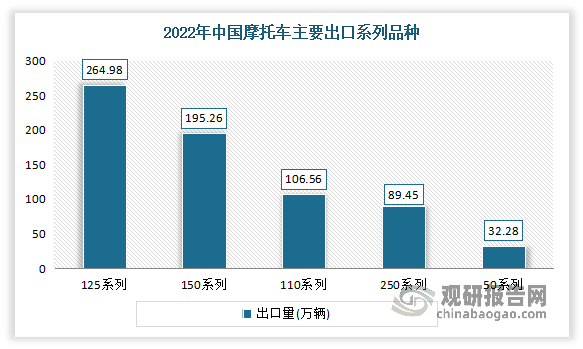

目前125系列、150系列、110系列、250系列和50系列是我国摩托车出口量位居前五位的系列品种。数据显示,2022年我国125系列摩托车出口量264.98辆,较上年下降12.07%;150系列摩托车出口量195.26万辆,较上年下降15.32%;110系列摩托车出口量106.56万辆,较上年下降24.71%;250系列摩托车出口量89.45万辆,较上年增长0.27%;50系列摩托车出口量32.28万辆,较上年下降37.6%。

数据来源:摩托车协会,观研天下整理

三、行业竞争情况

虽然近年我国摩托车研发技术不断进步,国际品牌知名度也不断提升,但国产摩托车品牌主要还是集中在中低端摩托车领域,行业竞争较为激烈,且与国际品牌仍有差距。

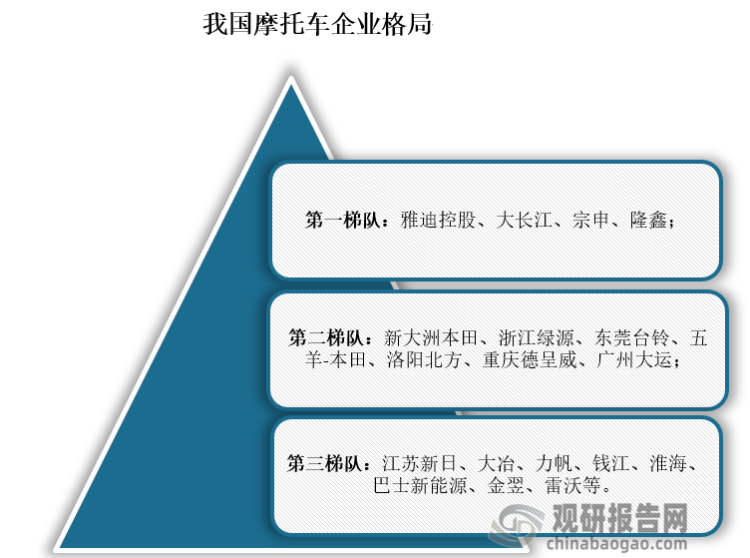

目前我国摩托车市场主要分为三个梯队。第一梯队是雅迪控股、大长江、宗申、隆鑫;于第二梯队的是新大洲本田、浙江绿源、东莞台铃等企业;第三梯队的是江苏新日、大治、力帆、钱江、淮海、巴士新能源、金翌、雷沃等。但整体上来讲,我国摩托车市场呈现出“一超多强”的局面。

资料来源:摩托车协会,观研天下整理

从燃油摩托车来看,企业众多,行业较为分散,市场集中度较低。数据显示,2022年我国燃油摩托车销量主要企业有大长江、隆鑫、新大洲本田、宗申、五羊-本田、洛阳北方、重庆德呈威、广州大运、大冶、力帆,分别占比14%、9%、7%、6%、5%、4%、4%、4%、3%、3%。

数据来源:摩托车协会,观研天下整理

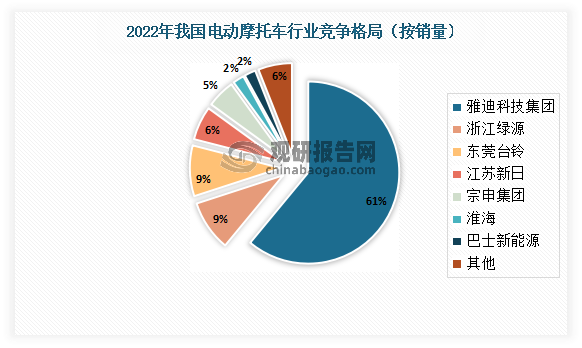

从电动摩托车来看,我国电动摩托车行业市场集中度高。数据显示,2022年雅迪科技集团、浙江绿源、东莞台铃、江苏新日、宗申集团、淮海、巴士新能源、金翌、雷沃、隆鑫是我国电动摩托车销量前十企业;其中雅迪科技集团占据61%的市场份额,其次是浙江绿源占比为9%。

数据来源:摩托车协会,观研天下整理(WW)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。