1、概述:比普通聚烯烃性能优异,产品种类丰富,但产业化水平急需提高

高端聚烯烃通常具有高技术含量、高应用性能、高市场价值的特点,产品技术门槛较高,产品专用性较强、需要服务导向型销售,产品价格较高、波动小。高端聚烯烃相比普通聚烯烃有着更优秀的性能,茂金属聚乙烯薄膜具有优良的物理机械性能,比如:抗穿刺,耐冲击,拉力高,撕裂好等特点。

根据观研报告网发布的《中国高端聚烯烃市场运营现状研究与发展战略评估报告(2023-2030年)》显示,同时,它具有食品包装需要的防潮、隔气、抗氧化、耐油、耐冻、耐蒸煮、耐化学腐蚀等特性;而一般性的LLDPE薄膜在油脂存在情况下易产生迁移、氧化,在碱、酸或者强力表面活性剂的作用下,热封焊缝往往会破裂,造成污染,二者性能有明显差距。

茂金属聚乙烯薄膜与传统聚乙烯薄膜性能对比

|

薄膜种类 |

厚度(um) |

拉伸强度(Mpa) |

断裂伸长率(%) |

透明度 |

热封强度(N/15mm) |

||||

|

纵向 |

横向 |

纵向 |

横向 |

115°C |

125°C |

135°C |

|||

|

传统聚乙烯薄膜 |

70 |

21.9 |

18 |

775 |

781 |

良 |

1 |

8.5 |

9.5 |

|

茂金属聚乙烯薄膜 |

70 |

50 |

52 |

897 |

945 |

优 |

5 |

12 |

15 |

高端聚烯烃品种丰富,但是产业化水平急需提高。根据《化工新材料补短板路径研究》,高端聚烯烃主要包括两大类:一是大宗品种的高端牌号,如多峰及茂金属聚乙烯、茂金属聚丙烯,高碳α-烯烃共聚聚烯烃等;二是特殊品种的聚烯烃,如乙烯一辛烯共聚(POE)弹性体、乙烯一醋酸乙烯共聚(EVA)树脂、聚丁烯一1(PB一1)、超高分子量聚乙烯(uHMWPE)、乙烯一乙烯醇共聚树脂(EVOH)、环烯烃共聚物(COC/COP)等。而从现阶段国内厂商对高端聚烯烃产品技术研发来看,EAA、POE等尚未实现工业化生产,行业产业化迫在眉睫。

我国高端聚烯烃相关产品研究进展及其下游应用情况

| 高端聚烯烃产品 | 国内技术进展 | 下游应用 |

| 茂金属聚乙烯(mPE) | 齐鲁石化采用北化院研发的茂金属催化剂实现工业化生产;中石油石化院完成两个牌号的批量生产 | 包装、管材等 |

| 茂金属聚丙烯(mPP) | 燕山石化实现连续生产;中石油石化院成功生产高透明茂金属聚丙烯MPP6006 | 纺丝、医疗、食品包装等 |

| 乙烯-醋酸乙烯共聚树脂(EVA) | 目前7家生产企业,合计97.2万吨/年产能 | 光伏、鞋材、电缆、热熔胶等 |

| 乙烯-乙烯醇共聚树脂(EVOH) | 川维石化建成500吨/年中试装置,但尚未投入长期生产 | 阻隔性包装、汽车箱、多层复合瓶等 |

| 超高分子量聚乙烯(UHMWPE)) | 北京化工大学开发出连续法工艺,正在建设万吨级工业化装置;燕化改造HDPE生产装置生产超高分子量聚乙烯成功 | 管材、型材、纤维、中空制品和注塑制品 |

| 聚丁烯-1(PB-1) | 原料供应商Basell严格控制,国内仅八家PB-1管道企业进入其供货名单 | 管材、薄膜、板材、模塑品、复合材料及共混物,也可用于改性 |

| 辛烯共聚聚乙烯 | 近年来抚顺石化、天津石化有过开发,但几乎仍是空白 | 吹塑薄膜、流延薄膜、挤塑涂层、注塑和滚塑等 |

| EAA | 目前我国无相关产能,均为进口 | 复合薄膜、电缆屏蔽层、防腐材料、粘合剂等 |

| 聚烯烃弹性体(POE) | 目前我国尚未实现工业化应用 | 汽车零部件、聚合物改性、电线电缆 |

数据来源:观研天下整理

2、高端聚烯烃自给率仅41%,进口替代市场达1000亿元

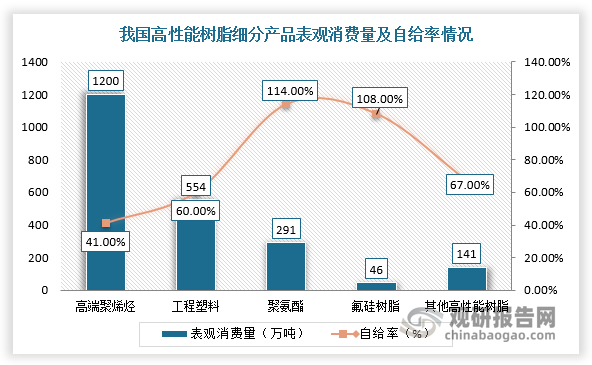

根据相关资料可知,我国高端聚烯烃消费规模超1200万吨,但是自给率与其他高端树脂产品相比偏低,仅为41%,并且主要依赖国外技术的引进驱动,其主要原因是由于高端聚烯烃技术壁垒较高。同时,现阶段我国高端聚烯烃行业进口替代空间大,以市场均价1.5万元/吨进行测算,预计进口替代市场空间超过1000亿元。

数据来源:观研天下整理

3、高端聚丙烯高度依赖进口,下游应用领域发展前景广阔

根据相关资料可知,2016年我国高端聚丙烯专用料进口量达330万吨。具体从种类来看,特种BOPP膜料主要进口来源于埃克森美孚、利安德巴塞尔等,汽车用注塑料主要来源于韩国、日本、新加坡、欧美、中东厂家。

同时,随着应用领域市场消费结构不断升级,适合烟膜、电工膜等高端应用领域的BOPP膜料,高端无纺布专用料,聚丙烯管材料、汽车和电器用注塑料,医疗制品注塑料等专用料牌号市场发展前景较好。

我国部分进口依存度较高的聚丙烯专用料产品

| 应用领域 | 应用介绍 | 国内主要企业 | 主要进口来源 |

| 特种BOPP膜料 | 高速膜、烟膜、高透膜、电工膜、电容器膜等 | 高速膜(上海、茂名、镇海炼化等) | 埃克森美孚、利安德巴塞尔、三菱化学、TPC、现代、壳牌、SK、台化等 |

| CPP膜料 | 镀铝膜、高温蒸煮膜等 | 上海、燕山、兰州、独山子等 | 三星、湖南石油化学、现代石化、TPC、CHISSO、Basell、晓星化学等 |

| 纤维料 | 纺粘无纺布、熔喷无纺布等 | 熔喷(燕山石化)、纺粘(洛阳石化、辽阳石化、赛科等) | 现代、晓星、大林、埃克森美孚、巴塞尔、道达尔等 |

| 汽车用注塑料 | 内饰件、外饰件、功能件等 | 燕山、茂名、兰州、齐鲁、扬子、天津、盘锦等 | 韩国、日本、新加坡、欧美、中东厂家 |

| 电子电器用注塑料 | 洗衣机、冰箱、空调、小家电等 | 燕山、上海、茂名、天津、盘锦、扬子等 | 韩国、日本、新加坡、欧美、中东厂家 |

| 管材管件 | PP-R(热水管)、PP-B(冷水管) | 燕山、齐鲁、扬子、盘锦、上海等 | 北欧化工、DSM、晓星、大韩油化等 |

数据来源:观研天下整理

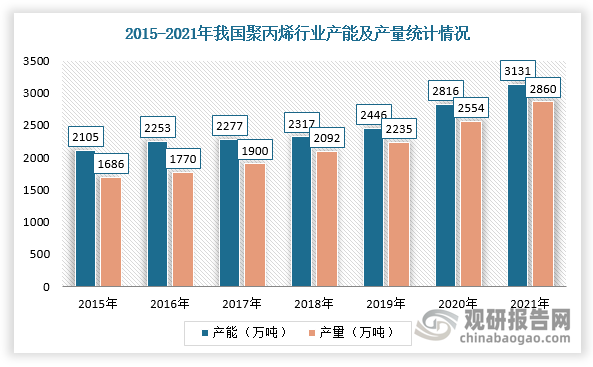

此外,我国聚丙烯行业产能和产量不断提升,截止2021年底产能已超过3000万吨/年,3131万吨,同比增长11.19%,产量2860万吨,同比增长11.95%,近五年开工率维持在90%左右,而聚丙烯通用料产能已经达严重过剩情况,其主要原因主要包括两个方面:一是低端通用型产品过剩,二是高端共聚聚丙烯、膜级聚丙烯及透明料将一直依赖进口。

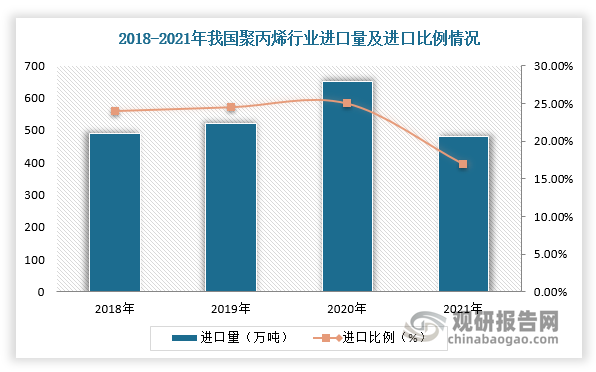

根据数据,2020年我国聚丙烯进口量达655万吨,2021年略微下降至479.84万吨,并且国内进口聚丙烯绝大部分是高端聚丙烯产品,可见高端聚丙烯替代空间广阔。

数据来源:观研天下整理

数据来源:观研天下整理(WYD)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。