一、行业相关定义

珠宝有广义与狭义之分,狭义的珠宝单指玉石制品,广义的珠宝应包括金、银以及天然材料(矿物、岩石、生物等)制成的,具有一定价值的首饰、工艺品或其他珍藏统称为珠宝,故古代有“金银珠宝”的说法把金银和珠宝区分出来。

根据观研报告网发布的《中国珠宝市场发展趋势调研与未来投资分析报告(2023-2030年)》显示,随着社会和经济的发展,除了天然宝石和人工宝石外,珠宝的概念应该扩大包含到金、银、首饰等。经营这些物品的行业统称为“珠宝行业”。“珠宝”的范围要比广义的“宝石”的概念大很多。广义的宝石泛指那些适宜进行琢磨或雕刻加工为首饰或工艺品的原料。

二、市场出现强势复苏 实现“V”型反弹

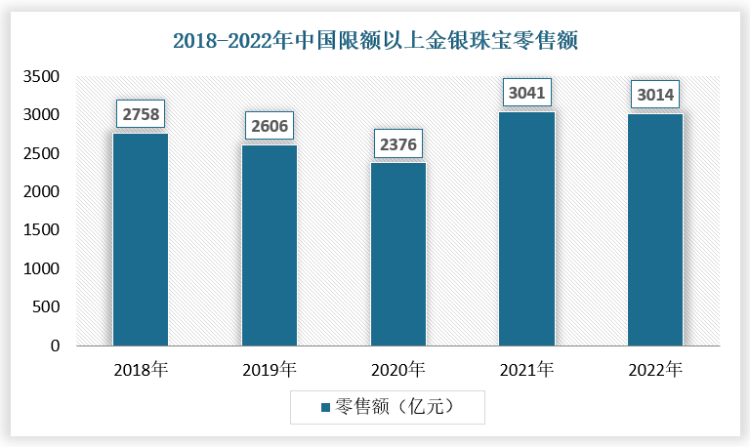

珠宝产业是一个传统产业,自从人类具有一定审美以来,珠宝首饰就受到广泛关注,用于装饰生活等各个方面。近年以来我国金银珠宝市场整体呈现下滑趋势。2005-2013 年,我国限额以上企业金银珠宝零售额年复合增长率达 35.8%。但在2015年之后,珠宝首饰市场总体规模出现下滑。2020年,受新冠疫情影响,金银珠宝零售额受到较大幅度的冲击,同比下滑8.8%,出现十年以来最大程度的跌幅。2021年在居民保值性购买需求的推动下,市场出现强势复苏,与2020年相比,零售额同比增速创历年最高,中国限额以上金银珠宝零售额达到3041亿元,2022年受到疫情防控的影响,需求再度放缓,限额以上金银珠宝零售额下降到3014亿元。

数据来源:国家统计局,观研天下数据中心整理

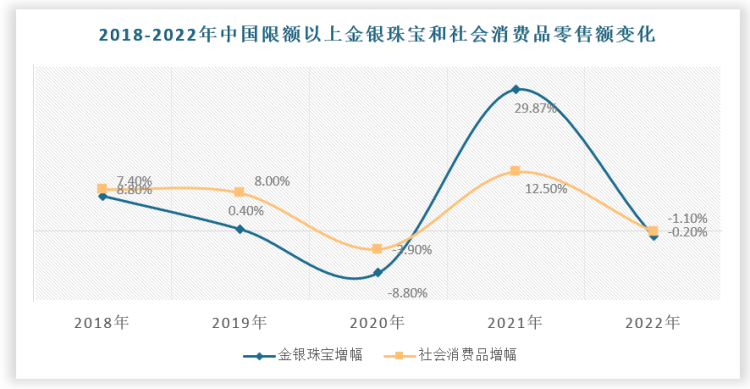

从增长情况来看,2020年之前的几年,规模以上企业金银珠宝类商品零售总额的增幅一直居于个位数且低于整个社会消费品零售额增幅,2020年受疫情冲击,社会消费品零售额整体下滑,2021年则实现“V”型反弹,其中,金银珠宝类商品实现近30%的巨幅增长,不仅跑贏包括生活必需品在内的其他社消品类,且增幅远超全部社消品类平均增幅12.5%的一倍以上,变现出强劲的增长动力。

数据来源:国家统计局,观研天下数据中心整理

三、黄金、钻石及翡翠仍占据绝对主导地位

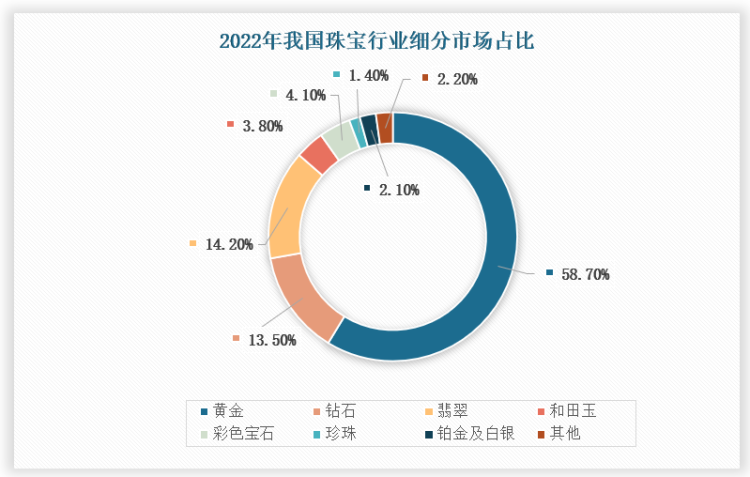

黄金、钻石及翡翠在珠宝首饰行业中仍占据绝对主导地位。根据市场数据,2022年我国珠宝行业市场规模约为7092亿元,其中黄金占比达到58.7%,钻石为13.5%,翡翠为14.2%,和田玉为3.8%,彩色宝石为4.1%,珍珠为1.4%,铂金及白银为2.1%。黄金产品在我国珠宝产业中仍占据较大份额,翡翠玉石产品、钻石产品位列其后,这三类产品共占据我国珠宝市场整体份额80%以上,体现出国民对其具有高度认同感。

数据来源:观研天下数据中心整理

四、市场份额逐步向知名品牌聚集,行业集中度不断提高

当前珠宝首饰行业竞争激烈,市场竞争者数量众多,不但存在众多内地品牌相互竞争,港资及外资品牌的进驻也加剧了行业的竞争程度。此外,行业内还存在较多知名度较低的珠宝企业,上述企业普遍销售规模较小、分布较为分散,导致当前珠宝首饰行业集中度较低。

而资金实力和品牌影响力对珠宝首饰品牌企业的发展至关重要,是其拓展渠道的基础。由于普通的消费者对珠宝首饰的质量和价值难以鉴别,大多数消费者在购买珠宝首饰时,只能依靠对珠宝首饰品牌的知名度和信任度来判断。因此,对于珠宝首饰企业来说,其资金实力越强、品牌的美誉度越高,就越能直接带动产品销量的增加,这促使整个市场份额逐步向知名品牌聚集,行业集中度不断提高。根据企业数据整理,2015-2022年,中国珠宝行业CR8 市占率占比已由 16.5%提升至 25.8%。

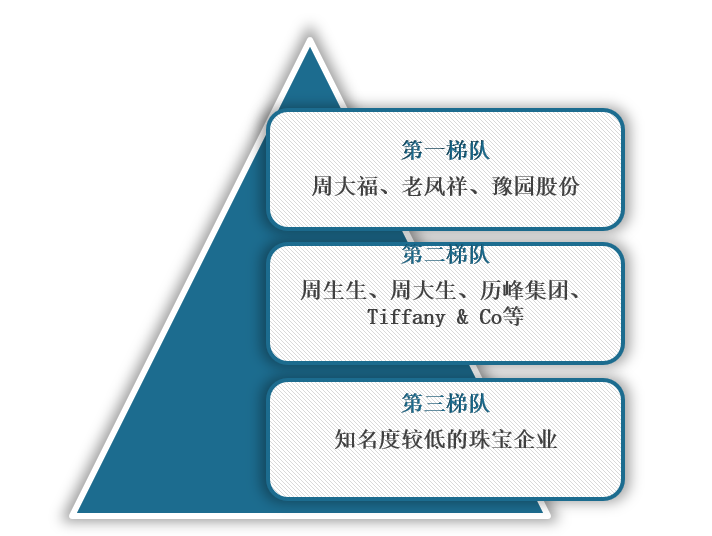

从品牌知名度和市场份额来划分,我国珠宝行业可以分为三个梯队,第一梯队为周大福、老凤祥、豫园股份等带有中国印记的品牌,越来越受消费者所欢迎,市场份额占比较高。第二梯队主要以老品牌和年轻化的新兴品牌为主的企业,主要有周生生、周大生、历峰集团、Tiffany & Co和迪阿股份等,第三梯队主要由知名度较低的珠宝企业构成。

2022年中国珠宝行业竞争格局

资料来源:观研天下数据中心整理(WWTQ)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。