一、行业相关定义

铅是一种金属化学元素,元素符号Pb,原子序数为82,原子量为207.2,是原子量最大的非放射性元素。金属铅为面心立方晶体,是一种耐蚀的重有色金属材料,具有熔点低、耐蚀性高、X射线和γ射线等不易穿透、塑性好等优点,常被加工成板材和管材,广泛用于化工、电缆、蓄电池和放射性防护等工业部门。

二、铅矿储备量情况

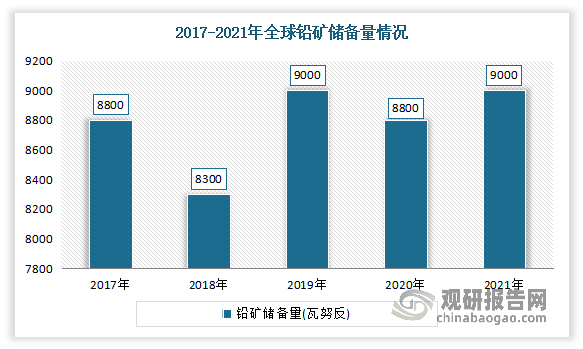

1、全球铅矿储量较为丰富 我国在世界排名第二

铅是十大有色金属的一种,在地壳中的含量为0.0016%。全球铅矿储量较为丰富。截止在2021年末,全球铅矿储备量达到了9000万吨,较2020年上升了2.27个百分点。

数据来源:美国地质局,观研天下整理

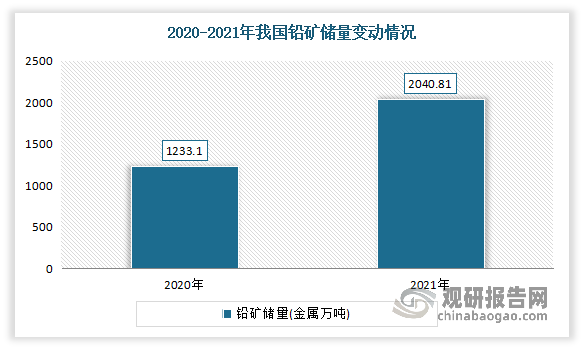

我国铅矿资源储量在世界排名第二,仅次于澳大利亚,占全球铅矿储备量的20%。根据自然资源部数据显示,2020年和2021年我国铅矿储量分别为1233.10金属万吨和2040.81金属万吨。

数据来源:美国地质局,观研天下整理

根据观研报告网发布的《中国铅市场现状深度分析发展战略研究报告(2023-2030年)》显示,我国铅矿资源的总体特征是:铅矿分布广泛,平均质量低;富矿少,低品位矿多;大型矿少,中小型矿多;开采难度较大。

目前我国已在27个省、区、市发现并勘查了铅资源,但其较为富集和现保有储量主要集中在云南(2662.91万吨)、内蒙古(1609.87万吨)、甘肃(1122.49万吨)、广东(1077.32万吨)、湖南(888.59万吨)、广西(878.80万吨)6个省份,合计铅锌储量8239.98万吨,占全国铅锌储量的64%,铅储量占比73.8%。

目前火烧云铅锌矿、江苏栖霞山铅锌矿、彩霞山铅锌矿、大脑坡铅锌矿、乌拉根铅锌矿、杨家寨铅锌矿、马元铅锌矿(南矿带)、清水塘铅锌矿是我国主要的铅锌矿。其中火烧云是我国最大铅锌矿。

我国部分铅锌矿资源量排名

| 名称 | 资源量(万吨) | 平均品位(%) |

| 火烧云铅锌矿 | 1880.89 | 铅 4.6、锌 23.37、铅+锌 27.97 |

| 江苏栖霞山铅锌矿 | 548.5 | 铅 4.58、锌 7.24% |

| 彩霞山铅锌矿 | 517.9 | 铅 0.47-1.91、锌 1.29-6.13、铅+锌 1.69-7.79(集中在 3.0-5.0) |

| 大脑坡铅锌矿 | 451 | - |

| 乌拉根铅锌矿 | 448 | 铅 0.25-0.36、锌 2.24-3.41 |

| 杨家寨铅锌矿 | 340 | 锌 1.01-3.27 |

| 马元铅锌矿(南矿带) | 221.7 | - |

| 清水塘铅锌矿 | 192 | 铅+锌 2.5-3.0 |

数据来源:观研天下整理

火烧云铅锌矿不仅是资源量大,而且品位也高。根据中国矿业报报道,火烧云铅锌矿普查(一区)(二区)(三区)3 个探矿权,面积分别为 98.79 平方千米、93.06 平方千米和100.34 平方千米。勘探区备案资源量:矿石量 6091.91 万吨,锌金属量 1423.92万吨,铅金属量 280.08 万吨,锌+铅金属总量 1704.00 万吨。工业矿体平均品位:锌 23.37%、铅 4.60%、锌+铅 27.97%。二区普查资源量为:在核心区III1 矿体扩大部分及新增的 9 个铅锌矿体共探求资源量(333+334):矿石量 2029.56 万吨,锌金属量 148.55 万吨,铅金属量 28.34 万吨,锌 +铅金属总量 176.89 万吨。(一)、(三)区预普查资源量:铅+锌金属量合计为 39.63 万吨,均为氧化矿,矿床平均品位:铅 1.73%、锌 3.75%、铅+锌 5.48%。3 个探矿权内资源总量:锌+铅金属总量 1918.71 万吨。其中III1 矿体是最主要的矿体,锌+铅金属总量1811.97 万吨,其锌+铅金属量占全区的 94.44%。

火烧云铅锌矿资源情况

| 矿区范围 | 矿石量(万吨) | 锌金属量(万吨) | 锌品位 | 铅金属量(万吨) | 铅品位 | 锌铅金属总量(万吨) | 锌+铅品位 |

| 勘探区备 | 6091.91 | 1432.92 | 23.37% | 280.08 | 4.6% | 1704 | 27.97% |

| 二区普查(包括核心 III1 矿体扩大部分及新增的 9 个铅锌矿体) | 2029.56 | 148.55 | 7.32% | 28.34 | 1.4% | 176.89 | 8.72% |

| 一三区预普查资 | 723 | 27.12 | 3.75% | 12.51 | 1.73% | 36.93 | 5.48% |

资料来源:观研天下整理

三、铅产量情况

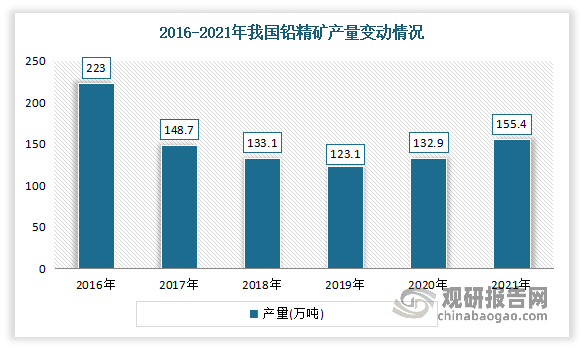

1、铅精矿产量持续增长

在2018年以前,由于市场监管趋严,使得我国铅精矿产量持续下降。但进入2018年以来,随着进口需求持续增长,整体铅矿产量持续增长。数据显示,截至2021年我国铅精矿产量为155.4万吨,同比2020年增长16.9%。

数据来源:观研天下整理

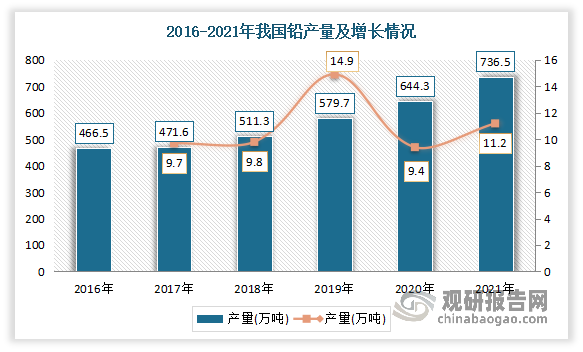

2、铅产量持续增长

近年来全国铅产量持续增长,并在2021年达近五年来最高值。数据显示,2021年我国铅产量为736.5万吨,同比增长11.2%,产量保持增长。

数据来源:观研天下整理

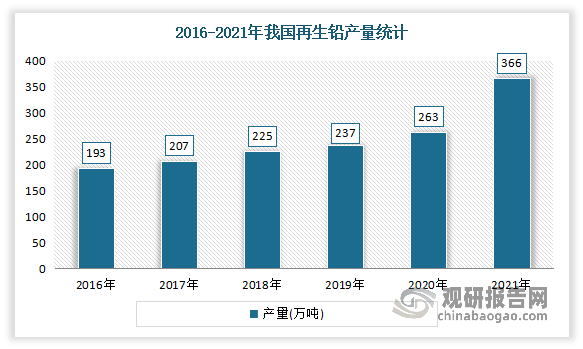

3、再生铅产量逐年上升

近年来我国再生铅产量逐年上升。数据显示,2021年我国再生铅产量为366万吨。而虽然产量不断增长,但目前我国再生铅产能低于发达国家水平,目前仍处于产能释放周期,具有较大提升空间。

数据来源:观研天下整理

三、行业下游结构及需求情况

1、铅酸蓄电池是最主要的下游消费领域 占比八成以上

目前铅行业的下游消费领域主要包括铅酸蓄电池、铅材及铅合金、氧化铝。其中铅酸蓄电池是最主要的下游消费领域,占比八成以上,达到了87.6%。

数据来源:观研天下整理

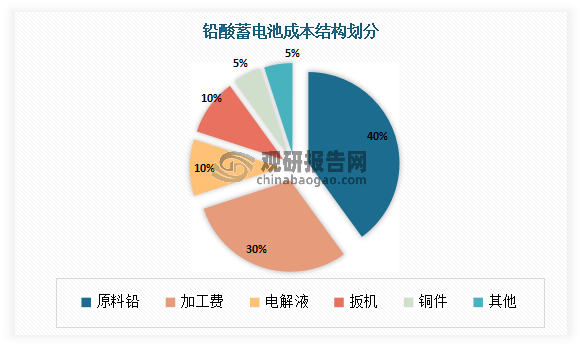

2、铅酸蓄电池产量持续增长

铅酸蓄电池也称铅蓄电池,主要使用铅及铅制品(包括铅、铅合金、极板、端子)、用于电池壳、隔板、板栅等制造的塑料(玻璃纤维、PP材料、ABS材料等),以及硫酸等原材料。其中原料铅占比最高,达到40%,其次为加工费、电解液、极板、铜件,分别成本占比30%、10、10%、5%。

数据来源:观研天下整理

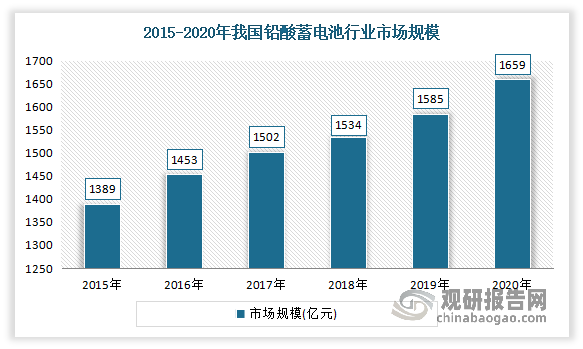

铅酸蓄电池是化学电池中市场份额最大、使用范围最广的电池,特别是在起动和大型储能等应用领域,因此我国铅酸蓄电池市场保持逐年增长。2020年我国铅酸蓄电池市场规模为1659亿元,同比增长4.67%,年均复合增长速度为3.62%。

数据来源:观研天下整理

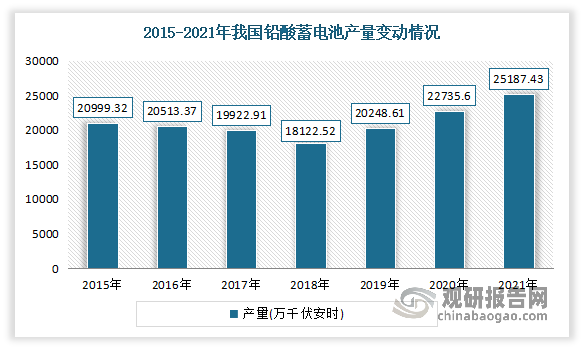

近年来我国铅酸蓄电池产量基本保持稳定增长。据统计局数据显示,2021年我国铅酸蓄电池产量达25187.4万千伏安时。

数据来源:观研天下整理(ww)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。