1、概述:零食折扣店准选品+严控质量+压低价格三合一

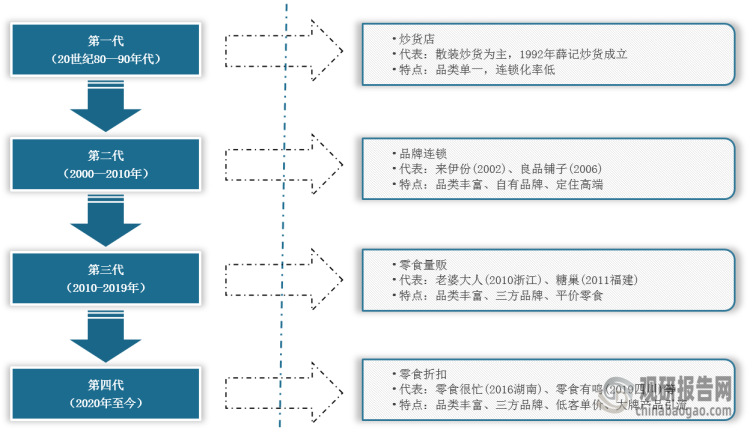

回顾发展历程,零食连锁业态经历四轮门店迭代:在20世纪80-90年代,零食渠道以商贩沿街售卖为主,主打炒货等散装形式;2000-2010年,由于来伊份和良品铺子为代表的品牌零食店推出,零食品牌连锁模式初定形态;2010-2019年,在电商兴起的背景下,多品类经营下主打平价亲民且以三方品牌为主的量贩类连锁门店涌现,如浙江老婆大人、福建糖巢为代表,折扣店雏形出现;进入2020年,在疫情影响下国内消费分层显著,以零食很忙为代表的零食折扣店兴起,并且在资本加持下跑马圈地快速拓店。

零食连锁模式的变迁

数据来源:观研天下整理

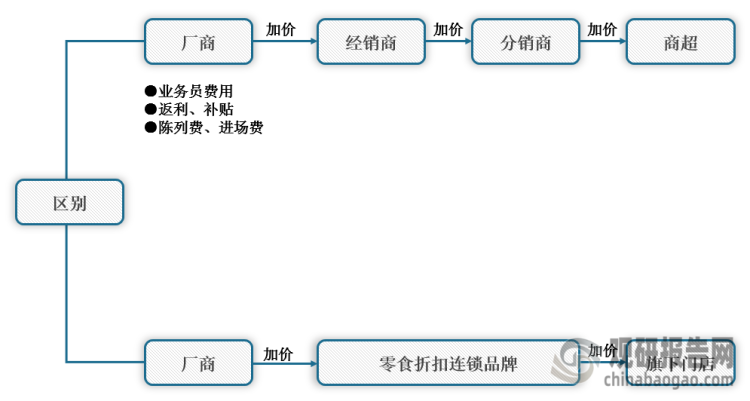

根据观研报告网发布的《中国零食折扣店行业发展深度分析与未来前景调研报告(2023-2030年)》显示,零食折扣店确定了基于中低端、大量、爆品等零食需求,使得自身在与品牌方、供货商的合作中有较大主动权,且集合了各品牌的爆品、优品,精准选品+严控质量+压低价格三合一,对消费者来说是购买零食很好的场景选择。

零食折扣与传统商超区别

数据来源:观研天下整理

2、零售折扣店是线下零食版的“拼多多”,核心竞争力强

零食折扣店凭借高性价比优势,在低线城市迅速扩张且广受消费者喜欢,可以称其为一种线下零食版的“拼多多”,其核心竞争力为:品牌运营能力、供应链整合能力(实现高性价比)、对消费者洞察力(选品效率、驱动高周转),规模效应进一步放大其优势。

零售折扣店的核心竞争力详解

| 序号 | 核心竞争力详解 |

| 1 | 零食折扣店不收进场费、条码费,采用无账期的现金结算,使得在和零食品牌商谈判时(尤其是在该地区品牌力不强的零食品牌)取得优势的价格。随着零食折扣店体量做大,进一步提高其议价权,放大高性价比优势,同步提升与头部零食品牌商话语权(如不进场等于放弃该地区市场),进入良性成长循环 |

| 2 | 和传统的商超渠道、来伊份等自有品牌门店相比,零食折扣店通常是前者价格的7-8折,通过高性价比在下沉渠道发展。根据公司公告和官网,2021年良品铺子和来伊份门店零售的毛利率分别为48%和51%,而零食很忙、零食优选、好想来门店综合毛利率仅18%、22%和20% |

| 3 | 基于消费者需求,更精准化选品,实现选品端的效率提升。和商超、自有品牌零食店相比,零食折扣店会更注重选品。零食行业多SKU属性使得品牌商很难做到全品类的产品研发、生产最优,而零食折扣店会洞察消费者需求,基于试吃、试卖体系,选取细分品类的优质商品,实现选品端的效率最大化 |

| 4 | 零食折扣店往往是大店模式(100平以上),SKU方面不断迭代和补充。除了散装零食、定量装、方便速食,还引入饮料、牛奶等高频消费的商品,起到引流作用,提高消费频率,促进零食折扣店的周转率提升 |

| 5 | 与传统的商超、来伊份等品牌零食店不同,零食量贩门店目前集中在三四线城市、甚至是县镇的社区店,密集的渠道布局提升了品牌认知度,低租金也保障了终端门店盈利性。以零食很忙为例,其开在社区的门店数量占比已超过80%;从门店布局看,除了省会长沙拥有300+门店,湖南省60%以上的乡镇实现了至少一家门店的入驻,不断挖掘下沉市场的消费潜力 |

数据来源:观研天下整理

此外,从单店模型对比来看,良品铺子等传统零食连锁品牌在资金方面对加盟商要求高,而零食折扣店要求较低,仅对门店大小及选址有相关建议。从店效看,零食折扣店主要集中在下沉市场且客单价多在30-40元左右,地址主要围绕在社区及学校,根据零食很忙官网日销可达1-1.5万元,全年店效超400万,按照18%毛利率并考虑相关费用,净利润超30万,1年半至2年即可回本。由此可见,零售折扣店性价比优势高,投资回报期短。

主要零食品牌单店模型对比

|

指标 |

良品铺子 |

零食很忙 |

零食有鸣 |

赵一鸣 |

|

门槛 |

资金:拥有60万以上投资资金+100万流动资金;店铺:拥有面积45㎡+门店长度6m+核心店铺 |

走访现有门店十家以上,了解品牌及门店运营;实际营业面积:100-120㎡ |

大于100㎡,选址建议在社区、大学城、乡镇市场 |

单日客流不低于5w人次,核心商圈,门店面积大于120㎡,大于8m门头 |

|

初始投入 |

约40-50 |

约50 |

约38 |

约60-80(流动资金3-5w,管理费800元/月) |

|

加盟/品牌费 |

4.5(3年) |

5 |

5(限时免收) |

3.8 |

|

保证金 |

3-12(不同市场加盟政策不同,3年合同期满后返回) |

3 |

3 |

2 |

|

装修费 |

约10(100㎡) |

10 |

约8 |

8—12 |

|

设备费 |

约10 |

12 |

约9 |

7—10 |

|

首批物料 |

约10-20 |

18-20 |

14-17 |

18—25 |

|

单店店效 |

约180/年 |

约450/年 |

约450/年 |

和零食很忙、零食有鸣接近 |

|

毛利率 |

35% |

约18% |

约22% |

|

|

月租金 |

1.5 |

1.5 |

3 |

|

|

月人工成本 |

1.5(3-4名) |

2(4-5名) |

2.1 |

|

|

月杂费 |

0.23 |

0.5 |

0.5 |

|

|

净利润 |

约24万 |

约33万 |

约32万 |

|

|

净利率 |

13% |

7% |

7% |

|

|

回收周期 |

1.5-2年 |

1.5-2年 |

15个月 |

数据来源:观研天下整理

3、零食折扣店行业仍然处于跑马圈地阶段,资本涌入下未来展店规划剑指万店

在核心竞争力加持下,我国零食折扣店市场发展迅速,并吸引了大量资本涌入,但零食很忙、戴永红、赵一鸣、老婆大人等品牌仍然处在跑马圈地阶段。以零食很忙为例,根据公司官网2017年3月首家加盟店开业,2018年进军湖南各地级市同年11月达百店,2021年历经4年走出湖南进军江西,4月获得A轮融资2.4亿元开启加速拓店态势,今年3月突破1000家,最新官网显示门店数超1800家,未来规划放眼全国;而同样获得多轮资本加持的零食有鸣今年维持每月超100家门店的开店速度,最新门店超600家,计划明年门店数增长至3000家,2026年达2万家。

我国主要零食量贩及折扣连锁品牌融资、门店规划情况

| 品牌 | 时间 | 地点 | 融资 | 门店数 | 省份 | 城市 | 规划 |

| 戴永红 | 1996 | 湖南株洲 | —— | 近500 | 湖南 | 株洲、衡阳、湘潭、永州、娄底 | 自2020年起,未来5年计划开店突破2000家,年销售额破90亿元。 |

| 座上客 | 2006 | 江苏南京 | —— | 300+ | 江苏 | 南京、青岛等 | 2020年放开加盟(直营283家)。 |

| 零食工坊 | 2009 | 江苏南京 | -—— | 300+ | 江苏、浙江、安徽 | 南京、盐城、南通、扬州、宿迁 | —— |

| 老婆大人 | 2010 | 浙江宁波 | —— | 1000+ | 浙江、贵州、河南 | 宁波、杭州、绍兴、温州、台州 | —— |

| 好想来 | 2011 | 江苏泰州 | —— | 600+ | 江苏 | 泰州、宿迁等 | —— |

| 锁味 | 2011 | 湖南长沙 | —— | 300+ | 湖南 | 长沙、郴州等 | 在未来3年内,将门店运营拓展到1000家店左右。 |

| 赵一鸣 | 2015 | 江西宜春 | —— | 600+ | 江西、安徽等 | 宜春、芜湖、吉安、赣州、抚州 | 2020年10月放开加盟,每月以60家开店布局,2022年拓展安徽。 |

| 零食很忙 | 2016 | 湖南长沙 | A轮(2021):红杉、高榕、启承、明越,共计2.4亿元 | 1800+ | 湖南、江西、湖北 | 长沙、岳阳、南昌、邵阳、衡阳 | 省会饱和300店、下面每个地市15-30家店、每个地市下面县城3-5家店、每个县城下面40%乡镇开1家店。做到从上到下、从下到上湖南省全覆盖。立足湖南,发展江西、湖北、贵州,放眼全国。 |

| 零食有鸣 | 2019 | 四川成都 | 2021年A轮参与方:凯辉、青檀,数千万元;2022年B轮:昕先;B+:草根知本 | 600+ | 四川、广东、重庆 | 成都、东莞、广州、重庆、绵阳 | 目前保持每月超60家门店的开店速度,计划2023年门店数突破3000+,在西南地区市占率达到第一,计划在2026年全国门店数量突破20000+。 |

| 零食优选 | 2019 | 湖南长沙 | —— | 800+ | 湖南、广东、湖北 | 长沙、岳阳、常德、深圳、邵阳 | —— |

| 零食魔珐 | 2021 | 四川成都 | 天使轮(2022),约千万人民币;PreA轮:优康宝贝 | 40+ | 四川 | 成都、眉山 | 短期规划开出200家店,3年计划开出4000家店。 |

数据来源:观研天下整理

整体来看,我国零食折扣店行业拓店空间仍然充足。根据相关资料预测,剔除国内19个一线城市和新一线城市人口,二线至四线城市共190个,人口约7.4亿人,我国零食折扣店仍有深厚的成长潜力,并根据上述品牌拓店规划,未来展店规划剑指万店。(WYD)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。