1、协作机器人属于工业机器人的分支

协作机器人属于工业机器人的分支。区别于传统工业机器人追求“刚度”的特点,协作机器人更多地追求轻量化、柔性及安全协作性,在应用于工业场景中时,打破了传统工业场景的局限,在机器人产品与工人之间无需设置隔离栏进行分离,双方能够在共同空间中进行近距离交互,实现人机共融协同作业,充分发挥机器人的效率及人类的智能。

协作机器人与传统工业机器人对比区分情况

|

对比 |

传统工业机器人 |

协作机器人 |

|

结构特点 |

零部件多,体积大,自重较大 |

一体化关节,结构简单,自重较小 |

|

交互方式 |

通常采用代码编程,点位示教等;需要操作人员具备一定的知识储备和技术水平 |

可采用图形化编程,拖拽示教等;使用方法相对简单,大幅降低学习成本 |

|

部署成本 |

围栏半径通常为2-5m,基座直径通常较大,空间要求高,部署成本相对高 |

无需设置围栏,基座直径通常较小,空间要求不高,部署成本相对低 |

|

产品特性 |

刚度高,重视精度、速度 |

强调轻量化、柔性、安全性 |

|

额定负荷 |

覆盖广泛,中大负荷通常为20-1000kg |

较小,通常为25kg以内 |

|

应用场景 |

主要面向工业场景,主要为完成“人力不可为”或“人力难为”的生产、加工任务,如总装、冲压、切削、打磨、焊接等 |

可面向与人协作的各类生产及服务场景,主要为完成“人力可为”的生产、加工或服务任务,如喷涂、码垛、包装、涂胶、零售等 |

数据来源:观研天下整理

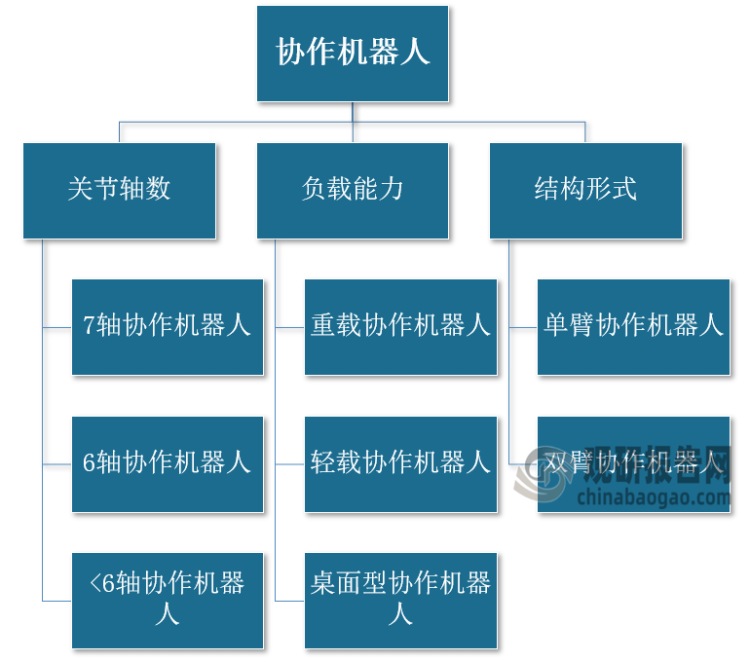

按照不同的分类维度,协作机器人包含多种类型:

协作机器人种类

数据来源:观研天下整理

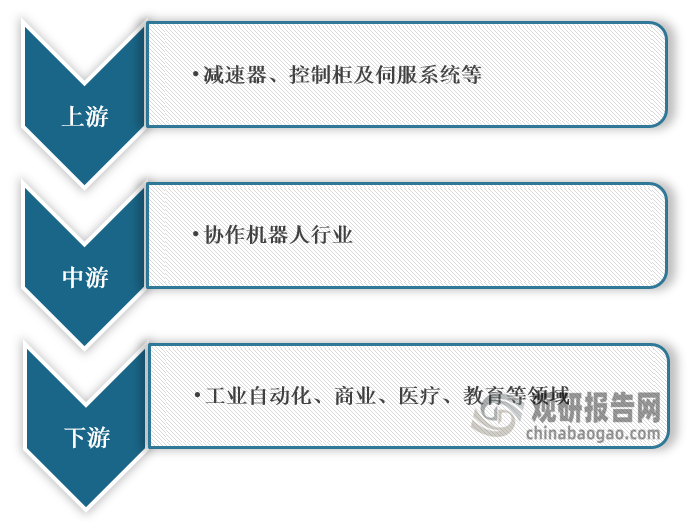

根据观研报告网发布的《中国协作机器人行业发展趋势分析与未来投资研究报告(2023-2030年)》显示,在产业链方面,协作机器人行业上游主要是减速器、控制柜及伺服系统等,下游需求更加多元化,除了能够应用于工业自动化领域外,亦可应用于商业、医疗、教育等消费服务领域。

协作机器人行业产业链图解

数据来源:观研天下整理

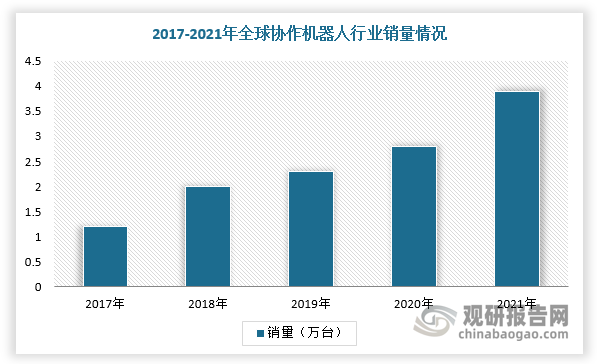

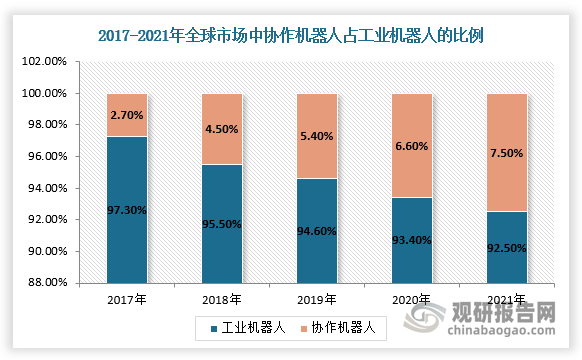

2、全球协作机器人销量保持高速增长,市场增速高于工业机器人

随着传感器技术、计算能力不断科技进步,智能装备制造产业发展迅速,人机协作共融逐步成为市场趋势,协作机器人应用场景日益丰富,全球协作机器人销量持续保持高速增长,并且市场增速显著高于工业机器人整体的市场增速。根据数据,2021年全球协作机器人销量达到3.9万台,同比增长约50%,2017-2021年复合增长率约为37%,预计2023年销量将达8万台,市场规模将接近120亿元;2017-2021年协作机器人占工业机器人的比例由2.7%增长至7.5%。

数据来源:观研天下整理

数据来源:观研天下整理

3、我国已成为全球最大的协作机器人市场,下游应用渗透加速

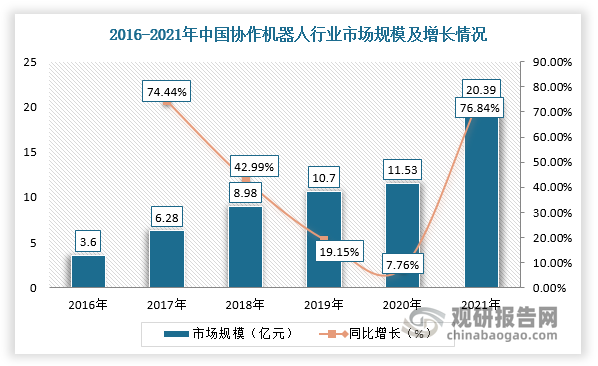

目前,我国已成为全球最大的协作机器人市场,市场销量约占全球总销量的四成。根据GGII数据显示,2021年中国协作机器人销量18623台,同比增长87.62%,2016-2021年年均复合增长率为51.94%;市场规模20.39亿元,同比增长76.84%,2016-2021年市场规模年均复合增长率为41.46%,增长显著。

数据来源:观研天下整理

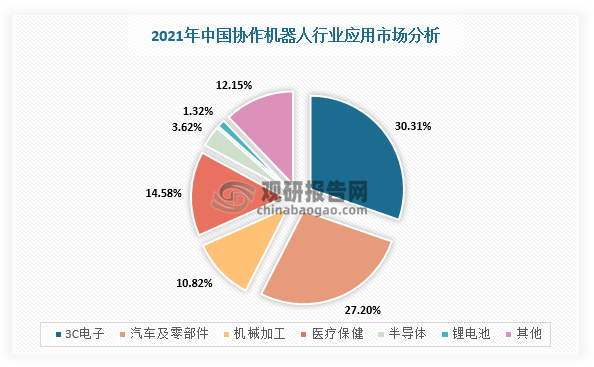

而协作机器人产业快速发展与下游应用关系较大。在工业领域,协作机器产品主要应用于3C电子、汽车零部件、机械加工等行业,2021年3C电子、汽车零部件行业是协作机器人主要应用领域。根据GGII数据显示,2021年我国协作机器人在3C电子行业市场的应用占比为30.31%,较上一年略有提升;在汽车及其零部件行业市场的应用占比为27.20%,相比于2020年提升明显。

数据来源:观研天下整理

4、我国存在较大的协作机器人存量配置空间

制造业工业机器人人均保有密度(以下简称“工业机器人密度”)指标能够在一定程度上反映该国制造业的智能化水平。2021年全球工业机器人密度为141台/万人,其中,韩国和新加坡的工业机器人密度依旧遥遥领先,分别达到1000台/万人和670台/万人,我国为322台/万人。

目前,我国尚处于制造业大国迈向制造业强国的过渡阶段,《“十四五”机器人产业发展规划》指出,到2025年国内制造业机器人密度将实现翻番,届时工业机器人密度有望达500台/万人左右。因此,我国现仍存在较大的协作机器人存量配置空间。(WYD)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。