1、工业金刚石是制造业“味精”,我国拥有上游定价权

人造金刚石可分为用于制造业领域的工业金刚石、用于消费领域的培育钻石两大类,其中工业金刚石是小颗粒人造金刚石及其制品。在产业链方面,工业金刚石行业上游人造金刚石合成市场,我国垄断了全球95%工业金刚石领域市场份额,拥有主导权,尤其是金刚石单晶和微粉制造;下游方面,其应用广泛,主要应用于传统建筑石材切割,并伴随产业升级,作为核心零部件应用于半导体、军工等先进制造领域。

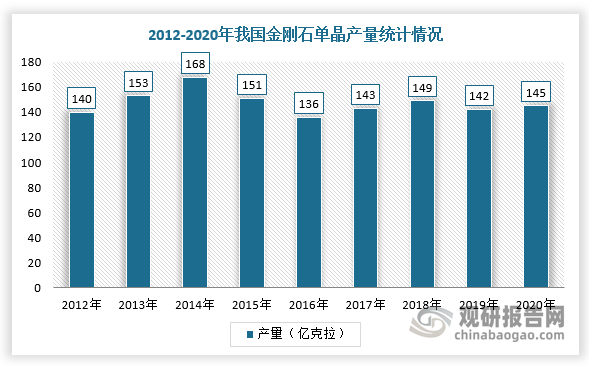

数据来源:观研天下整理

工业金刚石包括金刚石单晶和金刚石微粉,作为工业耗材,主要用于生产锯、切、磨、钻、抛光等加工工具。金刚石单晶分为锯切级单晶、磨削级单晶和大单晶,主要用于磨削工具、锯切工具、钻头、修整器等的制作。金刚石微粉主要分为研磨用微粉和线锯用微粉的制作,主要用于研磨膏、研磨液、金刚石线锯、砂轮、复合片钻头等的制作。

金刚石单晶和金刚石微粉在产品特性和应用场景等方面的对比

|

产品类别 |

产品名称 |

产品特性 |

应用场景 |

|

金刚石单晶 |

磨削级单晶 |

粒度范围集中在60/70目以细;晶体完整、热稳定性高、低磁性 |

主要用于制作砂轮、磨轮、磨块、滚轮、滚筒等磨削工具,多用于硬质合金、石材、陶瓷和玻璃等非金属硬脆材料的磨削以及抛光等 |

|

磨削级单晶 |

粒度范围集中在60/70目以粗,20/25以细;晶形规则、边缘锋利、机械强度高 |

主要用于制作锯片、绳锯和刀具等锯切工具,多用于大理石、花岗岩、混凝土建筑材料以及半导体硅片、光学玻璃、陶瓷等非金属硬脆材料的锯断和切割等 |

|

|

大单晶 |

粒度范围集中在20/25目以粗,晶体完整,内部杂质较少 |

主要用于制作金刚石钻头、刀具、修整器等工具,多用于有色金属、光学平面镜、芯片晶圆等的超精密加工及磨床砂轮修整等 |

|

|

金刚石微粉 |

研磨用微粉粉 |

体粗端粒径主要为7μm以下,粒度分布极为集中,晶型规则,微粉颗粒强度高,杂质含量极低 |

主要用于制作研磨膏和研磨液等,多用于精密元器件、精细陶瓷、液晶玻璃、宝石及半导体等产品的研磨和抛光 |

|

线锯用微粉 |

粉体粗端粒径主要为7-14μm,晶型较好,多棱角、锋利度好、粒度分布集中 |

主要用于制作金刚石线锯等,多用于蓝宝石、单晶硅、多晶硅、精密陶瓷、磁性材料等硬脆材料的切割 |

|

|

复合片用微粉粉体 |

粗端粒径主要为14μm以上,耐高温、晶型规整度高、强度高、表面杂质含量ppm级、热稳定性好、耐磨性能高 |

主要用于PDC复合片、PCD刀具用复合片、拉丝模等。终端主要应用于开采及勘探等。 |

|

|

其他工具用微粉 |

粉体粗端粒径主要为14μm以上,晶形规则、粒度分布集中、颗粒形状呈浑圆状、具有良好的分散性、耐磨性 |

主要用于制作砂轮、磨片、复合片等其他工具,多用于陶瓷、石材和玻璃等材料的磨削 |

二、供给市场分析:压机数量、生产工艺、设备更新升级使得工业金刚石行业扩产

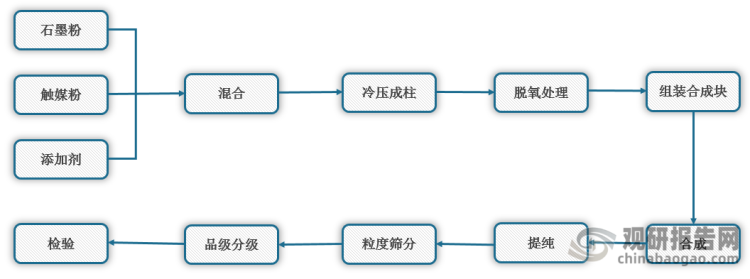

根据观研报告网发布的《中国工业金刚石行业发展趋势研究与投资前景分析报告(2023-2030年)》显示,目前,我国工业金刚石行业主要生产工艺是高温高压法(HTHP),所以压机数量、生产工艺、设备更新升级成为行业扩产的决定性因素。

HTHP法制备金刚石主要流程

资料来源:观研天下整理

1、单压机数量的扩产提升

根据相关资料可知,现阶段国内压机设备制造商包括国机精工、洛阳启明、天宝恒祥、桂林桂冶、博泰圣莎拉等,其行业年压机产能上限约1500台。

主要六面顶压机供应商年压机产量

|

企业名称 |

产量(台) |

|

洛阳启明 |

400-500 |

|

天宝恒祥 |

300-400 |

|

桂林桂冶 |

300 |

|

国机精工 |

200 |

|

博泰圣莎拉 |

200 |

数据来源:观研天下整理

2、压机腔体设备大型化提升单次产量,设备更新不断提升

以650/850压机对比为例,压机单炉制备产品时间约20分钟左右(压机开工后365天24小时不间断运转),单日产出72炉工业金刚石产品;因压机大型化导致合成腔室增加,单炉产量有显著提升,单月产量从80克拉提升至140克拉。同时,根据相关资料可知,已知压机平均使用寿命为10-15年,随着旧压机逐渐淘汰和新型号压机的进场,相关企业单压机产值也不断提升。

我国六面顶压机产品迭代情况

|

/ |

油缸直径(mm) |

压机单锤吨位(MN) |

顶锤直径(mm) |

锤耗(kg/万克拉) |

合成腔体/Φ(mm) |

抗压强度(N) |

热冲击韧性TTI |

|

1966-1984 |

230 |

6-8 |

75 |

300-30 |

10-18 |

20-150 |

2-13 |

|

1985-1992 |

300、320 |

8-10 |

80 |

30-15 |

18-23 |

130-150 |

13-15 |

|

1993-1997 |

400、460 |

12 |

104 |

15-8 |

23-30 |

150-200 |

15-20 |

|

1998-2004 |

500-650 |

13-24 |

122-160 |

8-<3 |

30-40 |

200-300 |

40-68 |

|

2005-2015 |

700-850 |

25-48/62 |

160-188 |

<3-<1 |

≥50 |

400-500以上 |

68-89 |

3、技术升级促进单炉时间缩短,有望提升金刚石单日产值

根据相关资料可知,以850型压机为例,其生产一炉工业金刚石约需20分钟,假设随公司技术升级(压力、温控、触媒剂等技术进步),单炉时间缩短至15分钟,则单日可生产炉数从72提升至96,年产值从110万提升至147万,同比增长33%,单次时间缩短对单压机产值提升有显著贡献。

三、需求分析:工业金刚石市场需求旺盛,新兴产业拓宽行业应用领域

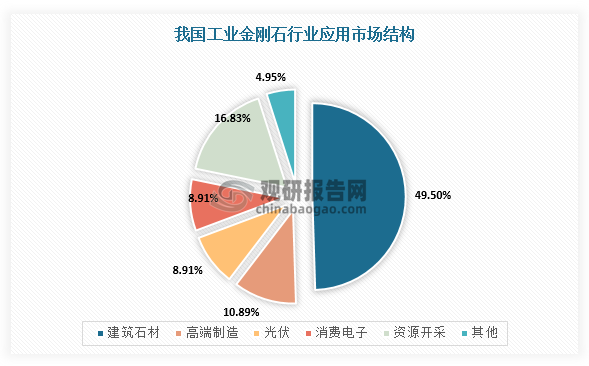

目前,我国工业金刚石行业主要应用于建筑石材切割、光伏、消费电子、地址勘探等领域,其中建筑石材切割市场份额占比约50%,28%则用于高端制造、光伏、消费电子衬底切割。

数据来源:观研天下整理

1、传统建筑石材用金刚石切割工具需求稳定

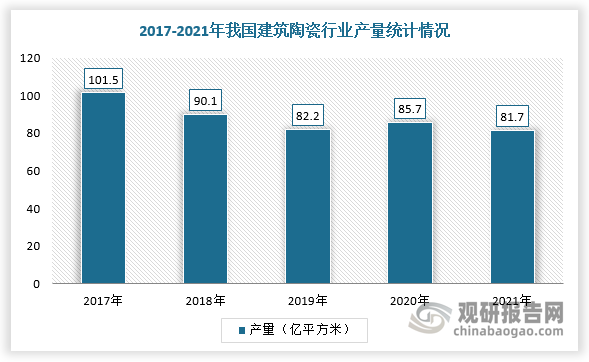

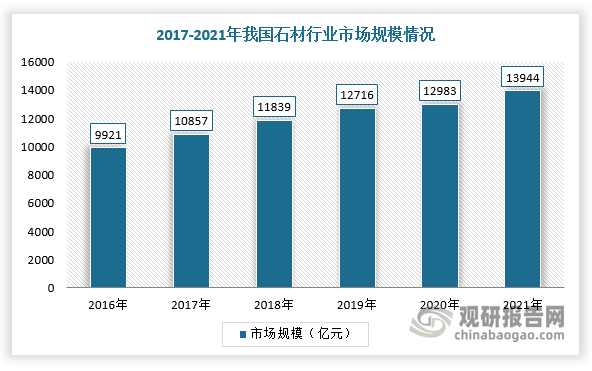

在建筑陶瓷行业,需要进行磨削、抛光及切割加工处理的陶瓷产品占80%以上,同时通过切割、磨削等方式来加工石材等产品,属于工业金刚石传统应用加工领域,成本低廉,切割效果良好,是主流的建材切割工具。我国是全球最大的陶瓷生产国和消费国,石材市场规模稳定增长,工业金刚石行业在传统建筑石材领域需求稳定。根据数据,2021年我国建筑陶瓷产量为81.74亿平方米,石材市场规模达13944亿元。

数据来源:观研天下整理

数据来源:观研天下整理

2、高端制造汽车市场大涨,拉动工业金刚石行业相关市场需求增长

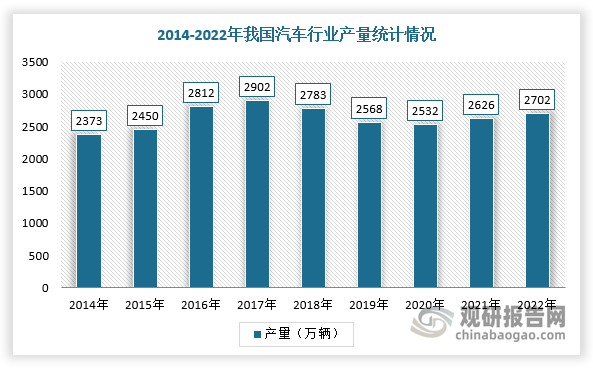

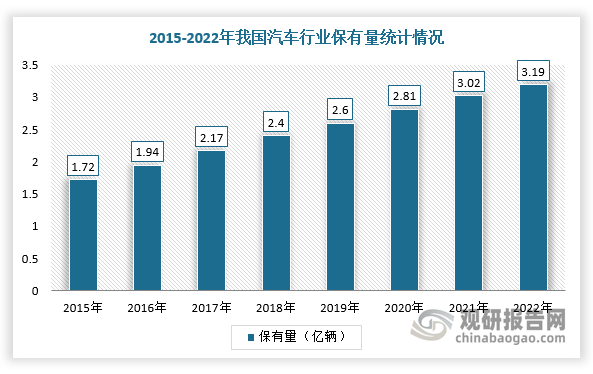

目前,汽车行业已经广泛使用工业金刚石工具,尤其是高端金刚石工具能满足汽车及其零配件制造过程中镗孔、铣削、开槽、铰孔、研磨、车削和珩磨等工艺的极端技术要求,并且现有的汽车保有量更换汽车零配件的维修需求也会带动行业相关市场需求增长。根据数据显示,2022年我国汽车行业产量达2702万辆,保有量为3.19亿辆,占机动车总量的76.59%。而根据相关资料可知,2021年我国平均车龄达6.5年,根据发达国家的经验,车龄超过5年,汽车维护保养部件和频次都会上升,所以可以展望的是我国汽车零部件市场未来增长空间大,工业金刚石行业潜在需求广阔。

数据来源:观研天下整理

数据来源:观研天下整理

3、消费电子市场温和回暖,工业金刚石行业需求提升

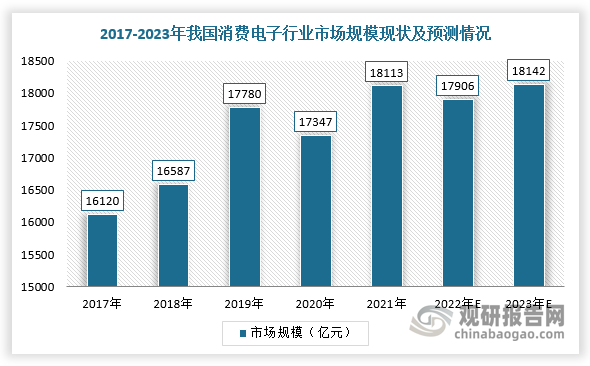

金刚石微粉及制品可为金属、陶瓷和脆性材料等提供高质量的精密表面处理,满足5G和物联网等技术快速发展所需要更加复杂的材料和精细的加工。近年来,随着VR/AR、5G手机、可穿戴设备等新兴产品不断涌现,消费电子行业技术及产品品质要求不断提高,为工业金刚石行业创造广阔的市场空间。根据数据显示,2021年,我国消费电子行业市场规模为18113亿元,预计2023年将达到18142亿元。

数据来源:观研天下整理

4、第三代半导体快速发展带动金刚石需求不断增长

与第二代半导体材料砷化镓(努氏硬度7Gpa)相比,碳化硅为第三代半导体材料努氏硬度达到了30Gpa,加工难度大,所以在碳化硅晶体切割、晶片研磨、晶片抛光等几个生产环节均需使用金刚石微粉或相关产品进行加工。目前,国家十四五规划提出,要推进碳化硅、氮化镓等宽禁带半导体材料的发展。因此,我国碳化硅衬底市场规模将快速增长,带动金刚石微粉需求增长。(WYD)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。