一、行业基本概述

不锈钢(Stainless Steel)是不锈耐酸钢的简称,耐空气、蒸汽、水等弱腐蚀介质或具有不锈性的钢种称为不锈钢;而将耐化学腐蚀介质(酸、碱、盐等化学浸蚀)腐蚀的钢种称为耐酸钢。不锈钢根据GB/T20878-2007中定义是以不锈、耐蚀性为主要特性,且铬含量至少为10.5%,碳含量最大不超过1.2%的钢。

不锈钢分类方式主要有以下四种:

(1)按组织状态可划分为马氏体钢、铁素体钢、奥氏体钢、奥氏体-铁素体(双相)不锈钢及沉淀硬化不锈钢等品种。

(2)按主要化学成分可划分为铬不锈钢、铬镍不锈钢和铬锰氮不锈钢等品种。

(3)按用途可划分为耐硝酸不锈钢、耐硫酸不锈钢、耐海水不锈钢等品种。

(4)按功能特点可划分为无磁不锈钢、易切削不锈钢、低温不锈钢、高强度不锈钢等品种。

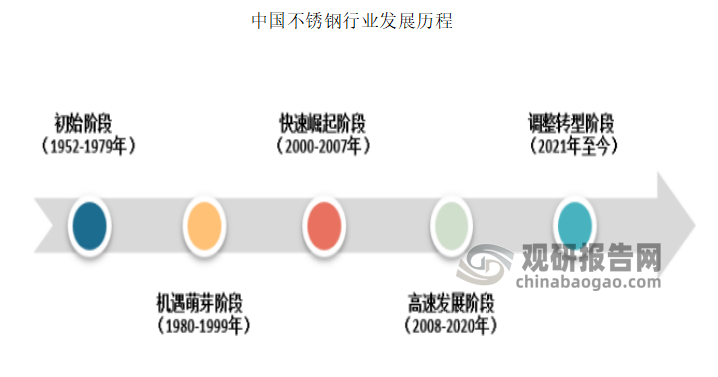

二、行业发展历程回顾

我国不锈钢行业发展历程可以概括为五个阶段:

1、初始阶段(1952-1979年):

这个阶段不锈钢需求主要以工业和国防尖端使用为主,不锈钢年产量很小。

2、机遇萌芽阶段(1980-1999年):

国家工作重点转移到现代化建设上来,到1999年,表观消费量大幅增长至153万吨,产量还只是在30万吨。

3、快速崛起阶段(2000-2007年):

国家工作重点转移到现代化建设上来,到1999年,表观消费量大幅增长至153万吨,产量还只是在30万吨。

4、高速发展阶段(2008-2020年):

2010年,中国不锈钢出口量首次超过进口量,净出口量47万吨,实现了不锈钢净进口国到净出口国的角色转型。2010年以来,中国不锈钢粗钢产量保持着较为稳定的增长,且在全球不锈钢产量中的占比不断提升。截至2020年,我国不锈钢粗钢产量在全球产量占比高达59%。以青山和德龙为代表的民营钢厂迅速崛起,在成本大幅降低之下,中国在国际市场话语权的提高,产量和消费量均保持高位运行。

5、调整转型阶段(2021年至今):

2020年以后,我国不锈钢产量和消费量增速大大放缓。一方面因为全球中低端不锈钢市场日渐饱和,而我国在高端不锈钢制造业上的产能又无法满足国内需求。另一方面也因为国家出台相关政策对钢企的自建产能以及排放总量进行了更加严格的管理和调控。

资料来源:观研天下数据中心整理

如上图所示,我国不锈钢产业起步较晚,直到上世纪90年代末,我国不锈钢产业才乘上改革开放的东风快速发展。

1990年以来,全球不锈钢表观消费量以年均6%的速度增长,而90年代的10年间,我国不锈钢表观消费量是世界年均增长率的2.9倍。进入21世纪后,我国不锈钢产业依然保持高速增长,正式确立了我国在世界不锈钢行业中的重要地位。2020年后,我国不锈钢行业进入调整转型阶段,寻求更有效、更绿色、更高端的发展道路。

三、行业市场规模现状

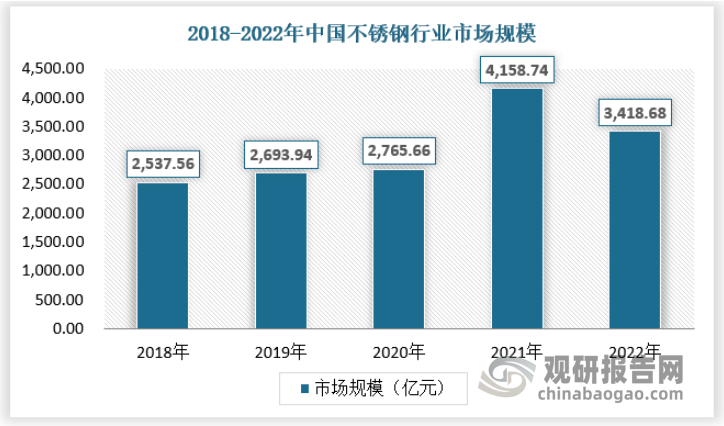

1、市场规模

2021年由于全球通胀,原材料价格飞涨,带动不锈钢行业价格上涨,从而导致当年市场规模暴涨,2021年我国不锈钢行业市场规模为4158.74亿元,2022年由于不锈钢价格回落以及表观消费量的下降,行业市场规模有所下滑,为3418.68亿元。

资料来源:观研天下数据中心整理

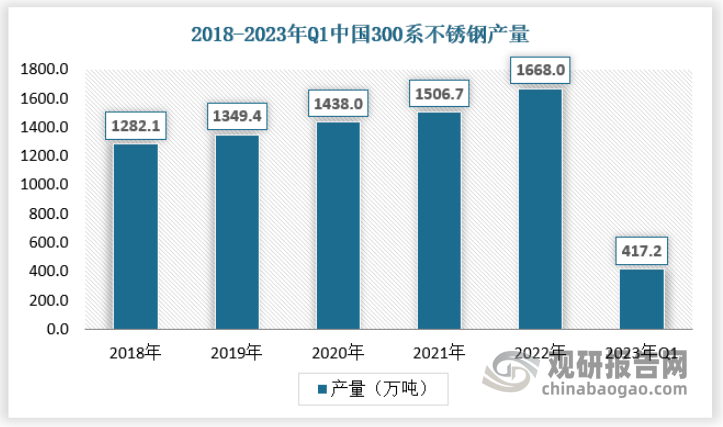

根据观研报告网发布的《中国不锈钢行业现状深度分析与发展前景研究报告(2023-2030年)》显示,目前Cr-Ni 钢(300 系)不锈钢产品在我国占主导地位,产量占比接近一半,其用途广泛,在家电、出具等生活器具的制造中大量使用,在极端环境下的工业设备制造领域中也是绝对的中流砥柱。

资料来源:中国特钢企业协会不锈钢分会,观研天下数据中心整理

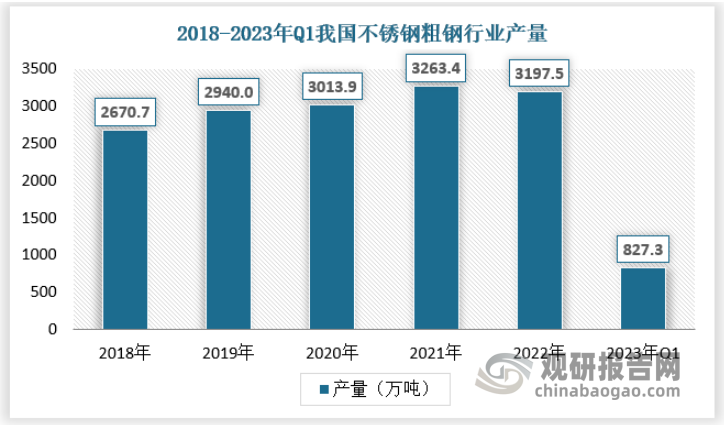

2、供应规模

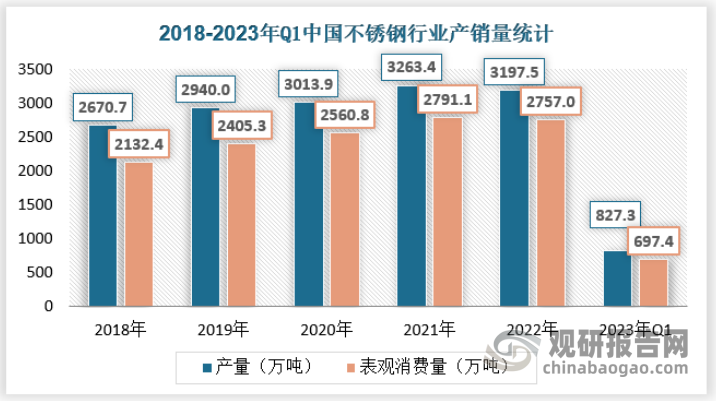

2022年中国不锈钢粗钢产量3197.5万吨,同比减少65.9万吨,降幅2.02%。其中:Cr-Ni钢(300系)1668.0万吨,同比增加43.4万吨,增幅2.67%,所占比例上升2.38个百分点,占比52.17%;Cr钢(400系)560.0万吨,同比减少77.3万吨,降幅12.13%,所占比例降低了2.02个百分点,占比17.51%;Cr-Mn钢(200系)935.0万吨,同比减少40.8万吨,降幅4.18%,所占份额下降了0.66个百分点,占比29.24%;双相不锈钢产量345153吨,同比增加104586吨,增幅43.47%,双相不锈钢所占比例首次超过1%,达到1.08%。

2023年一季度全国不锈钢粗钢产量为827.32万吨,同比增加32.65万吨,增长4.11%。其中,Cr-Ni系不锈钢产量417.19万吨,增加了13.56万吨,增长了3.36%,所占份额50.43%,同比下降了0.37个百分点;Cr-Mn系不锈钢产量为249.16万吨,增加了17.81万吨,增长了7.70%,所占份额30.12%,上升了1个百分点;Cr系不锈钢产量为154.02万吨,同比持平。所占份额18.62%,降低了0.74个百分点。双相不锈钢69416吨,同比增加10641吨,增长18.10%。

资料来源:中国特钢企业协会不锈钢分会,观研天下数据中心整理

3、需求规模

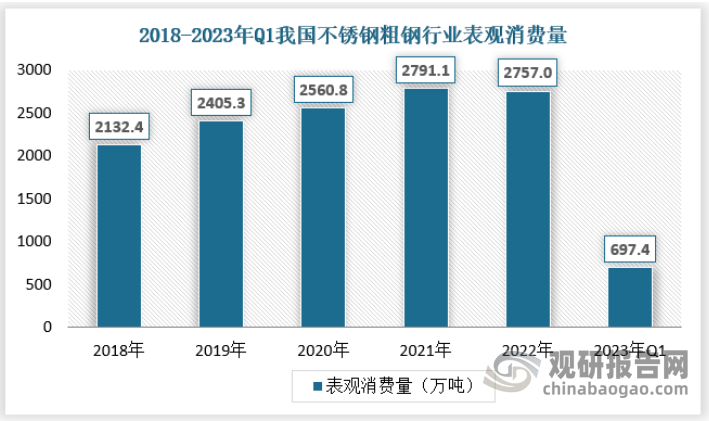

2022年中国不锈钢表观消费量2757.0万吨,同比减少34.1万吨,降幅1.22%。2023年1季度不锈钢表观消费量为697.36万吨,同比减少6.79万吨,降低了0.96%。

资料来源:中国特钢企业协会不锈钢分会,观研天下数据中心整理

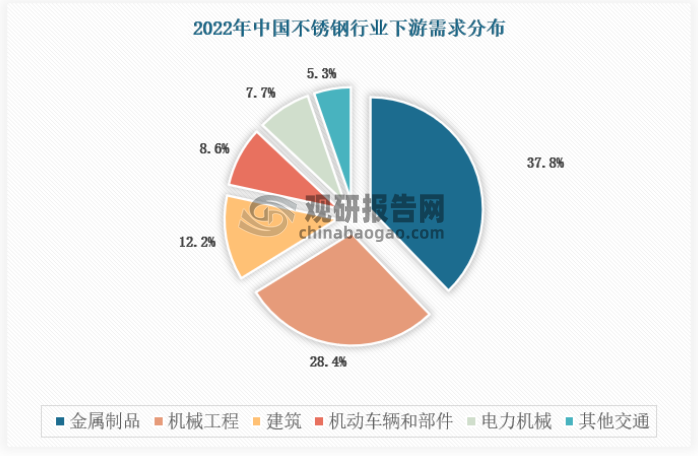

从具体的下游行业来看,如上图所示,就近两年统计数据而言,绝大部分的不锈钢需求依然在金属制品领域以及机械工程领域,二者合计占比达66.2%,以及建筑设施则次之,占比12.2%,在其他领域的消费需求则较低,说明不锈钢行业市场端依然高度依赖消费品行业、装备制造业以及建筑业。

资料来源:中国特钢企业协会不锈钢分会,观研天下数据中心整理

4、供需平衡分析

从供需来看,我国不锈钢行业处于供大于求状态,不过随着国家对供给端采取措施,行业供给增速有所放缓,同时下游需求回暖后有望缩小供需差距。

资料来源:中国特钢企业协会不锈钢分会,观研天下数据中心整理

四、行业竞争格局

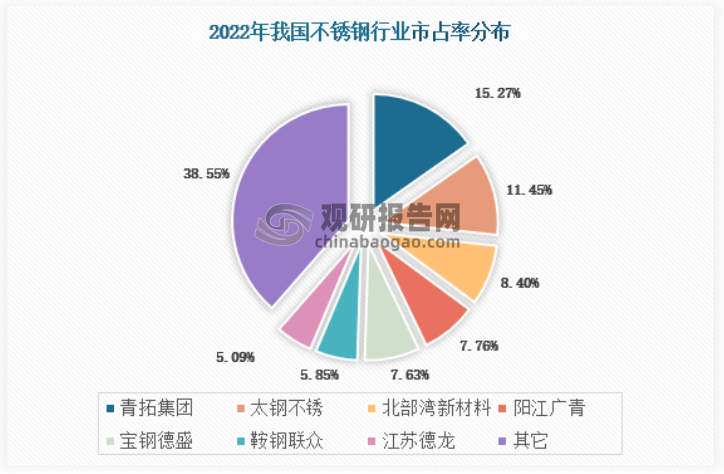

不锈钢行业具备较高的政策壁垒和技术壁垒,行业进入门槛也相对较高,国内形成福建、广东、广西、江苏无锡四大集群。民营巨头崛起,民营钢厂不锈钢粗钢占据国内产能超50%,行业前十企业包括青山、宝武太钢、北部湾新材料、江苏德龙等,份额占比81%。未来将形成以青山、宝武和德龙三大巨头为行业主导的不锈钢新格局,市场占有率继续提高。

资料来源:Mysteel,观研天下数据中心整理(WWTQ)

福建是我国第一大不锈钢产业地,代表企业青山集团发展迅猛,超越老牌不锈钢龙头太钢不锈,成为民营不锈钢第一巨头,是不锈钢行业的绝对标杆,市场主导和盈利能力以及终端直销能力毋庸置疑。宝武集团打造全球不锈钢品种和规格最丰富的钢厂,兼并国资控股的老牌不锈钢巨头太钢集团,扩大规模,着力优化原料自给率,提高竞争。德龙集团专注发展300系不锈钢,通过上下游产业链延伸以及规模化的快速发展,将300系生产成本优势发挥至极致。

从整体市场格局来看,国内中小型不锈钢企与龙头不锈钢企都受钢铁市场大周期下行影响,盈利情况较上年同期恶化,但龙头不锈钢企自身抗风险能力较强,亏损情况尚较为可控,整体市场竞争格局稳定,头部企业排名变动不大,期待整体市场回暖后的大规模产能、产量回升。特别的,头部钢企兼并合作趋势加强,各大集团都有合作的再建项目以及产能转移重组计划,特别是宝武太企业集群的形成,不锈钢行业的头部效应以及规模效应将更加显著。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。