一、行业基本概述

发制品是用人发、化学纤维或二者混合为主要原材料,经工艺加工而成的提升颜值产品。根据材质不同,发制品可以分为人发和化纤。

1、人发

人发制品从原料上主要分为辫发(即我们经常说的保鳞发)和泡发,由于辫发的成本较高,人发产品主要是用泡发做的,随着现代工艺的完善,从外观上两种头发没有明显不同,但手感是很不一样。

泡发因为过酸处理,没有了鳞片,虽然显得比较顺滑,但却大大的减少了使用时间,鳞片是头发的一层保护层,过酸的工艺能把80%甚至100%的鳞片去掉,但如果进行了倒根处理,却能很大程度上避免这种情况发生。

2、化纤

化纤就是化学纤维,颜色比人发要亮,质地比较硬。使用时间较短。

二、行业发展历程回顾

发展至今,中国发制品行业共经历了起步阶段、探索阶段和发展阶段。

1、起步阶段:20世纪30年代-1989年

中国发制品行业以真人发原材料出口为起点,发展历史悠久。20世纪30年代开始,中国发制品行业以真人发原材料出口为主。20世纪70年代,发制品厂商为提高利润,开始对真人发原材料进行粗加工。20世纪80年代中后期,中国发制品厂商以合资方式引入真人发深加工技术,实现了由原材料供应商向假发半成品或成品出口商的转变。

2、探索阶段:1990-2016年

1990年10月,河南瑞贝卡发制品股份有限公司(前身为许昌县发制品总厂,以下简称“瑞贝卡”)成立,于1992年推出第一部三联机,促进中国发条制品生产工艺提升,自此以后,中国生产的工艺发条获得外商认可。1992年,河南瑞美真发股份有限公司(以下简称“瑞美真发”)成立,注重产品创新,在中国发制品行业占据重要地位,自1999年开始多次获得许昌市人民政府授予的“出口工作先进企业”。2002年,青岛海森林进出口有限公司(以下简称“海森林”)成立,以高端发制品为发展立足点,丰富发制品产品种类,带动发制品市场活力。

自2005年以来,中国发制品行业开始注重技术研发。例如,自2005年开始,瑞贝卡先后获批并组建河南省发制品工程中心、企业技术中心、国家示范生产力促进中心、博士后科研工作站,承担多项自主创新示范项目,完成多项科研成果和技术专利,并参与编写发制品国家标准及河南省地方行业标准。2007年1月,瑞贝卡研制的“多功能腈纶改性纤维”和“RW-818发制品直发整理助剂”两项产品获河南省科技厅高新技术产品证书。2009年8月,瑞美真发成立许昌市仿真发工程技术研究中心,着重研究仿真发材料,以促进发制品原材料来源多样化。2010年,经河南省科技厅批准,许昌恒源发制品股份有限公司组建了河南省合成纤维发制品工程技术研究中心,该中心的研究方向包括合成纤维发制品高效节能环保成套生产装备、合成纤维发制品清洁生产工艺技术、高附加值合成纤维发制品科技成果的转化和产业化等方面。

3、发展阶段:2017年至今

2017年以来,多种新型品牌出现在中国市场,促进中国发制品产品多样化。2017年后出现菲娅丽、伊薇卡、卓丽雅等品牌,为发制品市场带来新的发展模式。如卓丽雅假发织发补发,提供专业假发补发定制服务,以满足消费者多样化需求。

2019年8月,中国轻工工艺品进出口商会举办第十一届中国发博会、2019中国国际沙龙节,设美发馆、发妆馆、养发育发馆及植发馆,全面展示美发、发妆(假发)、养发育发、植发、发饰等与头发相关的产品与技术,瑞贝卡、瑞美真发、海森林、爱德兰丝(上海)补发美容有限公司等企业应邀参与。中国发博会的举办,是中国发制品行业促进交流合作的重要途径,有助于推动发制品行业发展。

三、行业市场现状

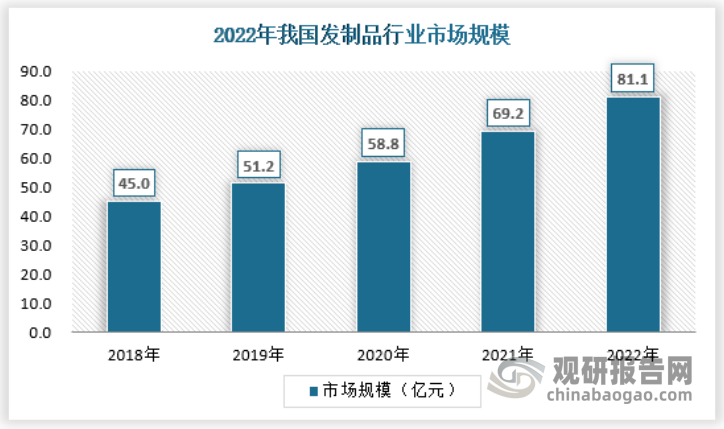

1、市场规模

伴随中国居民生活水平提高,对美容美发、发制品等的“颜值消费”逐渐增长。近几年我国发制品行业市场规模保持平稳增长,2022年行业市场规模约为81.1亿元。

资料来源:观研天下数据中心整理

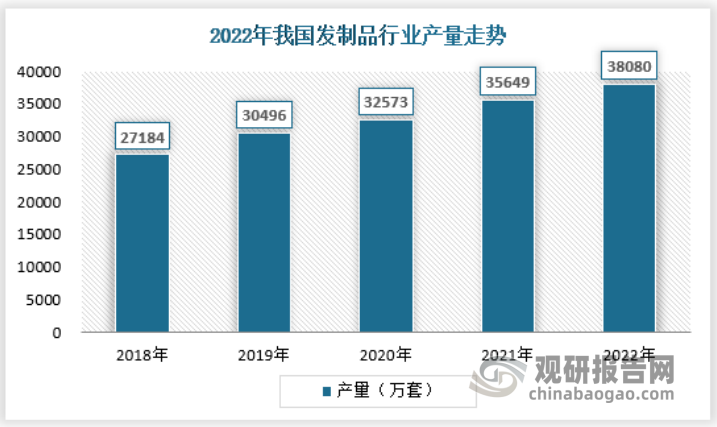

2、供应规模

我国是全球发制品主要生产国,每年生产大量的发制品用于出口,2022年发制品行业产量约为38080万套。

资料来源:观研天下数据中心整理

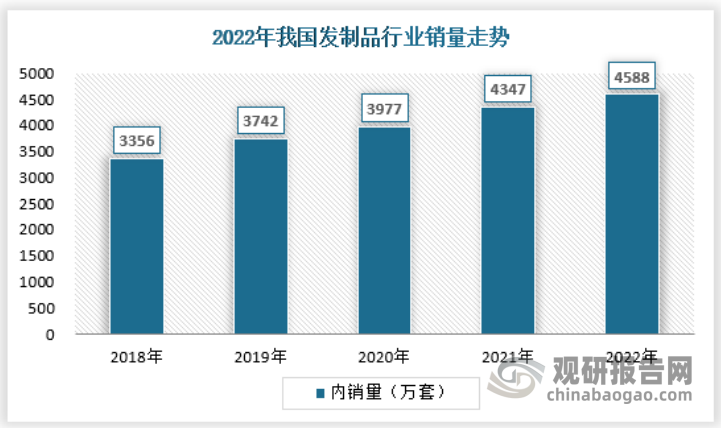

3、需求规模

目前国内发制品内销规模相对于产量来说不高,主要是国内群体黄种人相对于黑种人和白种人来说发制品需求天生就更低。2022年,国内发制品销量约为4588万套。

资料来源:观研天下数据中心整理

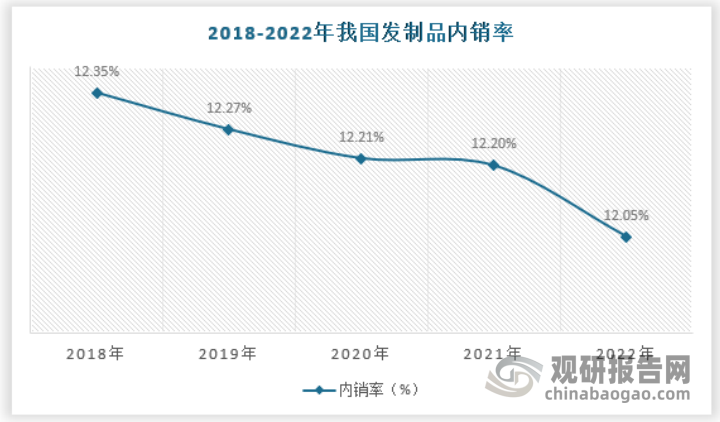

4、供需平衡分析

目前我国发制品行业对于海外需求依赖度较高,大量的产品通过出口来消化,国内市场内销率较低,2022年,内销率仅为12.05%。

资料来源:观研天下数据中心整理

四、行业细分市场

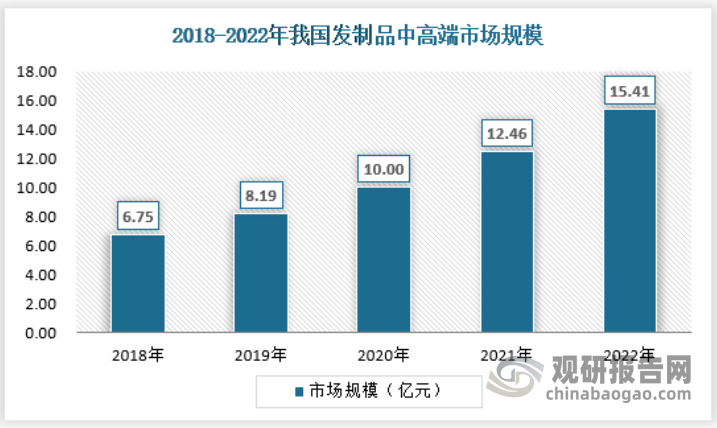

1、中高端市场

从定位看,目前国内中高端假发以人发为主(占比在 70%及以上),产品轻薄透气且逼真度高,具有完善的售后服务。并且行业参与者较少(主要以 Rebecca、Iremy、VS 三个国牌为主,此外还有日系品牌 Aderans), 且多形成全国性布局,并以直营为主的方式覆盖一二线城市的百货/购物中心;该市场主要比拼产品、品牌及渠道布局,参与者少且竞争温和。

2022年,我国中高端发制品市场规模约为15.41亿元。

资料来源:观研天下数据中心整理

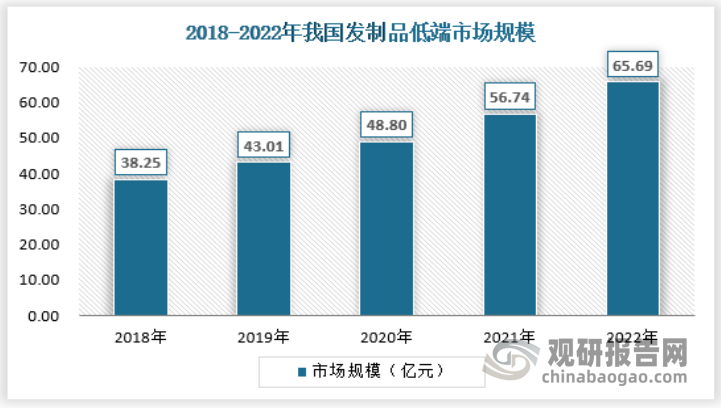

2、低端市场

根据观研报告网发布的《中国发制品行业发展深度研究与投资趋势分析报告(2023-2030年)》显示,低端品牌以化纤发为主,产品较为厚重且外观真实性欠佳。渠道主要集中在电商及街边小店,多无售后服务,行业品牌众多,且以区域性品牌/个体户为主,多数不成规模。该市场主要比拼价格,价格战激烈。

2022年,我国低端发制品市场规模约为65.69亿元。

资料来源:观研天下数据中心整理

五、行业竞争格局

根据企业规模、制造工艺水平,可将假发制品制造商划分为三个梯队:

(1)第一梯队:具有良好的生产资源、设计与研发能力、资金支持,属于中国假发制品行业龙头企业,代表企业为瑞贝卡、新华锦等;

(2)第二梯队:以瑞美真发、海森林、即发集团有限公司(以下简称“即发集团”)等企业为代表,集设计、生产、销售于一体,具有良好发展潜力;

(3)第三梯队:企业规模小、产品种类少,多从事于低端假发制品的生产与销售。另外,中国假发制品行业竞争激烈,产品同质化严重。假发制品行业新进入者,需设立专业的营销团队、自主设计产品、拥有资金支持。假发制品企业期望在行业内获得快速发展,需具备精细手工工艺,提升产品品质,或扩大企业规模,整合行业资源。

目前中国发制品行业集中度较高,发制品生产企业主要是瑞贝卡、新华锦等行业内龙头企业,市场处于低集中寡占型格局。瑞贝卡的主营业务为发制品的生产和销售,主要产品有工艺发条、化纤发条、人发假发等,该公司的产品主要销往北美、非洲、欧洲以及亚洲等地区,在全球拥有多个自主品牌,根据地区经营环境因地域和种群差异明显,经营模式各具特色,而新华锦的主营业务为发制品、纺织服装的出口和跨境进口电商业务,同时布局了石墨新材料和养老大健康业务。公司主营发制品系列产品的生产及销售业务,主要产品包括男发块、女装假发、接发、教习假发、人发条、假发配件等以人发制品为主同时兼具人发化纤混合发制品等,主要出口地区为北美、欧洲、日本。

2022年中国发制品行业市场集中度情况

| 集中度类型 | 市场集中度指标值(%) |

| CR4 | 32.6 |

| CR8 | 41.8 |

资料来源:观研天下数据中心整理(WWTQ)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。