染料是指能使纤维织物或其他物质着色的物质。按其来源,可分为天然染料和 合成染料。天然染料一般来源于植物、动物和矿物质,以植物染料为主,如靛蓝、 茜草、紫草、红花、桑、茶等。合成染料又称人造染料,主要从石油衍生物中分离 出的初级化学物质经化学加工而成。

我国的纺织染料制造业是伴随着下游纺织印染工业的发展而不断成长的。新中国成立之初我国染料工业已有一定规模,年产量达 5,200 吨,产品以硫化染料为主, 还有少量的酸性染料和直接染料。随着改革开放的不断深入和我国纺织工业的快 速发展,染料工业取得了举世瞩目的成就。近几年我国染料行业已经进入成熟阶段,行业发展面临产能过剩、环保等问题,行业亟待绿色和高质量转型发展,进入结构化转型阶段。

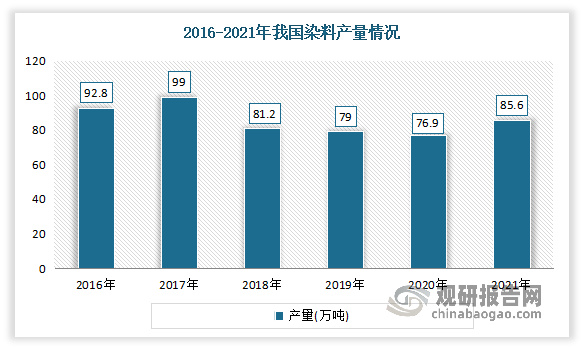

我国是染料生产大国。自2018年以来,由于我国进入环保政策的密集落地期,伴随多项环保法律及政策的落实,各地政府对相关区域内的染料制造企业进行了集中整改,不少环保设施不达标的染料生产企业被限产甚至停产。受此影响,我国染料产量出现连续三年的下降。但进入2021年,我国染料产量开始回升,且超过 2018 年的染料产量,达到85.6 万吨。目前在染料行业结构调整的进程中,行业落后产能不断淘汰,产能过剩有所缓解,供需关系逐步改善。

数据来源:观研天下整理

染料主要产区方面,浙江、江苏、内蒙古、山东等地是我国的染料生产主要集中地,浙江省染料产能约占全国总产能的36.2%,集中了60多家生产企业,浙江省是目前我国乃至世界上最大的染料生产基地,江苏省产能约为17.88%,两省合计贡献了一半左右的总产能,紧随其后的是内蒙古自治区和山东省,合计贡献近15%的总产能。

业绩效不断提升。虽然国内部分染料中小企业在 2018、2019 年因环保、安全问题停产、限产,导致当年的染料产量有所下降,但产业结构的调整和市场供需的变化使染料产品的价格出现了较大幅度的增长,行业结构得到进一步优化,具有环保安全技术优势的企业获得进一步发展空间。数据显示, 2021 年我国染料工业总产值为699.3 亿元,销售收入为641.5 亿元。

数据来源:观研天下整理

目前我国是世界上染料及中间体的主要生产大国和重要供应地,染料生产企业数量众多,但经过多年市场竞争及产业结构调整,染料制造企业数量已明显减少,2019年底,全国染料生产企业约有 450 家。近年来,行业内靠前的企业凭借规模优势,染料行业集中度不断提高,行业格局进一步优化。数据显示,2020年行业CR3集中度约为35.6%,较上年同期相比增长6.2个百分点,到2021年我国染料行业CR3集中度上升至49.7%,与2020年同期相比增长14.1个百分点。

根据观研报告网发布的《中国染料行业发展深度研究与投资前景分析报告(2023-2030年)》显示,目前我国染料市场上主要有浙江龙盛、闰土股份、安诺其、浙江博澳、吉化集团、德美化工、亚邦股份、万丰股份等企业。

我国染料市场上主要企业竞争优势情况

|

竞争优势 |

|

|

浙江龙盛 |

市场地位优势:公司已成为全球最大的纺织用化学品生产服务商。 |

|

产能优势:全球拥有年产30万吨染料产能和年产约10万吨助剂产能,在全球市场中列居首位。公司拥有年产11.45万吨的中间体产能,一体化生态融合带来的成本和环保优势,使公司中间体业务持续保持行业龙头地位。 |

|

|

研发优势:公司拥有全球完整的产品开发、工艺开发、颜色应用服务(CSI)、可持续发展解决方案技术研发体系。 |

|

|

专利优势:公司目前拥有境内外专利近1,900项,雄厚的研发实力为公司在高端市场的产品开发提供有力的技术支持。 |

|

|

产业链优势:公司已由单一染料产品向其他特殊化学品延伸,以产业链一体化为核心向相关中间体如间苯二酚、对苯二胺和间氨基苯酚的生产拓展,扩大产能和市场份额;配套还原物等有机生态融合的系列中间体品种,整合和延伸染料供应链上游,强化战略性中间体原料的控制地位,从而进一步提升公司染料产品的主导权,同时对同行企业产生一定的制约作用。 |

|

|

闰土股份 |

品牌优势:公司的“闰土”商标、“瑞华素”商标被国家工商行政管理总局认定为“中国驰名商标”。“闰土”牌分散染料、活性染料为浙江名牌产品,“闰土”商号为浙江省知名商号,“闰土”品牌被评为浙江省出口名牌。“瑞华”商号被命名为浙江省知名商号。 |

|

产能优势:公司染料年总产能近21万吨,其中分散染料产能11万吨,活性染料产能8万吨,其他染料产能近2万吨。 |

|

|

销售优势:公司产品销售市场占有率继续稳居国内染料市场份额前二位。 |

|

|

渠道优势:公司销售渠道及销售网络遍布全国。 |

|

|

产业链优势:目前公司染料产业体系已形成了从热电、蒸汽、氯气、烧碱,到中间体、滤饼、染料等完善的产业链。 |

|

|

安诺其 |

产品优势:公司生产分散染料安诺可隆、活性染料安诺素、酸性染料安诺赛特、毛用染料安诺菲克斯、锦纶染料安诺门、数码原粉及墨水安诺科等品牌系列,超过300多个品种。 |

|

生产优势:公司拥有东营安诺其纺织材料有限公司、烟台安诺其精细化工有限公司、山东安诺其精细化工有限公司三大生产基地。 |

|

|

人才优势:目前拥有染整、纺织、材料、化工、环境等专业科技人员与国内外专家200余名,整个团队涵盖从合成研发、化学品生产、分析检验、印染加工到质量管理等各个领域的专业人才。 |

|

|

研发优势:在上海成立技术中心,致力于服务客户提供全面专业的染整解决方案;在山东成立染化研究院,专注于新产品、新工艺、新技术的研发。建立院士专家工作站,长期与清华大学、天津大学、东华大学、上海交通大学、中国印染行业协会、中国染料工业协会及各研究机构保持长期深入合作。 |

|

|

专利优势:已申请国家发明专利362件,拥有有效授权专利136件,自主核心技术80多项,承担国家、省、市级科技项目超过20项。 |

|

|

浙江博澳 |

市场地位优势:公司生产规模排名染料行业前列,在蒽醌类染料和生态型胶状体染料方面具有领先的市场地位。 |

|

生产优势:公司拥有浙江绍兴及江西九江两大生产基地。 |

|

|

资质优势:公司通过了bluesign(蓝标)认证,成为bluesign的合作伙伴。另外公司的主要产品还通过了ITS公司的绿叶认证、ZDHC MRSL V2.0认证,且符合REACH法规标准。 |

|

|

销售优势:除境内销售以外,公司自有品牌产品还远销日本、韩国、东南亚、欧美等国家和地区。 |

|

|

吉化集团 |

研发优势:集团现拥有3个“国家高新技术企业”,设有“博士后科研工作站”、“省级企业技术中心”,“省级高新技术企业研究开发中心”。 |

|

专利优势:集团先后取得国家授权国家发明专利近100项,主持起草国家、行业(团体)标准近50项。 |

|

|

品牌优势:集团系“中国染料工业协会副会长单位”、“业内公认的全球第三大染料生产基地。 |

|

|

德美化工 |

研发优势:公司先后成立或认定国家级企业技术中心、省级工程技术研究中心、东华德美染整技术中心、企业博士后科研工作站和院士专家工作站等创新平台,是行业内唯一的国家纺织助剂产品开发基地。 |

|

渠道服务优势:,公司通过建立扁平化的销售渠道覆盖终端市场,分别在纺织印染企业比较集中的浙江、江苏、福建、广东和山东建立生产基地和销售子公司,以方便为客户提供就近服务,同时降低中间环节的费用,让利于下游客户。随着国内成本的上升国内印染企业逐步将生产基地转移到东南亚,公司积极开拓印度尼西亚、巴基斯坦、印度、孟加拉、泰国、越南等东南亚市场,并成立了海外印尼公司,继续践行“商务代表+技术工程师”的模式,拓展当地市场。 |

|

|

人才优势:通过与MERCER、DDI等全球知名咨询公司合作,形成一套系统、专业的适合德美的干部培养机制,在报告期内陆续开展领导力项目、核心干部培养、各体系关键岗位人才培养等项目,且与外部知名培训机构达成战略合作,定向派员参加课程学习,综合提升人才竞争力;通过行业平台资源猎取高层次人才、德美博士后工作站孵化、国内知名高校开展研究生联合培养项目等渠道,吸纳一批专业基础扎实的高素质人才。 |

|

|

亚邦股份 |

产业链优势:主要产品均从原材料、中间体到商品化打造了完整的产业链,实现了产量规模化优势和市场龙头地位。 |

|

生产优势:公司生产基地全部集中到连云港市化工园区,从管理层到各部门的管理重心也转移到化工园区,管理半径减小,管理效率提高,管理成本降低,规模化生产和成本优势逐步体现。 |

|

|

研发优势:公司多年来始终坚持走科技创新之路,借助省级企业技术中心、江苏省蒽醌型染料工程技术研究中心,以及江苏省企业研究生工作站等研发创新平台,持续加强研发投入,加强与科研院所的合作,承担多项省、国家科技支撑项目,以及省成果转化项目。 |

|

|

环保优势:公司组织力量,持续在废酸综合利用、废气粉尘治理、废水治理等方面进行了技术攻关,通过淘汰落后装置使用先进自动化设备、原材料替代等新技术,有效增加了循环利用,从源头减少了排放。 |

|

|

万丰股份 |

研发优势:公司的“染料及中间体加氢还原研究开发中心”被认定为省级高新技术企业研究开发中心,“高性能分散染料及标准化产品”项目荣获科技部国家火炬计划项目证书,“涤纶超细纤维高水洗牢度 KXF 系列分散染料”获得浙江省科学技术三等奖,“高水洗牢度系列分散染料”及“苯并三唑类紫外吸收剂 UV-P”登记为浙江省科学技术成果。 |

|

产品优势:公司可生产的分散染料涵盖高水洗系列、特色系列、常规系列等多个系列上百种分散染料产品,对于分散染料众多细分市场,公司均有对应性能要求和加工工艺要求的系列产品,能够满足客户小批量、多层次、多样性及个性化需求。 |

|

|

服务优势:为了快速响应客户需求,公司在客户集聚区如江苏、浙江、福建及广东等地由业务员直接“一对一”服务终端厂家和贸易商客户,并在主要销售区域配备技术支持人员驻场服务。 |

|

|

清洁生产优势:公司严格按照国家政策法规的要求,加强对各级员工环保意识的培养,持续保持在环保方面的大力投入。公司不断改进生产工艺,提高反应转化率,降低“三废”的产生,同时投资 1,271.64 万元建成环保车间对生产废水进行集中处理,并积极开展染料母液水资源化利用的技术研究,污水治理能力得到显著提升 |

|

|

区位优势:公司所在地浙江省是我国乃至世界上最大的染料生产 基地,其产能占全国总产能的 36.20%左右,浙江省内染料生产形成了强大的规模效应,区内企业相互促进提升,并带动了染料相关的原辅料、物流等配套产业的发展,形成了区域产业聚集的效应;同时浙江省及毗邻的江苏省、福建省均为我国主要的纺织品产区和印染布的生产基地。 |

|

|

质量优势:公司严格按照我国染料标准化技术委员会制定的相关产品标准进行产品生产,并且已经通过了相关的质量体系认证。 |

|

|

品牌优势:经过十多年的发展和完善,公司品牌、产品品牌和应用技术服务已经得到客户的广泛认可,具有较高知名度和影响力。 |

资料来源:观研天下整理(WW)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。