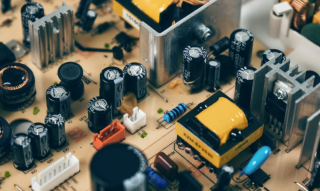

连接器是电子系统设备之间电流或光信号等传输与交换的电子部件,是电子设备中不可缺少的关键元件之一,在整机或集成系统中至关重要。其作用是连接两个电路导体或传输元件,为两个电路子系统提供一个可分离的界面,实现电/光信号的接通、断开或转换,且保持系统之间不发生信号失真和能量损失 变化,连接器质量的好坏、可靠性的高低、性能的优劣、功能的多少都将直接 影响各类整机装备工作的可靠性和功能的发挥。

自上世纪 90 年代以来,随着欧美、日本知名连接器厂商陆续将生产基地转移至中国,台资连接器厂商纷纷在珠三角和长三角地区投资设厂,以及国内防务及航空航天、通信、汽车、轨道交通、消费电子、医疗、家居、工业等多个领域快速崛起,带动了我国连接器市场高速增长。目前我国已经成为世界上最大的连接器生产基地和消费市场。

而未来随着中国经济转型和结构调整的加速,电子制造业正迎来新的发展机遇。面对防务及航空航天、通信、汽车、轨道交通、消费电子等多个领域的快速发展和整体转型升级,中国连接器市场将在规模和深度上持续发展。

数据显示,2021年我国连接器市场规模为269亿美元,同比增长8.03%,占全球市场的比例已提升至 32.03%。估计2022年我国连接器市场规模有望超290亿美元。预计2026 年我国连接器市场规模将达到 315 亿美元。

数据来源:观研天下整理

根据观研报告网发布的《中国连接器行业发展现状分析与投资前景研究报告(2023-2030年)》显示,目前我国连接器市场上主要企业有华丰科技、中航光电、航天电器、永贵电器、意华股份、瑞可达、徕木股份、华达股份等。

我国连接器市场主要企业竞争优势

|

竞争优势 |

|

|

华丰科技 |

技术优势:公司拥有全套的连接器设计开发、生产制造和质量检测检验技术,可覆盖原材料到成品完整生产流程,是我国研制生产品种最全的连接器生产制造企业之一。目前,公司已形成了系统互连、高速传输、高压 大电流、高频、耐环境、先进的连接器制造工艺等核心技术。

|

|

产品优势:公司逐步形成了防务类、通讯类、工业类三大产品体系,既包括技术发展较为成熟的产品类型,也有技术壁垒相对较高的产品类型,部分产品形成了较强的竞争优 |

|

|

制程优势:公司拥有电连接器从零组件加工到成品组装全套成熟的制造技术及装备,包括精密机加、精密注塑(含橡胶成型)、精密冲压、模具研制、表面处理、玻璃烧结、特殊接触对组装、产成品组装及全过程检测技术,同时根据不同产品生产特性(小批量多批次、大批量少批次及批量化)需求具备不同的工艺流程及装备配置,通过管理实现各流程间的有效衔接,能够满足各种电连接器新品研发及批量生产的要求。 |

|

|

质量优势:公司及其子公司取得了 ISO 9001:2015、IATF 16949:2016、GB/T19001-2016/ISO9001:2015、IATF 16949-第一版等质量管理体系认证,在原材料采购、产品生产、检测、运输及售后等各个环节均实施严格的质量管理措施,结合自身实际情况建立了完善的质量管理制度,实现了公司连接器性能高、安全可靠、环境适应性强、维修维护便捷等综合竞争优势。 |

|

|

客户优势:公司以客户需求为导向的经营策略,得到了客户的广泛认可,实现了公司与众多客户的互利合作、共同成长。在防务领域,公司客户涵盖航天科工、中国电科、中国兵工等航空航天及防务单位;在通讯领域,公司为华为、中兴等大型 5G 设备制造商长期配套,并成为其核心供应 商;在工业领域,公司的主要客户包括比亚迪、上汽通用五菱等新能源汽车厂商以及中国中车等轨交设备制造企业。 |

|

|

中航光电 |

研发优势:公司拥有国家认定企业技术中心、院士工作站、博士后科研工作站,搭建了数字化正向设计平台,并持续完善专业化仿真与研发实验室,实现了产品正向设计及创新。 |

|

技术优势:公司年均实施领先创新项目 100 余项,推动高速、表贴、高密度光传输等一批领先技术快速突破,多次获得省部级技术奖项,多项技术达到国际领先及国际先进水平;主持或参与制定国内外标准 850余项,累计获得授权专利 4400 余项,获得第 23 届中国专利奖优秀奖、国家知识产权示范企业等多项荣誉,I/O 矩形、射频、圆形、光纤、重载、大电流连接器及其他等 7 个产品专业进入国际前 10 名。 |

|

|

服务优势:公司建立满足客户需求的快速响应机制,面对客户需求,公司秉持“效率”第一,畅通高效信息沟通渠道和服务保障体系,在重点城市设立研发中心及综合保障团队实现高效的本地化服务。 |

|

|

质量优势:公司拥有国家和国防认可实验室及行业先进的试验检测平台,构建了“一次做好、零缺陷”为核心的全价值链质量管理模式,系统规划质量发展,建立适应不同领域的质量管理体系,已通过 GB/T19001 和 GJB9001C 标准的管理质量体系认证、GJB546B 国军标生产线认证、AS9100D 国际航空航天质量管理体系认证、IATF16949 汽车行业质量管理体系认证、ISO/TS22163 轨道交通业质量管理体系认证、IS013485 医疗器械质量管理体系认证等,为质量管理体系建设与发展提供全面的制度文件和流程保障。 |

|

|

品牌优势:公司先后获得河南省省长质量奖、第四届中国质量奖提名奖。 |

|

|

航天电器 |

管理优势:公司聚焦管理水平提升、企业文化和骨干人才队伍建设,不断加强以满足顾客需求为出发点的立体营销体系建设。 |

|

技术优势:公司重视核心主业技术创新能力建设和新产品研发,经过长期的积累,公司在连接器、继电器、微特电机等中高档机电组件领域掌握大量核心关键技术,新技术、新产品为公司业务发展持续注入新动力,进一步巩固和提升航天电器的市场竞争力。 |

|

|

背景优势:公司实际控制人中国航天科工集团以导弹武器系统,军民两用信息系统和航天产品为三大主业,先后为国家提供了大量不同类型,性能先进的导弹武器系统。旗下还拥有航天科技,航天晨光,航天长峰,航天通信,航天信息,中兴通讯等六家上市公司。 |

|

|

永贵电器 |

研发优势:公司技术中心募投项目已建成运转,现有技术人员553人,拥有一支专业的研发团队,具有独立的设计和开发能力,设计开发软件得到普遍应用,并能够全面地进行各种连接器形式试验及例行性试验。 |

|

人才优势:公司从事连接器行业时间较长,培养了一支经验丰富的研发团队,拥有多位业内高端核心技术人才,并设置了合理的薪酬激励机制,为激励和吸引研发人才创造了有利条件。 |

|

|

产品优势:公司产品经CRCC认证,且通过轨道交通车辆制造企业供应商资质审核,在轨道交通连接器市场奠定了坚实的基础。 |

|

|

生产优势:公司“轨道交通连接器建设项目”建成投产,项目的建成投产,形成了年产10万套轨道交通连接器的产出规模,解决了公司发展带来的生产能力和贮运场地不足的问题,满足公司轨道交通连接器的研发、生产、组装、试验、测试、存放代运等工序的需要,有利于进一步拓展公司在轨道交通连接器领域的市场,对促进公司业务快速发展具有十分重要的意义,使公司进一步提高产品质量。 |

|

|

意华股份 |

客户优势:公司自成立以来即确立了与大客户合作的经营策略,经过近二十年的发展,公司已积累了大量的优质客户资源并建立了良好的客户合作关系,构成了公司核心竞争力的重要组成部分。在通讯连接器领域,公司已与包括华为、中兴、富士康、和硕、Duratel等在内的众多优质客户建立了长期合作关系,近年来更是通过SFP、SFP+等高端系列的高速连接器产品,进一步加强与华为、中兴等大客户合作的广度和深度。同时在消费电子和汽车连接器领域,公司也拥有包括正崴、伟创力、莫仕、FullRise、FCI等在内的一系列国际国内知名客户,在国际国内市场上树立了良好的品牌形象和市场口碑。 |

|

先发优势:公司以通讯连接器为核心,消费电子连接器为重要构成,汽车等其他连接器为延伸作为现阶段的发展战略,在不断巩固传统(低速)通讯连接器市场的前提下,积极开展高速通讯连接器产品的研发、生产和市场营销工作,经过长期的筹备和发展,目前在该领域已处于行业领先地位,具有高速通讯连接器产品的先发优势。 |

|

|

专利优势:公司一直坚持新产品开发创新和生产制造技术创新并进的技术发展策略,不断加强自主创新力度,累计已申请发明专利28项(其中境外发明专利1项),实用新型480项,外观新型专利1项,软件著作型专利12项。 |

|

|

技术优势:公司通过发展完善研发体系,培养研发人员,提升研发效率,技术水平一直处于行业前列。 |

|

|

瑞可达 |

工艺创新优势:公司专注于模具设计、注塑、冲压、机械加工、表面处理、自动化生产等底层生产技术的常年研究,持续进行工艺路线和工艺技术的持续改进,为客户提供增值服务。 |

|

产业链优势:公司地处产业配套齐全的长三角地区,自身也具备完整的连接器配套产业链,配备有一定数量规模的模具加工设备、冲压设备、机械加工设备、注塑设备、线缆生产设备、试验设备、自动化组织设备等 |

|

|

质量优势:公司高度重视产品品质控制,先后通过ISO9001、IATF16949、IRIS、ISO13485、GJB9001C等质量管理体系认证,针对不同行业、不同产品的具体要求,严格按照质量管理体系的流程要求和控制要点严格执行。公司的CNAS认证实验室具备连接器产品机械性能、电气性能和环境性能相关的新品开发测试、可靠性试验和客户委托试验能力。 |

|

|

徕木股份 |

研发优势:公司是国内规模较大的同时具备连接器和屏蔽罩设计、开发和生产能力的专业化企业,目前配备专业研发队伍,覆盖产品设计、模具设计、工艺工程等领域。 |

|

专利优势:目前公司形成专利技术百余项。 |

|

|

技术优势:模具开发技术是精密电子元件研发和生产的核心技术之一,公司将模具开发过程分解为模具设计阶段、模具零件加工阶段及组试阶段,在各阶段的技术及组织模式上均体现出较强的竞争优势。 |

|

|

华达股份 |

生产优势:公司在靖江经济开发区城北园区建设了“华达汽车科技二厂”,实现与各主机厂“近距离”生产配套服务。 |

|

品牌优势:公司荣获A级配套供应商,被各大客户认定为国内具发展潜力的轿车总成件制造基地。 |

|

|

地理优势:公司位于江苏省靖江市,毗邻沪、苏、锡、常,江阴长江大桥北岸,中国长江三角洲具活力、世界六大城市群地带,水、陆、空交通便利。 |

资料来源:观研天下整理(WW)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。