一、液冷简介

根据观研报告网发布的《中国液冷服务器行业现状深度研究与投资前景预测报告(2023-2030年)》显示,数据中心冷却方式主要包括液冷和风冷,其中液冷主要指的是利用液体替代空气,带走CPU、芯片组、内存条以及扩展卡等发热器件运行时产生的热量。

二、液冷优势及液冷服务器市场规模

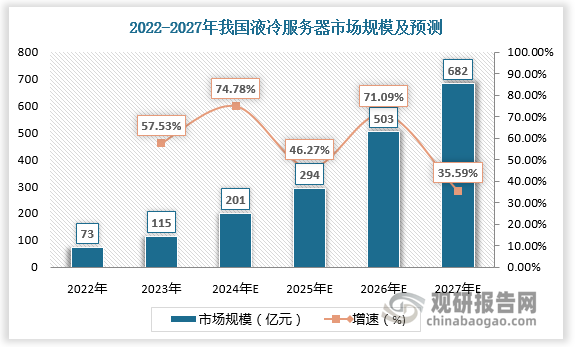

相比传统风冷,液冷温控效率更优,当前更适用于高密度功率的数据中心。AI芯片的功耗随算力性能的提升快速增长,AI训练中心通常依靠高密度工作集群,往往会在至少数十个甚至数百个GPU上运行。作为数据中心在AI大趋势中“双碳”背景下的重要解决方案,液冷服务器迎来突破。数据显示,2022年我国液冷服务器市场规模超70亿元。预计2027年我国液冷服务器市场规模将超600亿元。

液冷优势

| 优势 | 简介 |

| 低能耗 | 传热路径短,低温液体由CDU(冷量分配单元)直接供给通讯设备内,换热效率高,具备更优的换热效果。同时制冷能效高,液冷技术可实现40~55℃高温供液,无需压缩机冷水机组,采用室外冷却塔,可实现全年自然冷却;除制冷系统自身的能耗降低外,采用液冷散热技术有利于进一步降低芯片温度,芯片温度降低带来更高的可靠性和更低的能耗,整机能耗预计可降低约5%。 |

| 高散热 | 液冷系统常用介质有去离子水、醇基溶液、氟碳类工质、矿物油或硅油等多种类型;这些液体的载热能力、导热能力和强化对流换热系数均远大于空气;因此,针对单芯片,液冷相比于风冷具有更高的散热能力。同时,液冷直接将设备大部分热源热量通过循环介质带走;单板、整柜、机房整体送风需求量大幅降低,允许高功率密度设备部署;同时,在单位空间能够布置更多的ICT设备,提高数据中心空间利用率、节省用地面积。 |

| 低噪声 | 液冷散热技术利用泵驱动冷却介质在系统内循环流动并进行散热,解决全部发热器件或关键高功率器件散热问题;能够降低冷却风机转速或者采用无风机设计,从而具备极佳的降噪效果,提升机房运维环境舒适性,解决噪声污染问题。 |

| 低TCO | 液冷技术具有极佳的节能效果,液冷数据中心PUE(即电能利用效率,是数据中心消耗的所有能源与IT负载消耗的能源比值。PUE值越高,数据中心的整体效率越低。)可降至1.2以下,每年可节省大量电费,能够极大的降低数据中心运行成本。相比于传统风冷,液冷散热技术的应用虽然会增加一定的初期投资,但可通过降低运行成本回收投资。 |

资料来源:观研天下整理

数据来源:观研天下数据中心整理

三、液冷服务器细分市场

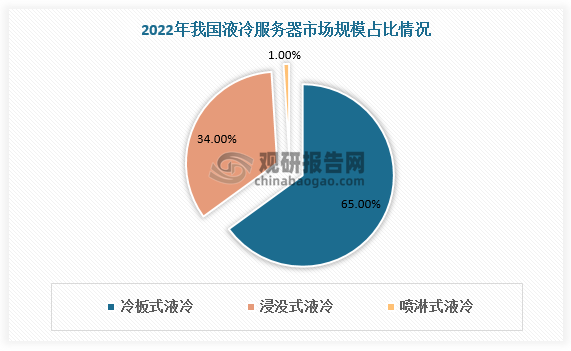

液冷主要分类有冷板式与热管式(间接液冷)以及喷雾式、喷淋式、浸没式(直接液冷)。目前国内液冷以冷板式液冷为主,占比65%,主要应用于高密度的云数据中心以及智算中心;浸没式液冷占比排名第二,为34%,主要应用于超算中心。喷淋式液冷公开展示的研究成果和应用实践相对较少,仅占比1%。长远来看,浸没式制冷效率更高,成为主流厂商目前的研发重点,是数据中心的跃迁式技术创新,预计随着技术方案的不断成熟,浸没式液冷将成为更重要的主流解决方案。

液冷方式对比

| 类别 | 冷板式 | 浸没式 | 喷淋式 |

| 接触方式 | 间接接触型 | 直接接触型 | 直接接触型 |

| 改造成本 | 较低 | 较高 | 中等 |

| 可维护性 | 优秀 | 较差 | 中等 |

| 空间利用率 | 较高 | 中等 | 最高 |

| 兼容性 | 未与主板和芯片模块进行直接的接触,材料兼容性较强 | 直接接触,材料兼容性较差 | 直接接触,材料兼容性较差 |

| 冷却效果 | 较好 | 优秀 | 优秀 |

| 安装便捷程度 | 不改变服务器主板原有的形态,保留现有服务器主板,安装便捷 | 改变服务器主板原有结构,需重新安装 | 不改变服务器主板原有的形态,安装便捷 |

| 可循环 | 采用双路环状循环对冷冻液实现二次利用,降低运营成本 | 通过室外冷却装置进行循环,降低运营成本 | 采用循环泵,实现资源的再利用,降低运营成本 |

| PUE | 1.17-1.30 | 1.05-1.08 | 1.05-1.10 |

资料来源:观研天下整理

数据来源:观研天下数据中心整理

四、液冷服务器下游结构

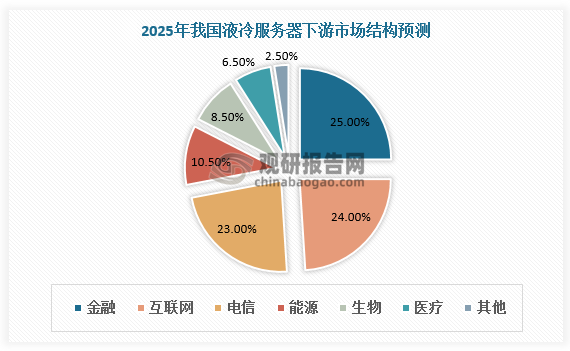

从下游结构看,金融、互联网、电信将成为我国液冷服务器三大应用领域,2025年分别占比25%、24%、23%。此外,能源、生物、医疗领域液冷服务器需求占比将达10.5%、8.5%、6.5%。

数据来源:观研天下数据中心整理

五、液冷服务器行业竞争

液冷服务器行业具有技术、人才、客户认证壁垒,进入门槛较高,市场较集中。液冷服务器行业先进入者具备先发优势。从厂商销售额看,我国液冷服务器行业CR2为66%,其中浪潮、超聚变分别占比34%、32%。

液冷服务器行业壁垒

| 壁垒 | 简介 |

| 技术壁垒 | 液冷数据中心基础设施产品的研发和制造涉及冷却技术、制冷系统设计及仿真技术、温湿度解耦控制算法等多项技术领域,要求企业具备成熟、深入的技术积累。 |

| 专业人才壁垒 | 液冷数据中心基础设施领域属于新兴技术密集型产业,产品性能涉及材料化学、热力学、电子学、计算机科学等多种学科技术成果,并且因数据中心复杂多样,相应的制冷系统存在定制化特征,因此对研发技术人员的技术研发能力和行业经验要求较高。 |

| 客户认证壁垒 | 出于安全性、稳定性等考虑,企业客户在选择液冷数据中心基础设施供应商时通常需要进行严格的资质验证。另一方面,客户在与液冷数据中心基础设施供应商建立生产配套关系后,倾向于维持与现有技术供应商的合作,不会轻易更换主要供应商,因此先进入者具有先发优势。 |

资料来源:观研天下整理

数据来源:观研天下数据中心整理(zlj)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。