聚醚多元醇简称聚醚,由起始剂(如甘油、丙二醇)与环氧乙烷(EO)、环氧丙烷(PO)等在催化剂的作用下经加聚反应制得。根据应用领域的不同,聚醚传统意义上可分为硬泡用聚醚、软泡用聚醚、CASE用聚醚和其他聚醚(特种聚醚随着近几年的发展,逐渐成为其他聚醚中的重要品类)。其中软泡用聚醚是发展最早、市场份额最大的一种聚醚,2022年度软泡用聚醚产能占比达到63%。

数据来源:观研天下整理

一、上游

聚醚多元醇的生产原料包括环氧丙烷、环氧乙烷、苯乙烯、丙烯腈、甘油等,其中环氧丙烷是主要原料。

1、环氧丙烷

环氧丙烷(PO)是除聚丙烯和丙烯腈外的第三大丙烯衍生物,是一种重要的化工原料,可以用于生产聚醚多元醇,进而生产聚氨酯,也可生产用途广泛的丙二醇及非离子型表面活性剂、油田破乳剂、阻燃剂、农药乳化剂等。

近年来,我国环氧丙烷产能扩张迅速,已经成为亚洲环氧丙烷最大的生产国,数据显示,由于疫情导致一些企业停工停产,2020年环氧丙烷产能有所下降。但2021年以来随着疫情影响逐渐消退,企业恢复生产。预计未来随着新增产能的释放,我国环氧丙烷供给将能够满足持续增长的需求,进口依存度有望降低,环氧丙烷市场供需将趋于宽松。据环氧丙烷行业竞争分析数据统计,2021年国内环氧丙烷产能约430万吨,产能扩张明显。全年产量约363万吨,表观消费量约407万吨,开工率相对稳定在较高水平。2022年我国环氧丙烷产能约为396.4万吨,同比增长3.53%。

数据来源:观研天下整理

2、甘油

甘油也是聚醚生产的主要原材料之一。近年来随着我国油脂化工行业的快速发展及下游需求的增长,我国甘油产量也随之不断增加,为我国聚醚行业的发展提供了充足的原料保障。数据显示,2021年我国甘油产量为75.3万吨,同比增长4%。

数据来源:观研天下整理

根据观研报告网发布的《中国聚醚行业发展趋势分析与投资前景预测报告(2023-2030年)》显示,目前我国聚醚上游市场相关企业有红宝丽、方大锦化、滨化股份、双马化工、丰益国际等。

我国聚醚上游市场相关企业竞争优势情况

|

企业名称 |

竞争优势 |

|

|

环氧丙烷 |

红宝丽 |

生产资源优势:公司现经营产品涉及四大产业,拥有较好的生产资源和产业基础。硬泡组合聚醚和异丙醇胺生产基地在南京化工园区,园区基础设施配套齐全。聚氨酯基地硬泡组合聚醚年生产能力为15万吨,且有聚醚多元醇配套生产条件,能生产不同标准和型号的产品,硬泡组合聚醚产能规模在行业名列前茅。此外,还有特种聚醚装置。醇胺基地异丙醇胺(包括一异、二异、三异)产能4万吨,且产品结构可调,国内尚没有规模化全系列的同类生产企业,产品单套装置规模超过其他同类生产企业,装置采用超临界生产工艺,有别于世界同类企业;基地另外还具有年产5万吨二乙醇单异丙醇胺产品生产能力,公司异丙醇胺产品总产能规模为9万吨,规模优势突出。 |

|

研发优势:公司设立以来,始终坚持技术创新,不断完善技术研发体系建设及机制运行,每年增加研发投入,配置研发设施,搭建产学研平台,加强基础课题和应用技术研究,开发新技术、新工艺、新产品,加快科技成果转化,建设创新型企业。公司设立了国家级博士后科研工作站、江苏省企业研究生工作站,建有江苏省技术中心、江苏省醇胺工程技术研究中心和江苏省聚氨酯工程中心三个省级技术中心,与中科院长春应化所合作,共建了中科院南京醇胺分中心。 |

||

|

人才优势:公司也加大了国际技术人才引进,打造与国际接轨的研发团队,以促进产品结构调整升级,支撑公司持续保持研发优势,增强对客户价值创造的服务能力。 |

||

|

客户优势:公司营销网络遍布世界各消费主流地区,产品出口亚洲、欧洲、美洲、非洲市场等,积累了较为丰富的客户资源,在各业务领域均产生了良好的品牌效应,世界知名冰箱(柜)、集装箱等生产企业如美的、海信、美菱、长虹、伊莱克斯、博西华、惠而浦、三星、LG、中集等是公司长期战略合作伙伴。 |

||

|

方大锦化 |

规模优势:公司始建于1939年,具有78年的生产历史,占地面积450万平方米,是国家500强特大型企业和全国18个大型化工生产基地之一。 |

|

|

品牌优势:公司的“东方红牌”烧碱被国家授予“中国名牌”称号,成为化工行业民族品牌的骄傲;聚氯乙烯树脂获辽宁省名牌产品称号;环氧丙烷产品获辽宁省优秀产品“金奖”,产品畅销海内外。 |

||

|

生产产能优势:现有氯化苯生产装置一套,年生产能力两万吨,国内行业排名第二位;三氯乙烯生产装置一套,年生产能力0.6万吨,国内行业排名第二位。 |

||

|

滨化股份 |

产业链优势:公司采用“资源合理使用、产品精深加工、能源综合利用”为特色的良性循环经济运营模式,形成了具有滨化特色的一体化氯碱产业链。 |

|

|

成本优势:公司建设氧阴极示范工程,将为未来进一步降低烧碱生产成本打下良好基础。同时,公司的水、电、盐等生产要素的自给率均超过50%,生产成本较低,在激烈的市场竞争中处于领先地位。 |

||

|

技术优势:公司技术水平、装备水平行业领先。4万吨/年氧阴极装置于2015年11月一次性开车成功。1.1万吨/年五氟乙烷装置目前已具备开车条件,8万吨/年四氯乙烯项目已完成安装、试压,吹扫和试运工作,具备投运条件。氧阴极技术与传统离子膜烧碱技术相比能耗更低,对提高我国烧碱行业技术水平具有较强的带动及示范作用。 |

||

|

甘油 |

双马化工 |

销售团队优势:公司用有强大的销售团队,以华东地区为轴心辐射全国各大型城市乃至全球各主要经济中心,公司产品可覆盖国内30%的下游市场需求。 |

|

产能优势:自1999年投产以来,双马的油化业务产能扩张迅速,当前集团总产能达35万吨,其中脂肪酸25万吨、油酸2万吨、甘油3万吨、皂基3.5万吨。 |

||

|

丰益国际 |

研发优势:丰益国际全球研发中心是全球粮油产业中最大的纯研发中心之一。 |

|

|

品牌优势:2023年8月,2023年《财富》世界500强排行榜发布,丰益国际位列174位。 |

||

|

销售网络优势:销售网络遍及中国、印度、印尼等50多个国家和地区。 |

资料来源:观研天下整理

二、中游

我国聚氨酯工业起始于20世纪50年代末60年代初。60-80年代初,聚氨酯工业处于萌芽阶段,1995年我国聚醚产能仅10万吨/年。进入21世纪以后,各生产厂家通过引进装置、自主研发以及对技术的不断消化吸收、改进提高,聚醚产品质量得到不断提高,产能逐年增加。2000年以来,随着国内聚氨酯工业的迅速发展,国内新建大量聚醚工厂,扩建聚醚装置,产能也不断地增长,聚醚行业已成为我国化工产业发展较快的行业。

由于行业产能扩张,2017年至2021年,国内聚醚产量逐渐增长,年均复合增长率为9.3%。2021年国内聚醚产量达430.2万吨,同比增长22.0%,创历史新高,主要是2021年聚醚上下游行业逐渐从新冠肺炎疫情的影响中恢复,需求回弹,叠加2020年至2021年聚醚新投产装置逐渐稳定,导致2021年聚醚产量增加。据预测,2022年产量将继续扩张至448.3万吨左右。2017年至2021年聚醚多元醇下游消费量呈上升趋势,其中2021年需求增幅明显。2021年中国聚醚多元醇市场下游消费量为368.6万吨,较上年增加42.9万吨,增幅13.2%。随着国民经济的逐步复苏,家居、汽车、冰箱冷柜等行业均复工复产,聚醚下游行业的需求量出现不同幅度的提升。据预测,2022年消费量将继续上升至374.8万吨左右。

数据来源:观研天下整理

受益于市场发展向好,近年企业参与者也在不断增加。数据显示,截至2022年末,国内聚醚行业生产厂商数量达到44家。目前聚醚行业的主要参与者为销售规模10万吨以上生产厂商,且参与者之间核心产品差异较大。而由于各聚醚生产厂商核心产品均为其优势产品,聚醚行业竞争已经进入细分产品竞争阶段。

另外聚醚行业细分领域众多、下游客户数量及类型众多,不同细分产品领域竞争点及需求点有一定差异,不同的规模化聚醚厂商经过多年各细分产品领域深耕,伴随着产品品质提升、技术指标改进、客户积累、品牌积淀、口碑传播等,各细分产品领域已经形成了较为稳定的竞争格局

总体而言,目前我国聚醚行业竞争者众多、竞争较为激烈,但具有技术实力、规模实力、品牌实力及管理实力的竞争者可以脱颖而出,并随着聚醚行业规模化、集中化趋势加强,销量逐渐向头部企业集中。

目前我国聚醚市场企业主要有万华化学、佳化化学、蓝星东大、隆华新材、长华化学等企业。

我国聚醚市场主要企业竞争优势情况

|

企业名称 |

竞争优势 |

|

万华化学 |

研发优势:万华化学已经建立起了完善的流程化研发框架和项目管理机制,形成了从基础研究、工程化开发、工艺流程优化到产品应用研发的创新型研发体系,拥有“先进聚合物国家工程研究中心”、“国家认定企业技术中心”、“国家技术标准创新基地(化工新材料)”及8个“国家认可分析实验室”等研发平台。 |

|

技术专利优势:2022年,氯化氢催化氧化制氯成套技术及其产业化技术获得山东省科技进步奖特等奖,全年共申请国内外发明专利1,002件,新获得授权1,058件,同比增长154%,发明专利通过率达到99.0%,获山东省专利一等奖一项、中国专利优秀奖。 |

|

|

卓越运营优势:万华将卓越运营作为发展的基础,科学整合创新资源,通过研究、借鉴全球先进管理理念以及国内外大中型企业的最佳实践,不断完善公司管理体系,形成了万华特色的卓越运营体系。公司搭建多维绩效评价框架,兼顾短期经济效益和长期战略价值,助力各业务高效能可持续发展。2022年,公司重新梳理制度(采、销、运)和流程,提升卓越运营能力;S4/HANA系统全面上线并覆盖国内48家、海外12家公司,实现全球仓储、物流可视化,搭建集团电商、供应商数字协作平台;生产方面持续提升智能制造水平,装置运行更加稳定与安全。 |

|

|

佳化化学 |

生产优势:目前公司拥有7个生产基地。 |

|

销售优势:目前公司拥有11个销售中心。 |

|

|

品牌优势:2022年公司跻身上海百强企业:排名92。 |

|

|

蓝星东大 |

产能优势:公司主要产品聚醚多元醇规模为年产30万吨。 |

|

客户优势:公司与德国巴斯夫,美国亨斯迈、李尔、安道拓,瑞士西卡,日本三井等国际一流企业保持长期稳定合作。 |

|

|

产品优势:在高端汽车及高铁等轨道交通内饰方面,拥有多项制造专利,产品具有性能稳定、低VOC、低气味等显著特点;在防水涂料领域,公司自主研发全球首款实现商业化的无溶剂聚氨酯领域防水涂料专用聚醚,对推动国家实现“双碳”目标具有重要意义;在纺丝油剂方面,开展具有自主知识产权的POY纺丝油剂聚醚中间体的研发与生产,突破了国际垄断壁垒。 |

|

|

隆华新材 |

技术优势:自成立以来,公司始终坚持自主创新,不断加强对技术研发的投入,促进产品和技术的不断创新,在此过程中,公司逐渐掌握了产品研发、生产工艺流程优化、节能降耗环保等方面的核心技术。 |

|

质量优势:自成立以来,公司产品不断迭代升级,如在原LPOP2045产品的基础上进一步自主研发迭代了LHS50、LHS100、LHS200等性能产品,大幅提升了产品品质。 |

|

|

产品种类优势:经过多年的迭代积累,公司已形成众多牌号产品,不同牌号的聚醚产品性能不尽相同,可满足客户的个性化需求。 |

|

|

生产工艺优势:公司通用软泡聚醚系列产品与CASE用聚醚系列产品生产工艺大体相同,其生产流程根据使用催化剂是否需要后处理的不同大体可以分为仅“聚合”和“聚合-精制”两种类型,其中精制阶段又分别采用间歇法及连续法两种生产方法。 |

|

|

长华化学 |

技术创新优势:自成立以来,公司始终对科技创新高度重视,设有独立的技术研发部门,坚持以需求为导向,以品质成本最优化为原则,关注新产品和新技术的研究开发工作,形成了专业配置合理、紧密跟踪行业动态、快速响应市场需求的创新体系,培养造就了一批高素质的人才队伍,综合实力不断壮大,科技创新能力不断增强。 |

|

安全环保优势:公司对安全生产及环境友好的重视和实践,有效降低了安全环保因素对公司日常生产经营的影响,增强了公司的可持续经营能力和稳定充足的供应能力,形成了一定的竞争优势。目前,公司已取得5项废水处理发明专利。 |

|

|

品牌优势:公司长期稳定的、高质量的产品供货能力获得了众多客户的认可,形成了一定的品牌优势,在汽车行业和家居行业已经形成了较好的口碑,为新业务的拓展奠定基础。 |

资料来源:观研天下整理

三、下游

聚醚下游应用广泛,可应用于家居、汽车、鞋服、体育、防水等领域。

1、汽车

汽车工业是一个资金密集型、技术密集型、劳动密集型的现代化产业,是世界上规模最大、产值最高的重要产业之一,在全球制造业中占有相当大的比重。汽车产业具有产业关联度高、涉及面广、技术要求高、综合性强、零部件数量多、附加值大等特点,对各国工业结构升级和相关产业发展有很强的带动作用,同时具有明显的规模效应。

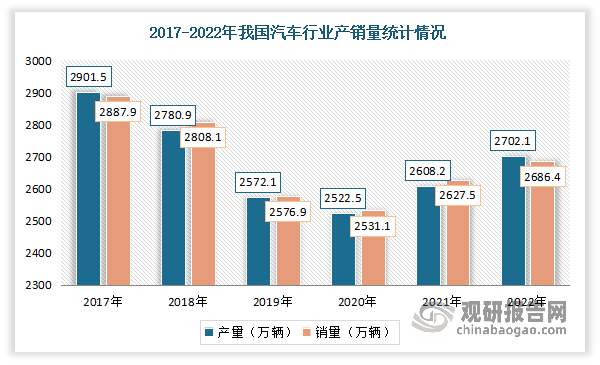

中国汽车产销量在2017年达到高位后有所回落,2020年产销量进一步下降至2,518.70万辆和2,528.20万辆。2021年中国汽车产销量已有所恢复,别达到2,605.70万辆和2,625.00万辆;2022年中国汽车产销量延续增长态势,分别达到2,702.10万辆和2,686.40万辆。

数据来源:观研天下整理

总体而言,汽车行业的需求量正逐步企稳恢复。2017年4月,工业和信息化部等部委出台的《汽车产业中长期发展规划》中预测:“汽车产量仍将保持平稳增长,预计2025年将达到3,500万辆左右,到2025年,新能源汽车占汽车产销20%以上”,新能源汽车市场为汽车企业带来了广阔的市场空间。2021年,国内新能源汽车市场快速发展,全年销量超过350万辆,同比增长157.8%,其中新能源商用车销量16.8万辆,同比增长49.4%,渗透率为3.5%。由此未来随着汽车产销量的恢复、新能源汽车的繁荣发展,汽车行业聚醚消耗量将同步上升。

2、软体家具

我国现代软体家具产业正式起步于二十世纪80年代初,在引进国际先进生产设备及制造技术的基础上,通过消化吸收并充分发挥较低的劳动力成本以及较完整的产业链配套的优势,逐步承接欧美等发达国家转移出的全球软体家具产能,并发展成为全球最大的软体家具生产国和消费国。

2017年度至2021年度,中国软体家具产值规模整体呈增长趋势,5年间年均复合增长率为1.59%。2021年度,中国软体家具总产值已达到360亿美元,折合人民币近2,300亿元,市场规模巨大,已成为全球最大的软体家具生产国和消费国;中商产业研究院预计2022年中国软体家具产值规模将达到371亿美元,折合人民币近2,500亿元5。

数据来源:观研天下整理

目前我国聚醚下游市场相关企业有中国一汽、东风汽车集团、喜临门、顾家家居等企业。

我国聚醚下游市场主要企业竞争优势情况

|

行业 |

企业名称 |

竞争优势 |

|

汽车 |

中国一汽 |

背景优势:前身为第一汽车制造厂,是国家“一五”计划重点建设项目之一。 |

|

生产优势:公司建立了东北、华北、华东、华南、西南等五大生产基地。 |

||

|

品牌优势:公司拥有红旗、解放、奔腾等自主品牌和大众(奥迪)、丰田等合资品牌。 |

||

|

销售优势:公司累计产销汽车超过5300万辆,销量规模位列中国汽车行业第一阵营。 |

||

|

东风汽车集团 |

产品阵营优势:主要产品覆盖豪华、高档、中档和经济型各区隔,业务涵盖全系列商用车、乘用车、军车、新能源汽车、关键汽车总成和零部件、汽车装备、出行服务、汽车金融等。 |

|

|

市场布局优势:国内事业主要分布在武汉、十堰、襄阳、广州和柳州、郑州、成都、重庆、大连等全国20多个城市。 |

||

|

技术专利优势:公司在国家企业技术中心排名中位居汽车行业第2位,拥有有效授权专利1.6万余项。 |

||

|

研发优势:公司年科技投入保持在200亿元左右,建设了国际先进、国内一流的产品设计与试验设施。 |

||

|

技术优势:掌握了商用车“龙擎”和乘用车“马赫”绿色低碳动力品牌、IGBT、燃料电池全技术链等核心技术和关键资源。 |

||

|

销售优势:2022年公司销售汽车292万辆,位居国内汽车行业第3位,世界500强第122位,产品销往全球100多个国家。 |

||

|

无人驾驶运营优势:公司无人驾驶乘商产品均达到L4级水平,在雄安等全国30多个城市示范和商业化运营。 |

||

|

软体家具 |

喜临门 |

品牌优势:多年来公司致力于打造具有中华文化内涵的“喜临门”品牌形象,深化“保护脊椎”的品牌定位,不断巩固床垫行业龙头地位,并携手国际高端沙发品牌“夏图”和“M&D”。 |

|

营销网络优势:公司以专卖店模式为主进行自主品牌渠道拓展,已形成以各大直辖市、省会城市为中心,辐射各地市城市和经济发达的县级城市营销网络体系,并拥有一支实力雄厚且具有一定忠诚度的加盟商团队。 |

||

|

销售渠道优势:公司在天猫、京东、苏宁易购等各大电商平台均设有自主品牌旗舰或自营店,全平台覆盖线上消费群体。随着新零售模式、线上线下整合营销的逐渐兴起,公司强化多元化引流体系,助力终端销售。 |

||

|

生产布局优势:公司经过多年的发展与沉淀,审时度势,立足于长远发展战略对资源进行有效配置,逐步在绍兴总部、绍兴袍江、浙江嘉兴、河北香河、四川成都、广东佛山、河南兰考设立七大生产基地,形成东南西北中全域布局。 |

||

|

顾家家居 |

品牌优势:公司通过产品与场景的融合、植入,进行高颜值产品的种草和终端场景化体验营销,进行数字化营销布局和探索,走进消费者心里,形成更加活化的品牌形象,夯实了大品牌、大媒介、大渠道的品牌形象。 |

|

|

技术优势:2022年,公司KafineSofa“开方沙发”荣获“2022德国iF奖”,“开方沙发”连续两年斩获国际设计大奖,展现出公司强大的设计竞争力。 |

||

|

设计研发运作模式优势:公司坚持原创设计和技术创新,建立了以市场需求为导向的设计研发体系,形成了以原创设计研发为主、与国际知名设计师合作为辅的设计研发运作模式。 |

||

|

研发优势:公司于2021年成立研究院,通过设计部门“品类专业化”和开发部门“能力平台化”的组织变革和机制创新,聚焦研发提效和研发创新,布局基于未来的能力,发育新职能新组织。 |

||

|

人才优势:自2012年起,公司坚持执行青苗计划,每年招聘大量的应届毕业生进行培养,为公司未来稳健发展、持续扩张提供了坚实的人才组织基础。公司形成了高效运营管理体系、多元化的激励机制,不断巩固提升组织能力。 |

资料来源:观研天下整理(WW)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。