一、行业相关定义

微生物菌剂是指目标微生物(有效菌)经过工业化生产扩繁后,利用多孔的物质作为吸附剂(如草炭、蛭石),吸附菌体的发酵液加工制成的活菌制剂。这种菌剂用于拌种或蘸根,具有直接或间接改良土壤、恢复地力、预防土传病害、维持根际微生物区系平衡和降解有毒害物质等作用。农用微生物菌剂恰当使用可以提高农产品产量、改善农产品品质、减少化肥用量、降低成本、改良土壤、保护生态环境。

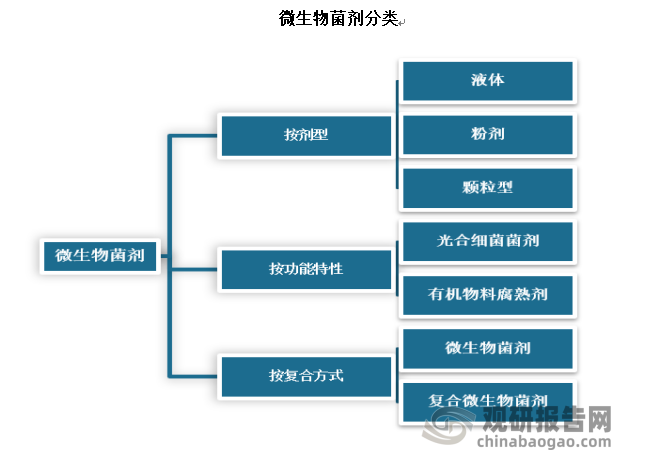

根据观研报告网发布的《中国微生物菌剂行业发展趋势分析与未来投资预测报告(2023-2030年)》显示,微生物菌剂按剂型可分为:液体、粉剂、颗粒型;按内含的微生物种类或功能特性可分:为光合细菌菌剂、有机物料腐熟剂等。按照复合方式分为:微生物菌剂和复合微生物菌剂(JT微生物菌剂)。

资料来源:观研天下数据中心整理

二、行业发展历程回顾

与国际相比,我国的微生物菌剂研究和应用相对较晚,始于20世纪50年代初,主要经历了以下几个阶段。

①20世纪50年代~60年代的创始阶段

在这个阶段,中国的微生物菌剂行业开始起步,主要是一些科研院所和高校进行研究,微生物菌剂的应用范围相对较窄。微生物菌剂的研究主要集中在土壤微生物的筛选和鉴定,研究人员通过实验室培养和筛选,发现并分离出具有特定功能的微生物。

50年代初期国内微生物肥料生产的产品以根瘤菌接种剂为主,如大豆、花生、紫云英根瘤菌,在东北、华北、华中的田间试验、示范均取得较好的效果。除根瘤菌接种剂以外,还有其它的细菌和放线菌制剂、自生固氮菌剂、解磷(巨大芽孢)细菌制剂、5406放线菌制剂等也逐渐应用。

②20世纪60年代~90年代的多品种研发阶段

随着改革开放的深入,国内微生物菌剂品种拓展到溶磷、解钾、促生和多菌种复合等多个品种,应用面积逐渐扩大,但产品中使用菌种种类较少。这个阶段的微生物菌剂产品主要包括各种有机肥料、生物肥料、生物农药等,应用范围逐渐扩大。

③2000年~2009年的产业化迅速发展阶段

随着中国经济的快速发展和农业现代化进程的推进,微生物菌剂行业进入了快速发展的阶段。这个阶段的微生物菌剂产品种类更加丰富,应用领域不断拓展。行业内出现了一批具有自主研发能力的企业,产品技术水平不断提高。2000年,原农业部发布《肥料登记管理办法》,微生物肥料开始实行登记制度。2006年,国务院发布《国家中长期科学和技术发展规划纲要(2006-2020)》,农业的重点领域提到了环保型肥料、农药创制和生态农业,生物技术被列为前沿技术。目前,我国在功能菌种种类、产品类型、产能规模、应用范围等方面均取得了长足发展。

随着生物技术的发展,人们对微生物的研究逐渐深入,微生物菌剂的种类和功能也得到了扩展。同时,一些微生物菌剂产品开始应用于农业生产,为提高作物产量和改善土壤质量做出了贡献。

④创新与升级阶段(2010年至今)

随着科技的进步和市场需求的变化,我国微生物菌剂行业进入了创新与升级的阶段。企业开始加大研发投入,开发新的产品和技术。同时,行业内也出现了一些国际化的企业,产品开始走向国际市场。

三、行业市场发展现状

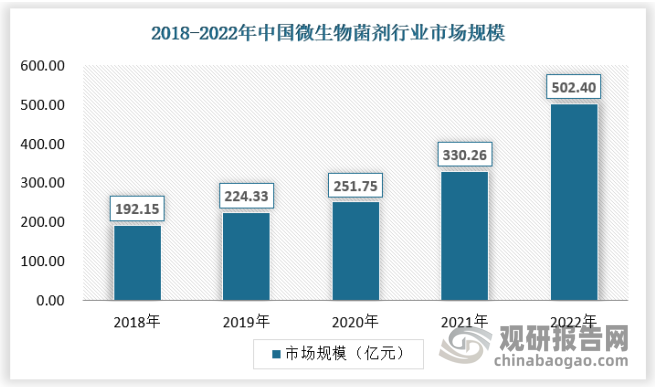

1、市场规模

中国微生物菌剂行业市场规模逐年增长,得益于近年来农业产业结构调整和现代农业发展的需求,以及政府对微生物菌剂行业的政策扶持。随着农业现代化进程的加快,农业生产方式的转变,微生物菌剂行业市场规模有望继续保持增长态势。截止2022年我国微生物菌剂行业市场规模已达到502.4亿元。

资料来源:观研天下数据中心整理

现代农业发展带来的主要问题是化肥和农药滥用导致农业生态环境变差,越来越多的人追求无公害农产品,绿色、安全、无污染是对农业生态新的定义,也成为现代农业发展的内在要求。

自“十二五”以来,微生物肥料便以生物农业战略性新兴产业的角色成为了未来农业的重要组成部分。在国家绿色农业发展和乡村振兴计划等战略中,微生物肥料均被列为绿色新型投入品和优先支持发展的生物制品。

目前,我国微生物菌剂应用主要集中在三大区域:一是南方水稻种植区域,二是大中城市周边区域,三是珠三角、长三角的污染耕地区域。2015年国家农业部制定《到2020年化肥使用量零增长行动方案》,明确要求实现肥料零增长限制政策,提倡大力发展微生物菌剂。

《“十四五”全国农业绿色发展规划》中提出,要以化肥减量增效为重点,集成推广科学施肥技术。在粮食主产区、园艺作物优势产区和设施蔬菜集中产区,推广机械施肥、种肥同播等措施,示范推广缓释肥、水溶肥等新型肥料,改进施肥方式。有机肥替代推动,以果菜茶优势区为重点推动粪肥还田利用,减少化肥用量,增加优质绿色产品供给。引导地方加大投入,在更大范围推进有机肥替代化肥。新型经营主体带动,培育扶持一批专业化服务组织,开展肥料统配统施社会化服务。鼓励农企合作推进测土配方施肥。

因此近年来我国微生物菌剂等非化肥肥料市场保持快速增长。

四、行业供需规模

1、供应规模

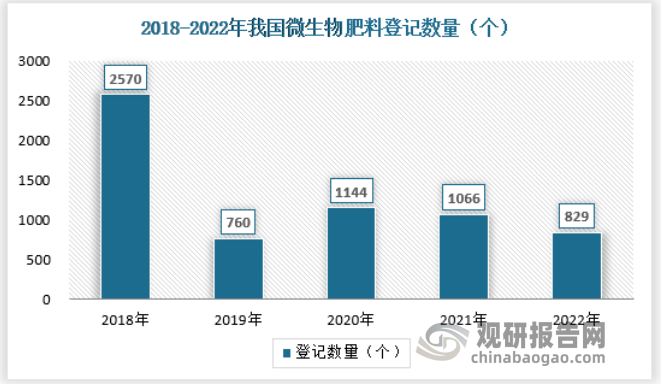

从2018年开始微生物肥料登记数量暴增。其中,2018年数量最高,登记产品2570款,占比35.74%;2019年登记产品760款,占比10.57%;2020年登记产品1144款,占比15.91%;2021年登记产品1066款,14.83%;2022年登记产品892款,占比12.41%。

资料来源:农业农村部种植司,观研天下数据中心整理

2、需求规模

在当前国家要求发展绿色农业、生态农业和可持续农业的背景下,微生物菌剂具有广阔的应用前景。目前关于微生物菌剂中多种微生物的作用机制尚未清楚,相关基础性研究严重欠缺。但随着分子生物学的不断发展,通过现代分子生物技术手段,深入探究我国微生物菌剂的作用机理成为可能。目前,我国微生物菌剂的生产存在企业管理不规范、产品质量参差不齐、生产设备和技术落后等问题,需要通过采用现代化企业管理、创制研发先进技术设备,提高产品质量,优化产品工艺条件及相关流程等,研发出更多高品质的微生物菌剂。未来,随着我国微生物菌剂的大力推广和使用,微生物菌剂企业的不断壮大与发展,必将能够在农业生产中发挥越来越重要的作用。

3、行业供需平衡分析

微生物菌剂是近年来兴起的一种低碳、纯天然、无污染、无毒无害的新型农用产品,微生物菌剂中的有益微生物通过在土壤中的代谢活动,既可以改善农作物生长的土壤生态环境,提高土壤肥力水平,又可通过分泌微量活性物质刺激和诱导农作物的抗逆性,从而促进农作物高效生长、大幅度提高农作物的产量和品质。

我国的微生物菌剂起步相对较晚,目前处于快速发展阶段,微生物菌剂作为高效能、低成本、生态环保的新型产品,正逐渐进入大众视野,微生物菌剂种类繁多,产品形态各异,适用多种农作物,对于施用的土壤环境没有特殊要求,可以广泛适用于不同生态地区、不同种类的农作物。

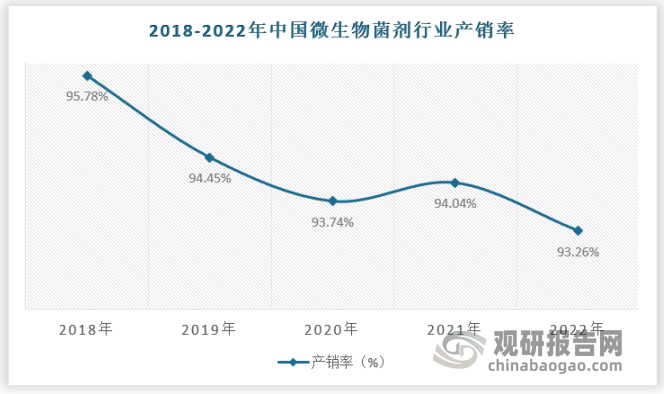

近年来我国微生物菌剂行业产销率保持在健康水平,2022年产销率为93.26%。具体如下:

资料来源:观研天下数据中心整理

当前,中国微生物菌剂市场供需关系表现整体为供应略大于需求。未来,随着农业绿色发展和环保意识的提高,微生物菌剂市场需求将逐渐释放。行业企业需要加大研发投入,开发具有针对性的微生物菌剂产品,满足市场多样化需求。

五、行业细分市场

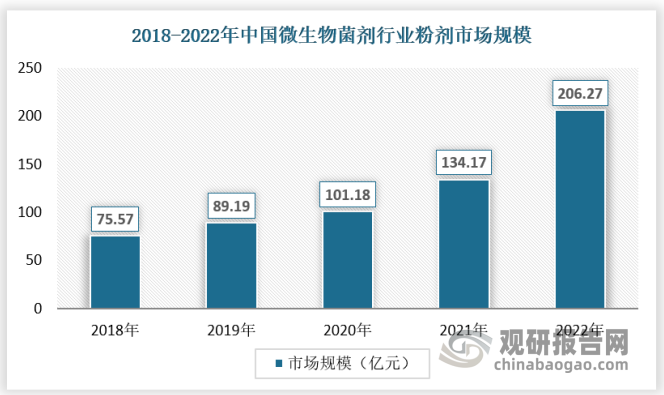

1、粉剂

微生物菌剂按剂型可分为:液体、粉剂、颗粒型,其中粉剂是微生物菌剂行业占比最大的细分市场,近年来,随着微生物菌剂的需求规模不断增加,粉剂的市场规模保持快速增长,2018-2022年,市场规模从75.57亿元增长到206.27亿元,复合增长率达到22.24%。

数据来源:观研天下数据中心整理

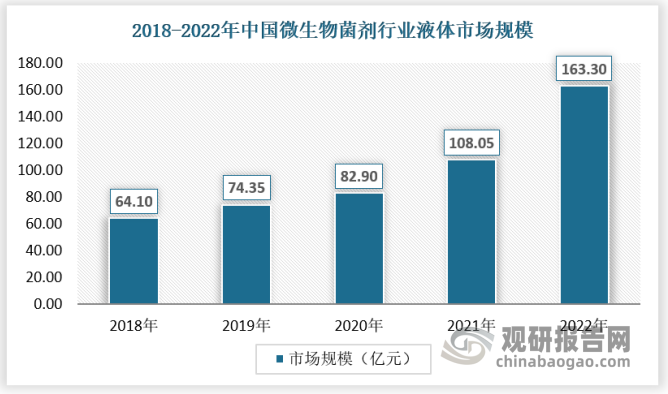

2、液体

液体类微生物菌剂是行业最第二大市场,产品种类较多,应用规模逐年扩大,202-2022年,微生物菌剂液体市场规模从64.10亿元增长到163.30亿元。

数据来源:观研天下数据中心整理

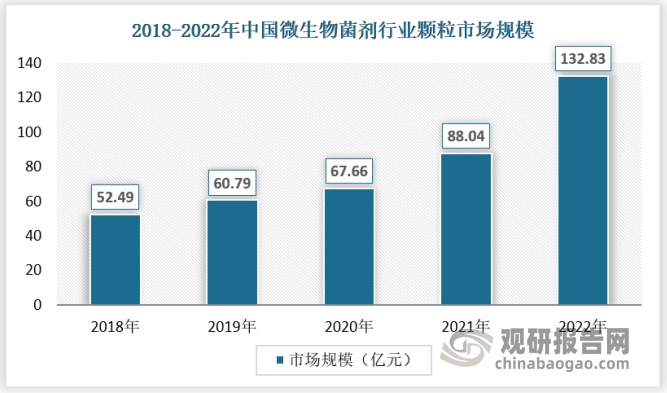

3、颗粒

颗粒型微生物菌剂在农业、环保领域均得到应用,随着应用领域扩大,产品需求不断增加,2018-2022年是,市场规模从52.49亿元增长到132.83亿元。

数据来源:观研天下数据中心整理

六、行业竞争格局

微生物菌剂属于生物农业行业中的细分领域,随着农业供给侧改革、叠加环保政策趋严、原材料价格上涨等因素,行业发展举步维艰。目前国内微生物菌剂参与者较多,市场竞争充分,行业集中度较低。我国微生物菌剂产业在20世纪80年代后期发展迅速,微生物菌剂生产从小作坊、土办法逐步向正规企业、先进设备转化,产业化水平不断提高。

虽然近年来我国微生物菌剂企业数量增长迅速,但多数企业生产规模偏小,产品种类单一,大型企业数量较少。在众多的微生物菌剂生产企业中,呈现梯队式发展格局,其中研发技术领先、具有自主生产菌剂原料能力、产品质量有保障、市场品牌形象好的企业盈利能力强,处于行业竞争中的第一梯队;而大部分企业处于行业第二梯队,主要表现出规模较小、实力偏弱、缺乏核心技术的特点,在研发、工艺、产品、服务等方面与第一梯队存在较大差距,处于竞争的弱势梯队。从长期来看,行业内具有核心菌株资源、技术能力可靠和具有规模化生产能力的企业将赢得更大的竞争优势。

中国微生物菌剂行业市场规模逐年增长,得益于近年来农业产业结构调整和现代农业发展的需求,以及政府对微生物菌剂行业的政策扶持。随着农业现代化进程的加快,农业生产方式的转变,微生物菌剂行业市场规模有望继续保持增长态势。截止2022年我国微生物菌剂行业市场规模已达到502.4亿元。

中国微生物菌剂行业主要品牌

| 企业名称 | 品牌 | 简介 |

| 蔚蓝生物 |

|

青岛蔚蓝生物股份有限公司成立于2005年,总部位于山东青岛。产品包括酶制剂,如饲料酶、工业酶、食品酶、生物催化用酶等;微生态制剂,如畜禽微生态、水产微生态、植物微生态、食品微生态等;动物保健品,如生物制品、中兽药、兽用化药。 |

| 阿姆斯 |

|

公司创建生物肥料工程技术中心,拥有现代化的微生物研发实验室和先进的菌种发酵生产设备,具备规模化生产液体、粉剂和颗粒的微生物菌剂、生物有机肥、复合微生物肥料的能力。发展至今,公司拥有32个微生物肥料登记证、20个注册商标、23个自主创新产品、新技术新产品证书。主要系列化产品有:阿姆斯®牌微生物菌剂、生物有机肥、复合微生物肥料、水溶性肥料、生物包膜复合肥料,5大类50多个品种。公司研发的土壤重金属修复剂、根瘤菌菌剂、秸秆腐熟剂、有机物料腐熟剂、餐厨垃圾处理剂等微生物菌剂产品承担国家重大项目,入围政府采购指定产品。 |

| 根力多 |

|

根力多生物科技股份有限公司成立于 2005 年,总部位于河北邢台,主营业务为微生物肥料的研发、生产和销售。产品包括生物蛋白缓(控)释肥、有机无机复合肥、生物有机肥、微生物肥料、水溶肥、土壤修复剂等。 |

| 金穗生态 |

|

广西金穗生态科技股份有限公司成立于 2009 年,总部位于广西南宁,主要从事有机肥、生物有机肥、有机无机复混肥、复合微生物肥、育苗基质肥、有机液态肥研发、生产与销售,微生态菌剂的研发、生产和销售,土壤生物修复工程与技术外包。 |

| 力力惠 |

|

青岛力力惠生物科技股份有限公司成立于 2012 年,总部位于山东青岛,主要从事微生物菌肥、有机肥、有机无机复混肥、土壤调理剂等特种肥料研发、生产和销售。 |

资料来源:观研天下数据中心整理(WWTQ)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。