一、行业相关定义

子午轮胎是胎体帘线按子午线方向排列,有帘线周向排列或接近周向排列的缓冲层紧紧箍在胎体上的一种新型轮胎。子午轮胎的胎体帘线排列与轮胎行驶方向呈 90 度或者接近 90 度的结构,利用带束层来提高强度的轮胎,标识为“R”。

二、行业发展历程回顾

世界轮胎工业发展至今经历了160多年,中国轮胎行业从1935年第一条轮胎问世至今也有80多年的历史,但国内轮胎行业的快速发展则是从改革开放以后的几十年时间,经过这一时期的快速成长,国内轮胎行业已经在全球占有很大份额,技术水平和产品质量与国外先进水平的差距越来越小,国际地位不断提升。

从我国轮胎工业的发展历程来看,我国轮胎行业共经历了4个阶段,分别是初期、引进期、快速发展期和海外布局期。发展初期:1934-1977,中国第一条轿车轮胎研发成功;轮胎生产基地建成;子午线轮胎进入小批量生产。技术引进期:1978-1992,改革开放促进了轮胎设备和技术的引进,轮胎产量增多。快速发展期:1992-2010,轮胎企业纷纷涌现,行业出现百家争鸣;同时国外生产企业开始在中国建厂。海外布局期:2010至今,为解决国内轮胎产能过剩的问题,轮胎企业开始进行产能优化;积极布局海外市场。

三、行业市场发展现状

1、市场规模

受经济环境影响,近年来,我国汽车需求下降,对我国子午轮胎造成一定影响,市场规模有所下降,根据测算,2022年市场规模为1284.78亿元,同比下降19.10%。具体如下:

数据来源:观研天下数据中心整理

2、供应规模

在国内环保监管日趋严格的情况下,不合格的低端产能被直接查封或逐步出清,市场中备案的企业数量已从2016年之前的500家以上大幅降低至2020年的230家。自2010年工信部发布《轮胎产业政策》以来,多个政策文件对轮胎业调整产业结构、提升行业集中度、淘汰落后产能做出了规定。2021年4月份,山东省印发《全省落实‚三个坚决‛行动方案(2021—2022年)》的通知,到2022年年产120万条以下的全钢子午胎、年产500万条以下的半钢子午胎企业全部整合退出,落后产能出清力度进一步加大。

根据观研报告网发布的《中国子午轮胎行业发展趋势研究与未来投资分析报告(2023-2030年)》显示,目前外资及合资品牌在中国半钢子午轮胎生产中仍占据较大比重,但是随着中国轮胎制造企业规模的不断扩大和技术的不断进步,中国轮胎企业尤其是山东省多个大型企业陆续扩建或新建半钢胎项目,中国出现半钢子午胎市场将不断扩大。

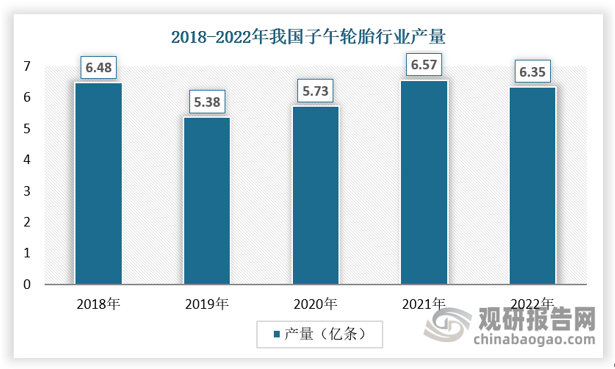

2018-2022年,中国子午轮胎产量走势总体较为波动,2021年中国子午线胎产量达到6.57亿条,同比增长14.66%,2022年我国子午轮胎产量有所下降,为6.35亿条。

数据来源:中国橡胶工业协会,观研天下数据中心整理

3、需求规模

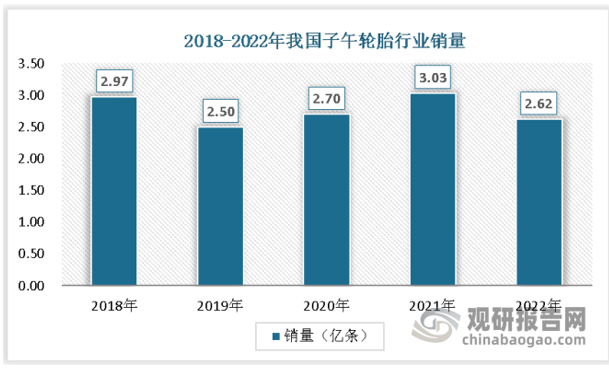

子午轮胎的下游涵盖了乘用车、商用车、工程机械车等领域,主要领域仍是乘用车领域。中国汽车市场受到芯片结构性短缺、动力电池原材料价格高位运行、局部地缘政治冲突等诸多不利因素冲击,虽然在购置税减半等一系列稳增长、促消费政策的有效拉动下,2022年全年汽车产销实现小幅增长,但商用车表现低迷,呈现两位数下滑,产销分别同比下降 31.9%和 31.2%。下游市场低迷,严重影响了子午轮胎市场需求,根据测算,2022年我国子午轮胎行业市场需求明显下滑,销量下降到2.62亿条,同比下降13.32%。

数据来源:观研天下数据中心整理

4、行业供需平衡分析

我国是子午轮胎生产大国和出口大国,2022年我国子午轮胎产量为6.35亿条,其中38 家重点企业产量达到4.46 亿条,子午轮胎出口交货量2.66亿条。在销量方面,2022年我国子午轮胎销量约为2.62亿条。

数据来源:中国橡胶工业协会,观研天下数据中心整理

从行业发展态势看,疫情冲击给子午轮胎行业供需两端同时带来严重影响,伴随国内疫情防控措施的调整优化,国内外经济形势的持续复苏,以及国家促进消费政策的带动,子午轮胎行业有望逐步回到良好发展轨道中,市场需求有望保持稳定增长态势。

四、行业竞争格局

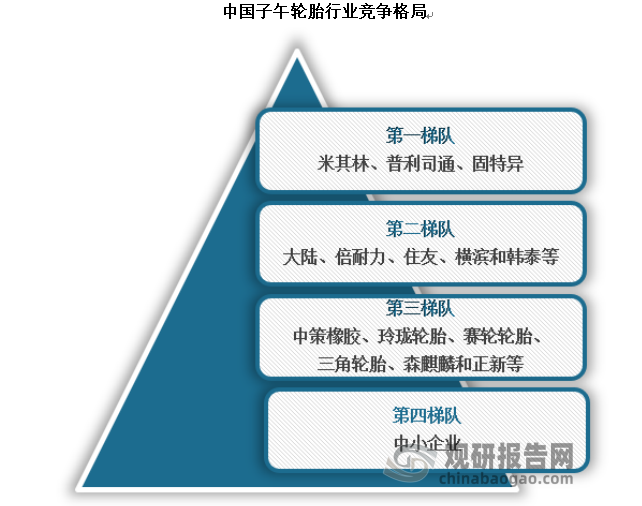

我国是全球增长速度最快的子午轮胎市场,庞大的经济总量和辽阔的经济区域使得对子午轮胎产品存在较大需求,目前全球主要子午轮胎生产企业已通过建立区域工厂、并购国内企业或设立销售代理的方式进入中国市场,因此中国子午轮胎行业呈现外资和合资企业与国内本土企业共存、市场集中度不高的多层次竞争格局的特点。

第一梯队是以米其林、普利司通和固特异为代表的独资或合资企业,依靠其领先的技术研发和品牌优势,通过国内生产基地布局,在代表更高稳定性、可靠性和先进性的中高端产品市场中,凭借技术及品牌优势占据了领先地位,并拥有较强的市场定价能力,其优势在于高档轿车、轻型载重子午线轮胎市场。

第二梯队为以住友、横滨、韩泰等为代表的独资或合资企业,以生产中档产品为主,参与中端市场竞争为主,其优势在于中档轿车、轻型载重子午线轮胎市场。

第三梯队为大型民族轮胎企业,优势在于重汽、工程机械轮胎市场;少数本土领先企业不断加大资源投入,在技术研发、装备工艺、生产组织管理等各方面接近或达到世界先进水平,在轿车与轻卡细分市场中竞争力较强,甚至在所属市场中的竞争力已经赶上或超过第二梯队企业。如玲珑轮胎坚持高水平的研发投入,提高产品技术含量,成为中国一汽、中国重汽、通用汽车、比亚迪、吉利、奇瑞、印度塔塔、长安福特、俄罗斯雷诺日产等国内外整车厂商轮胎配套供应商,本公司的产品质量正逐步得到中高端市场客户的认可。

第四梯队为国内中小规模的轮胎企业,数量众多,但轮胎产品特别是中高端轮胎产品缺乏竞争力,尚难以与大型轮胎企业抗衡。

资料来源:《轮胎商业》,观研天下数据中心整理(WWTQ)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。