1、风电海缆电压等级一般在 35KV-220KV之间

风电用海缆属于电力电缆中的一种,主要应用场景是水下。根据电压等级的不同,电力电缆可分为低压、中压、高压、超高压等不同等级。电压等级的高低,直接反映了产品制造技术水平的高低,电压等级越高,工艺装备、 技术水平要求也相对更高。风电海缆电压等级一般在 35KV-220KV之间,比如目前国内广泛使用 35KV 海缆用于海上风电阵列缆。

电力电缆按照电压等级分类

|

类别 |

电压等级 |

产品用途 |

|

低压电力电缆 |

3kV及以下 |

主要用于低压配电系统,在电力、冶金、机械、建筑等行业广泛使用。 |

|

中压电力电缆 |

6~35kV |

主要用于电力系统的配电网络,承担将电力从高压变电站输送到配电点的功能,同时也可用于新能源发电中的电力传输,比如目前国内广泛使用35kV海缆用于海上风电集电线路。 |

|

高压电力电缆 |

66~220kV |

绝大部分应用于城市高压配电网络,在钢铁、石化等大型企业内部供电领域也有广泛使用。此外,也可用于风电、光伏等新能源发电项目送出线路。超高压电力电缆220kV以上主要应用于大型发电站的引出线路,国内部分城市也将超高压电缆用于城市输配电网。 |

资料来源:观研天下整理

2、交联聚乙烯绝缘电力电缆在风电海缆中广泛应用

同时,根据绝缘材料的不同,电力电缆可以分为油浸纸绝缘电力电缆、橡皮绝缘电力电缆、交联聚乙烯绝缘电力电缆、聚氯乙烯绝缘电力电缆等。其中,交联聚乙烯绝缘电力电缆在风电海缆中应用广泛,是采用化学或物理方法,使聚乙烯分子由线型分子结构转变为三维网状体型结构,由热塑性的聚乙烯变成热固性的交联聚乙烯,提高聚乙烯的耐热老化性能、机械性能和耐环境能力。

电力电缆分类(按照材料分)

|

类别 |

产品用途 |

|

油浸纸绝缘电力电缆 |

绝缘层以一定宽度的电缆纸螺旋状包绕在导体上,经过真空干燥处理后用浸渍剂浸渍而成,具有绝缘性能好、安全可靠性高、使用寿命长等特点,主要应用于高压及超高压电力电缆领域。根据浸渍剂的粘度和加压方式,可分为粘性浸渍纸绝缘电缆、不滴流纸绝缘电缆、聚丙烯层压纸(PPLP)绝缘电缆等类别。 |

|

橡皮绝缘电力电缆 |

绝缘层为橡胶加上各种配合剂,经过充分混炼后挤包在导电线芯上,再经过加温硫化而成。电缆柔软,富有弹性,适合于移动频繁、敷设弯曲半径小的场合。 |

|

交联聚乙烯绝缘电力电缆 |

绝缘材料为交联聚乙烯的电力电缆。交联聚乙烯材料不仅显著提高聚乙烯的力学性能、耐环境应力开裂性能、耐化学药品腐蚀性能、抗蠕变性和电性能等综合性能,而且非常明显地提高了耐温等级。 |

|

聚氯乙烯绝缘电力电缆 |

绝缘材料为聚氯乙烯(PVC),PVC的长期工作温度为70℃左右,低于交联聚乙烯绝缘材料。相较于交联聚乙烯,PVC价格相对较低,在对电缆绝缘材料耐热性要求不高的环境下,PVC绝缘电力电缆广泛使用。 |

资料来源:观研天下整理

3、海上风电是实现碳中和目标不可或缺的环节,风电海缆行业将受益快速发展

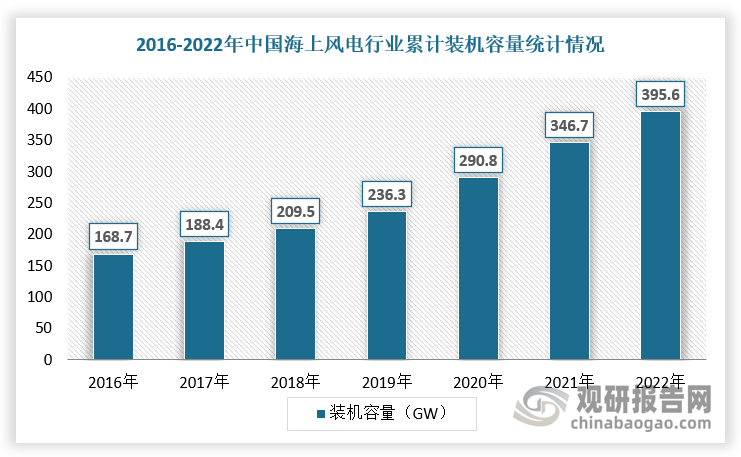

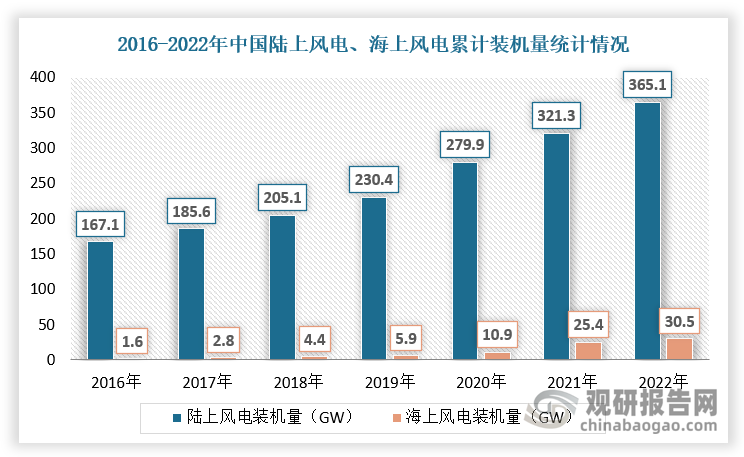

我国明确提出“2030 年前二氧化碳排放达到峰值,2060年前实现碳中和”的气候行动目标。而海上风电作为国内“双碳”目标主要抓手,现阶段处于高速发展时期。随着广东、山东、浙江等多地相继明确海上风电“省补”政策及风电技术快速发展,我国海上风电逐渐进入平价时代。根据观研报告网发布的《中国风电海缆行业现状深度研究与发展前景分析报告(2023-2030年)》显示,2022年国内海上风电新增装机为5.1GW,累计装机容量达到395.6GW;其中,陆上风电市场累计装机规模365.1GW,海上风电市场累计装机规模30.5GW。

数据来源:观研天下整理

数据来源:观研天下整理

同时,江苏、浙江、福建、广东等省份将重点建设海上风电。例如,江苏省规定到2025年全省海上风电装机将达到15GW以上,广东“十四五”时期新增海上风电装机容量17GW。整体来看,预计到2030年我国沿海省份的海上风电装机容量目标接近60GW。而海缆作为海上风电项目建设的重要组成部分,其市场需求将大幅增长,而海上风电则将成为海缆最大的应用领域。

我国各省份十四五期间海上风电规划

|

省份 |

规划内容 |

|

江苏 |

到2025年,全省风电装机达到28GW以上,其中海上风电装机达到15GW以上。 |

|

广东 |

“十四五”时期,大力发展海上风电,新增海上风电装机容量约17GW。 |

|

山东 |

探索推进海上风电军民融合发展新模式。2022年,海上风电开工5GW,建成2GW左右。到2025年,开工12GW,建成8GW;到2030年,建成35GW。 |

|

海南 |

海南省“十四五”期间规划11个场址作为近期重点项目,总开发容量为12.30GW。 |

|

上海 |

近海风电重点推进奉贤、南汇和金山三大海域风电开发,探索实施深远海域和陆上分散式风电示范试点,力争新增规模1.80GW。 |

|

浙江 |

到2025年,全省风电装机达到6.41GW以上,海上风电新增装机4.55GW以上,力争达到5GW。在宁波、温州、舟山、台州等海域,打造3个以上百万千瓦级海上风电基地。 |

|

广西 |

“十四五”期间新增风电装机17.97GW,其中海上风电新增装机3GW。 |

|

福建 |

“十四五”期间增加并网装机4.1GW,新增开发省管海域海上风电规模约10.3GW,力争推动深远海风电开工4.8GW。 |

|

辽宁 |

“十四五”风电、光伏重点项目中,风电一期工程(续建)1.5GW;二期工程(辽西北及等容量替代)3.3GW;三期工程13.60GW左右。 |

|

天津 |

科学稳妥推进海上风电开发,加快推进远海0.9GW海上风电项目前期工作。 |

资料来源:观研天下整理

4、2025年我国风电海缆市场规模有望达到225亿元

根据相关资料可知,我国海上风电项目建设成本在16800-19600元/kw之间,平均值在18200元/kw 左右,主要包括风电机组、塔筒、海缆等。其中,阵列缆占总建设成本的比例在 3-4%之间,送出缆占总建设成本的比例 6-7%之间,两者合计成本占比 10%左右。

海上风电项目成本构成

|

类别 |

海上风电项目单KW成本范围/元 |

海上风电项目平均单KW费用/元 |

|

风电机组和塔筒 |

7500-8000 |

7750 |

|

阵列缆 |

330-500 |

415 |

|

送出缆 |

670-1000 |

835 |

|

其他电气设备 |

500 |

500 |

|

发电场建筑 |

4000-4800 |

4400 |

|

升压变电工程 |

350-400 |

375 |

|

其他建筑工程 |

300 |

300 |

|

施工辅助工程 |

150-200 |

175 |

|

发电场安装工程 |

800-1000 |

900 |

|

海缆安装工程 |

350-400 |

375 |

|

其他电气安装工程 |

150-200 |

175 |

|

其他费用 |

1100-1400 |

1250 |

|

利息 |

600-900 |

750 |

|

总成本 |

16800-19600 |

18200 |

资料来源:观研天下整理

根据上述内容可知,2022年,我国海上风电项目建设成本平均为18200元/KW。考虑风机、塔筒等零部件价格下降,假设海上风电项目成本年均降幅为4%左右,则2027年国内海上风电建设成本将下降至14840元/KW。同时,不考虑海外和国内风电建设成本差异,基于GWEC对全球海上风电装机量预测及国内海上风电单 KW建设成本,预计2025年和2027年全球海上风电项目总建设成本为4146、4981 亿元。再根据上述内容可知,目前及未来几年,阵列缆+送出缆占海上风电项目建设成本比例持续保持在10%左右,则2025年全球风电海缆的市场规模预计为 415亿元,2027年市场规模预计为498亿元,对应2025年我国风电海缆市场规模则预计为225亿元,2027年市场规模为223亿元。

2022-2025年全球和中国风电海缆市场规模预测

|

类别 |

2022年 |

2023年E |

2024年E |

2025年E |

2026年E |

2027年E |

|

海上风电装机成本(元/KW) |

18200 |

17472 |

16773 |

16102 |

15458 |

14840 |

|

全球海上风电总支出/亿元 |

2366 |

2271 |

2181 |

4146 |

4821 |

4981 |

|

阵列缆+输出缆费用占比 |

10.0% |

10.0% |

10.0% |

10.0% |

10.0% |

10.0% |

|

全球海缆市场规模/亿元 |

260 |

227 |

218 |

415 |

482 |

498 |

|

国内海上风电占比 |

57.6% |

51.8% |

68.8% |

54.4% |

48.1% |

44.7% |

|

国内海缆市场规模亿元 |

150 |

118 |

150 |

225 |

232 |

223 |

资料来源:观研天下整理(WYD)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。