一、行业基本概述

移动机器人(Robot)是自动执行工作的机器装置,既可以接受人类指挥,又可以运行预先编排的程序,也可以根据以人工智能技术制定的原则纲领行动。移动机器人它的任务是协助或取代人类工作的工作,例如生产业、建筑业,或是危险的工作。

移动机器人分类多样,按工作环境来分,可分为室内移动机器人和室外移动机器人;按移动方式来分,可分为轮式移动机器人、步行移动机器人、蛇形机器人、履带式移动机器人、爬行机器人等;按控制体系结构来分,可分为功能式(水平式)结构机器人、行为式(垂直式)结构机器人和混合式机器人;按功能和用途来分,可分为医疗机器人、军用机器人、助残机器人、清洁机器人等;按作业空间来分,可分为陆地移动机器人、水下机器人、无人飞机和空间机器人。

二、行业市场发展情况

1、市场规模

近年来由于受到了制造业自动化、服务业升级以及技术创新的推动,我国移动机器人市场一直处于迅速发展阶段。尤其是2021-2022年,国外深陷疫情泥潭时,我国疫情得到有效防控,企业复工复产已成常态化,因此国内机器人成为众多海外市场的选择;不过短期内移动机器人产业仍会受到疫情和国际动荡局势影响,面临原材料价格上涨、芯片短缺等考验。预计随着随着机器人技术的快速发展、应用场景的多样化,未来我国移动机器人行业将有千亿级别空间。数据显示,2018-2022年我国移动机器人市场规模从34.96亿元扩大到96.73亿元。

数据来源:观研天下整理

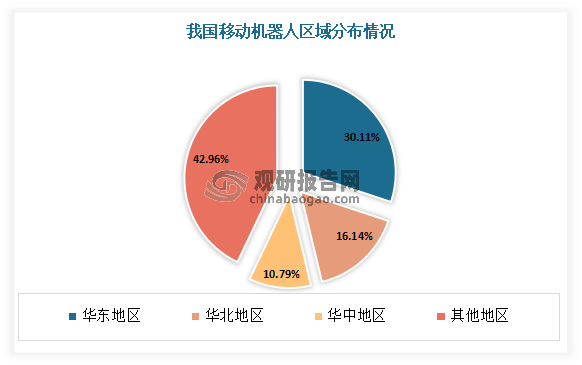

目前我国移动机器人行业主要集中在华东地区。有数据显示,2022年华东地区移动机器人市场规模占比最大,达到了30.11%;其次为华北地区,其市场规模占比为16.14%。

数据来源:观研天下整理

目前移动机器人业务主要分为AGV和AMR两块,国内市场主要集中在AGV领域,AMR的应用场景还在开发中,技术并不成熟,仍处于起步阶段。

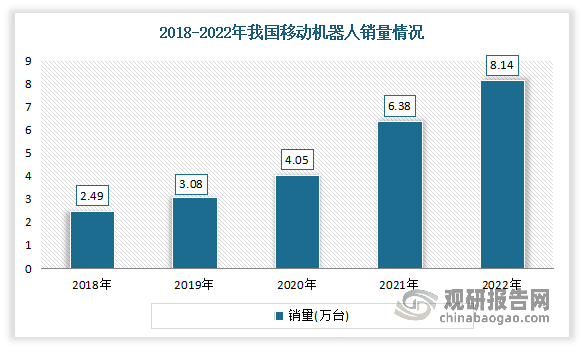

2、销量情况

近年来下游汽车、医疗、3C电子、物流仓储等行业的快速发展,带动我国移动机器人产业的发展,也扩大移动机器人在各行各业的适用范围,也使得行业需求不断增加,市场销量逐年递增。数据显示,2018-2022年我国移动机器人销量从2.49万台增长到了8.14万台。

数据来源:观研天下整理

三、行业市场竞争情况

近年来在资本的助力下,大量移动机器人“新势力”进入行业,使得目前我国移动机器人市场竞争较为激烈。对此有相关人士分析认为,企业的首要任务是保证产品的稳定运营,降低产品的错误率,这也是客户最需要的。同时,还应设置标准化的部署和运作,让稳定高质量的产品、服务能够复制到不同地方。

目前我国移动机器人市场竞争者主要分为三大类,第一类是目前市场占有率高,产品技术和品牌服务等方面都有强劲实力的大型外资企业;第二类是不断研发先进技术与更新自身管理理念,在产品各方面尽力缩小与外资企业差距的本土企业;第三类是以不惜代价压低成本,以价格战抢占市场的小型企业。

根据观研报告网发布的《中国移动机器人行业发展趋势分析与投资前景预测报告(2023-2030年)》显示,目前我国移动机器人市场企业主要有海康机器人、极智嘉、快仓智能、新松机器人、国自机器人、嘉腾机器人、华睿科技、海柔创新等。其中海康机器人的市占率接近一半,位居榜首,极智嘉、快仓智能紧随其后。

我国移动机器人市场主要企业竞争优势情况

|

竞争优势 |

|

|

海康机器人 |

全球化优势:公司在境内国内市场设立10+区域分公司,下设30多个办事处;在境外国际市场覆盖超50个国家及地区。 |

|

专利优势:目前公司授权专利数597件。 |

|

|

人才优势:目前公司拥有研发及技术服务人员2000+。 |

|

|

资质优势:公司通过SO 14001环境管理体系认证、OHSAS 18001职业健康安全管理体系认证、ISO 9001质量管理体系认证等。 |

|

|

极智嘉 |

研发优势:公司研发团队由毕业于清华、中科院、北航、北科大等高校的博/硕士组成,多名成员曾参加国内/际机器人比赛并获得总冠军,在机器人、嵌入式软硬件、软件工程、人工智能算法等方面拥有丰富的研究和实践经验,产品全部自主研发并持有核心专利,产品性能国际一流。 |

|

产品优势:极智嘉的主要产品有智能机器人拣选系统(Geek Picking System)。该系统通过移动机器人搬运货架实现“货到人”拣选。这种“货到人”拣选模式集成了先进的软硬件技术,拣选人员只需根据显示屏和播种墙电子标签的提示,从指定货位拣取相应数量的商品放入订单箱即可,打破了对照订单去货位找货的“人到货”模式,而且相对于传统自动化系统具有风险低、回报快、柔性高等特点。目前智能机器人拣选系统已在天猫超市、唯品会等国内多家主流电商的仓库实现商用;公司将通过不断的技术革新和科技攻关,力争在2-3年内实现首个真正意义的无人仓储系统。 |

|

|

品牌优势:2019年11月15日,胡润研究院发布《世茂海峡·2019三季度胡润大中华区独角兽指数》,极智嘉以70亿人民币估值上榜。2022年7月,入选2022年《财富》中国最具社会影响力的创业公司名单。 |

|

|

快仓智能 |

客户优势:目前公司服务优质客户超过1000家。公司典型用户:纵腾、万邑通、Cubyn、菜鸟网络、唯品会、国药、高济医疗、长安民生、丰田、鸿星尔克、中联重科、京东方、英业达、宝洁、DHL、三菱、贵州图书馆、中国邮政等。 |

|

产品优势:公司业务包含硬件产品和软件产品两种,硬件产品包含:潜伏式、料箱式、叉车式、行业专机等4大系列数十款移动机器人产品;软件产品包含:智能操作系统,解决了大规模机器人集群调度、多类型机器人协同、机器人与其它智能设备协同、跨场景运行等问题。目前公司产品应用于超过50个行业。 |

|

|

产业化优势:快仓智能是全球商业化最成功,最具成本及技术优势的AMR企业之一,已初步完成了从零售领域到市场空间更广阔的制造业领域的过渡。 |

|

|

产品性能优势:公司产品CE全指令认证(国内率先),运行速度显著提升150%,可装卸电池、支持IoT低功耗通信,支持WiFi/LTE/5G无线通信。 |

|

|

新松机器人 |

技术优势:新松拥有自主知识产权的工业机器人、移动机器人、特种机器人三大类核心产品,以及焊接自动化、装配自动化、物流自动化三大应用技术方向。 |

|

产业体系优势:公司时面向国家主导产业及战略新兴产业,持续孵化汽车工业、电子工业、半导体、新能源、智慧城市、智慧康养等N+个具有高度竞争力和良好成长性的优势战略业务,构建了健康科学可持续的产业体系。 |

|

|

全球化优势:新松本部位于沈阳,在沈阳、上海、青岛、天津、无锡等国内多个经济热点城市建有产业园区。同时积极布局国际市场,在新加坡、泰国、马来西亚、德国等多地设立海外分子公司及区域中心。在海外拥有专业的项目工程团队和先进的研发生产基地,实现海外项目本地化实施及服务。 |

|

|

客户优势:目前公司产品已累计出口全球40多个国家和地区,为4000余家国际企业提供产业升级服务,与多家世界500强企业建立深度合作关系,规模化客户群体占比高达2/3。 |

|

|

国自机器人 |

市场地位优势:公司以技术创新为根本,建立了完整的移动机器人技术体系,是全场景智能导航、多智能体调度、柔性协作与交互等移动机器人核心前沿技术的开拓者和领航者。 |

|

产品体系优势:公司已形成以智能巡检、智能物流及智能制造为核心的产品体系,在产能规模、产品谱系、场景应用等方面跻身行业前沿。 |

|

|

业绩优势:目前公司业绩涉足中国31个行政区,并在北美、欧洲、日韩、东南亚、中东等二十余个国家和地区实现项目落地。 |

|

|

专利优势:截至目前,公司累计申请专利数量突破1500件(含多项PCT国际专利),获得各类奖项超过两百项。 |

|

|

业务布局优势:业务涉及北美、欧洲、亚洲的十余个国家/地区为全球客户企业带去快捷、可靠的技术与服务。 |

|

|

嘉腾机器人 |

客户优势:至今为止,有超过60家的世界500强企业使用过嘉腾的产品。 |

|

产品优势:嘉腾产品广泛应用于汽车、电子、锂电池生产、化工、日用品及重型机械设备生产等各种行业。 |

|

|

品牌优势:2020年嘉腾被评为国家级专精特新小巨人企业,且多次被CCTV等重要媒体作为先进典型报道! |

|

|

团队优势:到目前为止,嘉腾的智能制造专家团队核心成员已超过十位,分布在大陆、台湾、香港、德国等各地,总部在顺德。 |

|

|

人才优势:嘉腾目前员工600人,其中研发人员180人 以上。 |

|

|

技术优势: 嘉腾的核心技术在于使用ARM 嵌入式计算机的主控制硬件系统和强大的物流软件系统。软件系统包括AGV 中央调度系统、 嘉腾大脑JT Brain、智能制造IMS 软件系统、WMS仓储管理系统和WCS 仓储执行系统。 其中AGV 中央调度系统是一个能同时对多台AGV实行中央监管、控制和调度的系统。 |

|

|

海柔创新 |

技术优势:公司专注于箱式仓储机器人系统研发设计,实现机器人本体、底层定位算法、控制系统、机器人调度、智能仓储管理系统等核心元素的自主研发覆盖并已进行全球专利布局。 |

|

系统优势:旗下库宝系统(HAIPICK)已升级至第四代,是最早研发及投入商业使用的箱式仓储机器人系统,可助力仓库进行自动化管理,实现智能搬运、拣选、分拣,接受定制化需求。使用库宝系统,客户可于一周内实现仓库自动化改造,提升80%-400%存储密度,并提高工人工作效率3-4倍。目前已在全球落地应用500+项目,广泛应用于鞋服、3PL、电商、电力、3C制造、医药、零售等各行业,多场景。 |

资料来源:观研天下整理(WW)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。