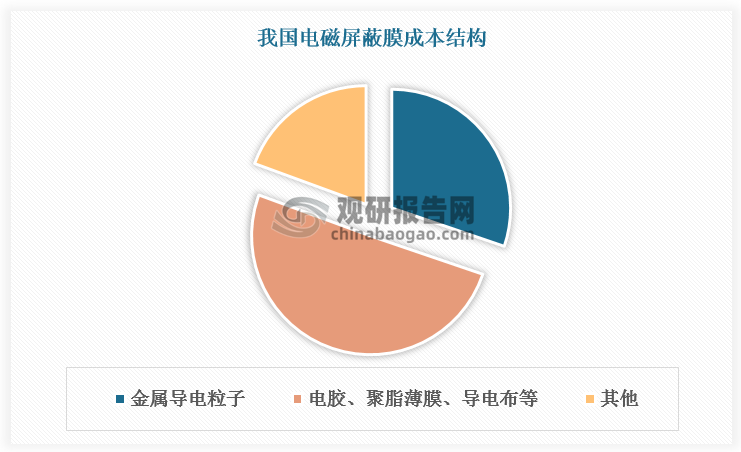

一、电磁屏蔽膜成本结构

电磁屏蔽膜是用于电磁屏蔽的材料,通过将电磁波限定在一定的范围内,使其电磁辐射受到抑制或衰减,是一种有效抑制电磁干扰的方法。电磁屏蔽膜上游是化工原料,包括金属导电粒子、聚酯薄膜、导电布等,其中金属导电粒子为核心原材料,成本占比达30.23%。

数据来源:观研天下数据中心整理

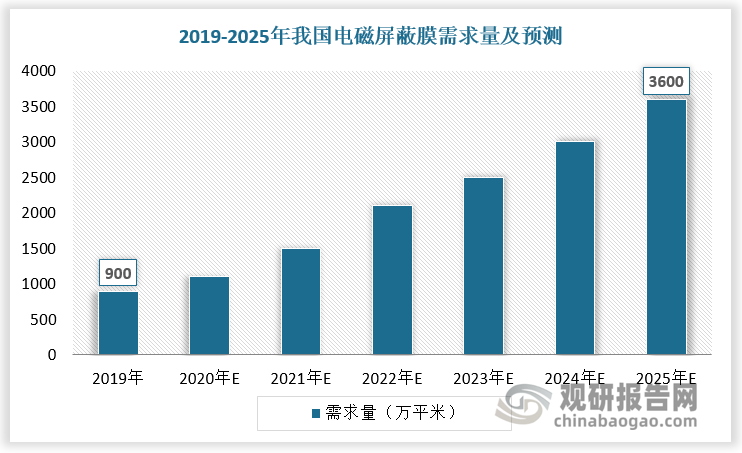

二、电磁屏蔽膜需求量

电子设备及元器件在工作时会向外辐射大量不同频率和波长的电磁波,对临近电路和设备造成干扰,影响精密电子仪器的正常工作导致信息传输失误、控制失灵等事故,也会对环境造成电磁污染甚至会危害人类及其他生物的健康。在解决电磁干扰问题的诸多方式中电磁屏蔽是最基本和有效的手段。随着电子设备硬件配置越来越高,内部元器件结构逐渐精密化、集成化,高频率和高功耗将带来更高的EMI屏蔽、防护性能要求。根据数据,2019年我国电磁屏蔽膜需求量达900万平米,预计2025年我国电磁屏蔽膜需求量将达3600万平米。

数据来源:观研天下数据中心整理

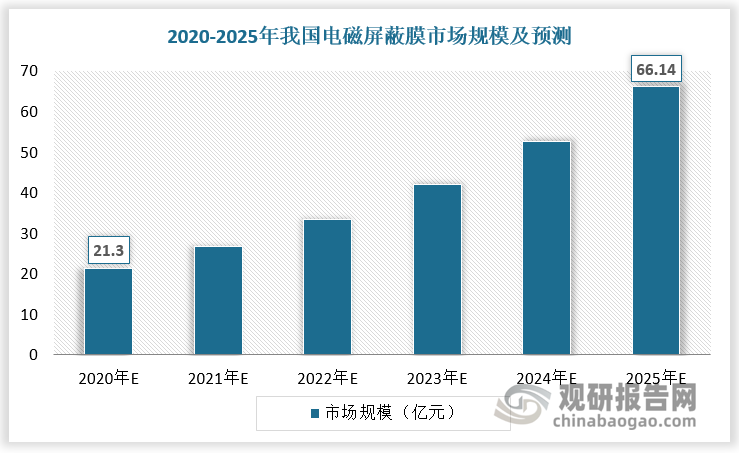

三、电磁屏蔽膜市场规模

FPC具备配线密度大、体积小、轻薄、可弯折等特点,是支撑终端电子产品向多功能、小型化、便携化发展的重要部件。消费电子、汽车电子等领域增长拉动FPC需求增长,带来电磁屏蔽膜行业的高景气。数据显示,2020年我国电磁屏蔽膜市场规模达21.3亿元,预计2025年我国电磁屏蔽膜市场规模将超60亿元。

数据来源:观研天下数据中心整理

四、电磁屏蔽膜行业竞争

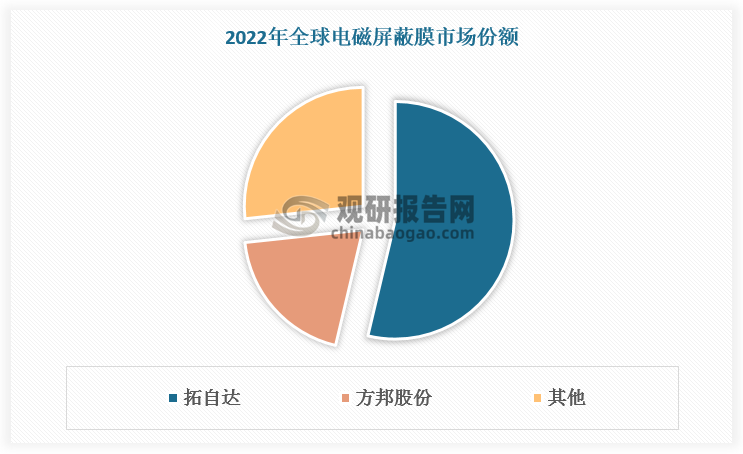

根据观研报告网发布的《中国电磁屏蔽膜行业现状深度分析与投资前景预测报告(2024-2031年)》显示,电磁屏蔽膜存在技术、市场、资金与规模等壁垒,行业进入门槛较高。早期,电磁屏蔽膜国内和全球市场份额均被以日本为主的发达国家完全占据。

电磁屏蔽膜行业壁垒

| 壁垒 | 简介 |

| 技术壁垒 | 电子产品轻薄短小需求对FPC及电磁屏蔽膜提出更高要求,电磁屏蔽膜产品对原料配方、生产工艺、品质控制较为复杂,需要全面掌握精密涂布技术、卷状真空溅射技术、连续卷状电镀/解技术、材料合成及配方技术等核心技术。同时,下游应用给产品提出较高要求,除满足屏蔽效能以外,还须满足轻薄、耐弯折、高剥离强度等要求。 |

| 市场壁垒 | 电磁屏蔽膜直接影响FPC品质,进而影响电子终端产品,因此FPC厂对电磁屏蔽膜认证较为严格,建立合作关系后不轻易改变,具有一定准入门槛。 |

| 资金与规模 | 电磁屏蔽膜属于重资产行业,前期厂房、设备投入大,需要较高的初始投资资金。而下游FPC厂商规模也较大,因此对屏蔽膜产能有一定要求,同时向上游采购时,规模较大的厂商在原材料采购方面拥有更大优势。 |

资料来源:观研天下整理

近年来方邦电子、深圳科诺桥、中晨集团等国内企业通过不断加大研发投入提高产能,市场份额不断扩大,已经大大缩小了与日本企业的差距。其中,方邦电子市场份额接近20%,排名全球第二我国第一。

数据来源:观研天下数据中心整理(zlj)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。