一、导热材料市场规模

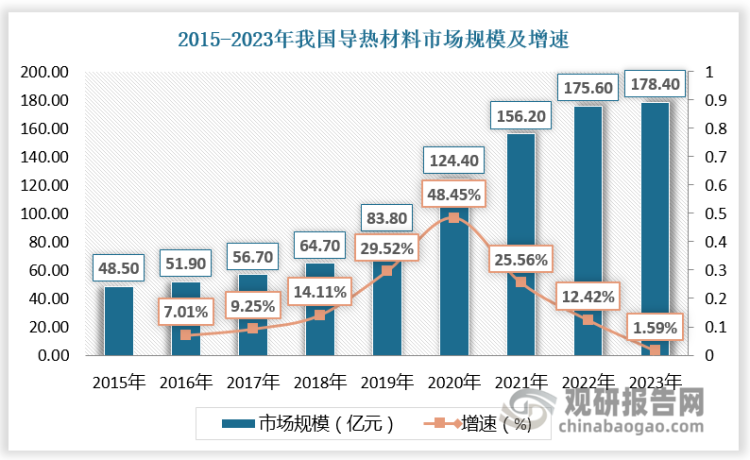

导热材料是一种新型工业材料,是近年来针对设备的热传导要求而设计的。导热材料性能优异、可靠,适合各种环境和要求。随着下游领域加速发展,导热材料市场规模取得高速增长。数据显示,2015-2022年我国导热材料市场规模由48.5亿元增长至175.6亿元,预计2023年我国导热材料市场规模将达178.4亿元。

数据来源:观研天下数据中心整理

二、导热材料细分市场

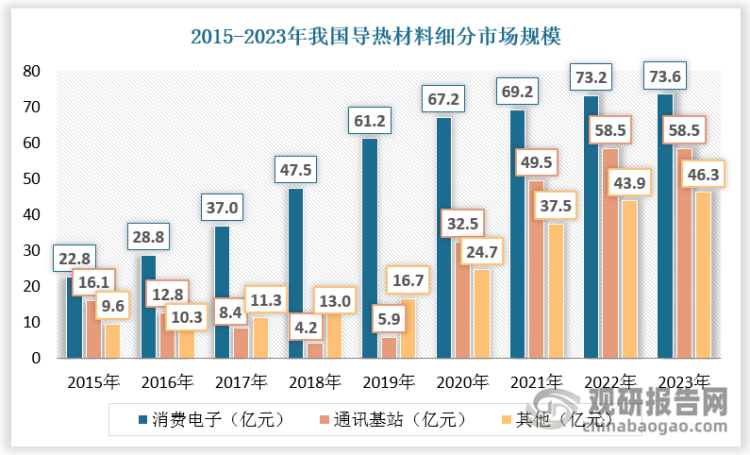

从细分市场看,消费电子和通讯为我国导热材料两大应用市场,2022年市场规模分别为73.2亿元、58.5亿元,分别占比41.69%、33.31%。随着5G商用化基本普及,导热材料在通讯和消费电子领域应用比例将会缩小,未来导热材料的使用领域将更加多元化,更多的导热材料将会运用到新能源汽车、动力电池、数据中心、军工等领域。预计2023年导热材料在新能源汽车、动力电池、数据中心、军工等其他领域的市场规模将达46.3亿元,占比达25.95%。

数据来源:观研天下数据中心整理

数据来源:观研天下数据中心整理

三、导热材料行业竞争

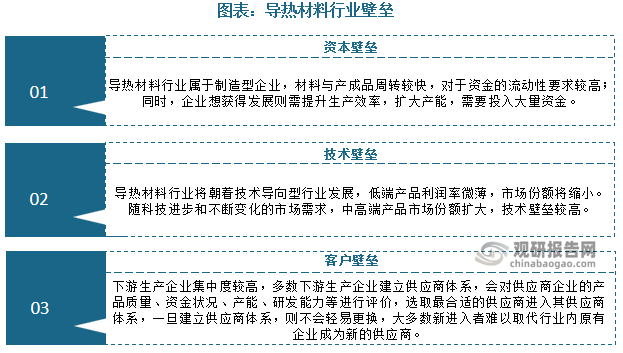

由于具有资本壁垒、技术壁垒和客户壁垒,导热材料行业已经形成了相对稳定的市场格局。其中,美国Bergquist和英国Laird等海外企业处于行业主导地位,而我国绝大多数本土企业起步较晚,品种少,技术含量不高,产品出货标准良莠不齐,未形成产品的系列化和产业化。

资料来源:观研天下整理

根据观研报告网发布的《中国导热材料行业发展深度分析与投资前景预测报告(2024-2031年)》显示,目前国内仅有少数企业如中石科技、碳云科技等具备了自主研发和生产中高端产品的能力,形成了自主品牌并已经在下游终端客户中完成认证。长远来看,导热材料技术仍然处于快速更迭中,我国本土企业抓住时机积极布局导热材料相关产能,有望实现弯道超车。

导热材料行业代表企业简介

|

地区 |

企业名称 |

经营情况 |

|

美国 |

派克固美丽 |

ParkerChomerics是导电橡胶全球领导者,为客户提供电磁屏蔽材料、热界面材料、塑料以及光学产品。 |

|

贝格斯 |

Bergquist是生产导热产品、薄膜开关的企业,导热材料全球领导者,产品应用涉及汽车、消费品器、工业电子、LED照明等领域。 |

|

|

Graf Tech |

世界领先的石墨材料公司,天然石墨(非合成石墨)全球领导者,主要为高能量部件提供范围广泛的天然和合成石墨热管理产品。 |

|

|

陶氏 |

陶氏的导热有机硅具有广泛的粘度、固化速度和输送系统,可满足几乎所有行业的电子产品设计中对改进的热管理日益增长的需求。 |

|

|

英国 |

莱尔德 |

屏蔽簧片和导电布的全球领导者, LairdTechnologies专业设计和供应电磁干扰屏蔽产品、导热产品、机械驱动系统、信号完整性部件和无线天线解决方案,以及无线电频率(RF)模块和系统。 |

|

诺兰特 |

聚合物部件生产商,流体导电橡胶的全球领导者,No1atoTe1ecom部]产品中包括导电橡胶和导热材料。主要客户包括爱立信、华为等。 |

|

|

日本 |

松下 |

世界制造业500强企业之一,合成石墨材料全球领导者,从事各种电器相关产品的生产和销售等。石墨膜与电磁波屏蔽薄膜是公司材料类主要产品之一。 |

|

尼得科超众 |

尼得科超众主要产品包括散热片、热管、热板、散热模组等,产品主要应用于台式电脑、笔记本电脑、服务器、工作站等领域,主要客户包括戴尔、英特尔、英业达、广达、仁宝、华硕等。 |

|

|

中国台湾 |

双鸿科技 |

主要产品包括散热器、散热片、散热模块、散热导管、风扇等,产品主要应用于笔记型计算机、桌上型计算机、服务器、投影机、光驱等领域,主要客户包括戴尔、广达、仁宝、纬创、三星、和硕等。 |

|

奇鉉科技 |

主要产品包括CPU散热器、散热片、风扇、笔电散热模组、石墨、热管、均热板、水冷散热器、水冷板等各式散热解决方案产品,主要用于通讯网络、电力能源、交通运输、伺服器、个人电脑及智能手机等领域。 |

|

|

中国大陆 |

飞荣达 |

主要产品包括电磁屏蔽材料、导热材料及器件等,导热材料中,导热界面材料及导热石墨膜收入占比最大。2018年,收购昆山品岱55%股权,布局散热模组、散热器及相关配套业务(包括:热管、冲压件、风扇等) |

|

中石科技 |

主要产品包括导热界面材料、EM屏蔽材料、人工合成石墨、热管/均热板、热模组,中石墨膜收入占比最大。2019年收购江苏凯唯迪51%股份,布局石墨膜热管NC-体化的智能终端散热解决方案。 |

|

|

碳元科技 |

主要产品包括高导热石墨膜、超薄热管和超薄均热板,其中石墨膜收入占比最大。2018年设立子公司,布局超蒋热管与VC业务,目前超薄热管、超薄均温板等产品批量生产并交付 |

|

|

深圳垒石 |

主要产品包括石墨散热膜、热管、均温板,石墨膜收入占比最大。2016年开始向客户批量交付热管产品,2019年批量交付均温板产品。 |

|

|

思泉新材 |

主要产品为人工合成石墨散热膜、人工合成石墨散热片等热管理材料,2020年.互墨业务监入占比约95% |

|

|

苏州天脉 |

主要产品为热管、均温板、导热界面材料、石墨膜等,热管、均温板、导热战说材科业结收发占改较情。2021年,公司导热界面材料国内市场份额达到11.27%,热管与均温板销量合计超过1.1亿件,均处于同行业较高水 |

资料来源:观研天下整理

我国导热材料本土企业布局情况

| 企业 | 产品类别 | 备注 |

| 德邦材料 | TIM | 拟用38,733. 48万元于昆山市千灯镇建设“高端电子专用材料生产"项目,实现产能如下:年产封装材料8,800.00吨动力电池封装材料、200吨智能终端封装材料、 350.00万平方米集成电路封装材料、2000.00卷导热材料。其中各类封装材料中包括TIM材料。 |

| 天赐材料 | TIM | 公司于2022年11月以3.83亿元收购东莞腾威85%股份切入TIM赛道,东莞腾威的主营业务包括动力电池用导热胶、集成电路灌封胶等产品。 |

| 回天新材 | TIM | 公司于2022年11月发布公告,拟用3900万元于湖北省襄阳市高新技术产业开发区建设“锂电池用双组分聚氨酯胶”项目,年产约1万吨锂电池用双组分聚氨酯胶。用2100万元于湖北省襄阳市高新技术产业开发区建设“光伏单组分有机硅密封胶”项目,年产约3万吨光伏单组分有机硅密封胶。 |

| 中石科技 | 石墨膜、TIM、Vc | - |

| 碳元科技 | 石墨膜、TIM、VC | - |

| 苏州天脉 | 石墨膜、TIM、VC | 拟用29470.91万元于苏州市吴中区用直镇建设“散热产品生产基地建设”项目,产品产能包括1000吨导热界面材料、1200万套散热模组和6000万只均温板(VC)的生产能力。预计建设时间为2年。 |

| 思泉新材 | 石墨膜、TIM、VC | 拟用26997.81万元于广东省东莞市企石镇建设"高性能导热散热产品建设项目(-期项目,主要产品为导热石墨膜,预计达产后产生每年48417.73万元收入、7131.63万元利润。 |

| 深圳垒石 | 石墨膜、热管、VC | 拟用50825.70万元于江苏省南京市江宁滨江开发区建设“垒石散热模组研发、生产基地一期"项目,拟形成450.00万平方米的石墨散热膜、1407万套的散热模组以及400万颗散热风扇的产能。 |

| 富烯科技 | 石墨烯膜 | 拟用16993.83万元于江苏武进经济开发区建设“超高导热石墨烯膜扩产”项目。 |

资料来源:观研天下整理(zlj)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。