一、行业相关概述

卫浴俗称主要用于洗澡的卫生间,是供居住者便溺、洗浴、盥洗等日常卫生活动的空间及用品,涵盖卫生陶瓷、淋浴、浴缸、 浴室柜、卫浴五金配件等品类。其中卫生陶瓷包括坐 便器、蹲便器、小便器、面盆等;龙头五金包括淋浴花洒、龙头、地漏、挂件。

二、行业市场发展情况

1、行业进入稳定增长阶段,水暖五金市场规模占比最大

我国卫生洁具行业发展于上世纪70年代。在经过起步、快速发展阶段后,近年随着我国城镇化进程稳步推进、居民收入水平持续提高以及存量房翻新需求的增加,我国卫浴行业市场规模呈现稳步增长态势。同时由于国家不断优化调整产业结构,推进深化供给侧结构性改革,卫浴行业加速洗牌,步入品牌集中化阶段,箭牌、惠达、九牧等一批本土卫浴品牌逐渐发展为全国性品牌,资金、人才、技术、渠道、生态链等都在向头部厂家靠拢,整个市场逐渐进入相对良性的发展阶段。数据显示,2021 年我国卫浴行业市场规模达到 2046 亿元,同比增长 7.1%。2022年我国卫浴市场规模为1937亿元,略有所下滑。

数据来源:观研天下整理

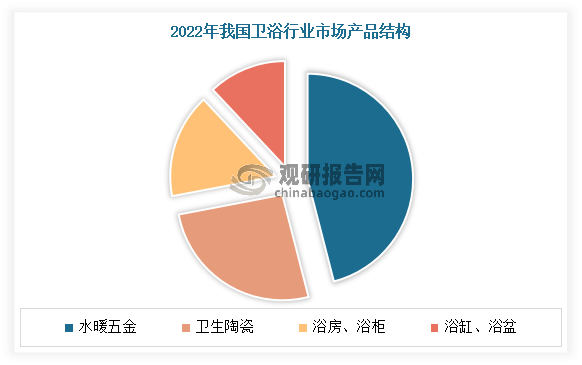

目前在卫浴市场上,水暖五金市场规模最大,在2022年其占比达到了45%;其次为卫生陶瓷,市场规模占比为26%。

数据来源:观研天下整理

2、卫浴产品迈向多元化,智能化发展带来增量

根据观研报告网发布的《中国卫浴行业发展趋势调研与未来投资研究报告(2024-2031年)》显示,近年随着国内经济的持续发展、人民生活水平的提高以及消费者更为多元的消费偏好,卫浴产品迈向多元化发展。目前产品品类丰富。例如陶瓷卫生洁具主要包括卫生陶瓷和 卫浴,其中卫生陶瓷包括坐便器、蹲便器、小便器等,卫浴包括面盆、 淋浴房、浴缸等;龙头五金包括水龙头、五金挂件、水 槽和花洒等产品。但由于卫浴产品在品类上较为同质化,因此技术创新和品牌建设成为行业内企业竞争的关键。

此外随着人们对生活品质和环境卫生的要求不断提高,卫浴产品的品质和功能不断升级,绿色环保、智能化成为行业发展的趋势,在激烈的市场竞争和技术创新挑战的催化下,行业持续向高品质、高技术、高附加值方向发展,智能化成为行业扩容的重要驱动因素。

例如坐便器功能持续革新,分体式和一体式满足不同类型需求。智能坐便器在传统卫生设备基础上结合现代科技,提供无线操控、自动清洁、座圈加热等功能,是卫浴智能化的代表单品,国民认知度较高,提供更好生活体验。2015 年我国有 68 家生产 智能坐便器的制造商,而到2021 年底已增至 300 家以上,市场在不断扩 容的过程中实现品类功能的多样化发展,针对各消费群体与不同生活场 景推出专门化功能,拓宽产品矩阵。

目前智能坐便器产品主要包括分体式与一体式两大类,分体式将功能集成于智能坐便器盖,通过在普通马桶上添加附件来使传统坐便器也能够具备部分智能化的功能,价格相对更低,适用范围更广,改造安装更加方便;而一体式智能坐便器则是集成了各类功能的整体马桶设备,需要对坐便器进行整体更换,价格通常在 2500 元以上,在功能的完整性和美观程度方面具备优势。

自2015年“出国旅游买马桶盖”掀起潮流,带来第一波消费者心智逐步渗透,对智能产品认知程度上升,而后智能坐便器行业规模持续稳健增长。目前我国已经成为全球智能坐便器市场规模最大的国家。数据显示,2017-2021 年我国智能坐便器行业市场规模在以年复合增长率 8.6%的速度增长,预计 2022-2026 年将以 6.5%的年复合增长率稳定增长,到2026 年该市场规模将达到 201.5 亿元。2022年我国智能马桶零售额规模为 62.2 亿元,同比上涨 23.4%,零售量规模为 256.9 万台, 同比上涨 22.7%。

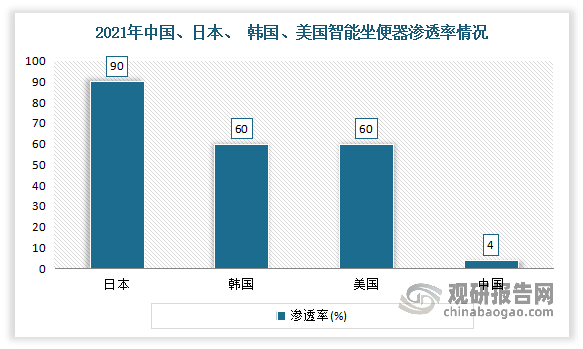

但对此日本、 韩国、美国来说,我国智能坐便器渗透率仍处于较低水平。有数据显示,2021 年我国智能坐便器渗透率仅为 4%,而日本、 韩国、美国渗透率分别为 90%、60%、60%,相比之下智能坐便器在我国仍为起步阶段的新兴产品,成长空间广阔。由此国产品牌应抓住机遇持续推出高性价比产品,瞄准尚未充分开发的下沉市场实现快速发展。

数据来源:观研天下整理

三、行业市场需求情况

我国卫浴行业景气度与下游需求相关性高。目前我国卫浴行业以商品住房购买者、旧房二次装修的消费者、房地产企业以及酒店、学校、医院、写字楼等单位为主要对象。

新建需求有所放缓。在经历2019-2020年达到峰值后,我国房地产市场发展逐渐放缓。尤其是2022年年初以来,受新冠肺炎疫情反复冲击、市场预期转弱、需求结构转变等长短期因素的综合影响,我国房地产市场面临较大的下行压力,房屋销售明显降温,房企投资意愿低迷,融资环境依旧偏紧,地产新开工和竣工面积下滑。数据显示,2022年全国房地产开发企业房屋施工面积90.5亿平方米,比上年下降7.2%;房屋新开工面积12.06亿平方米,下降39.4%;房屋竣工面积8.62亿平方米,下降15%。2023年我国房地产开发企业房屋施工面积822895万平方米,同比下降7.3%;房屋竣工面积55151万平方米,增长19.0%。

数据来源:观研天下整理

存量房翻修需求给卫浴行业带来新的增长机会。虽然随着地产新开工和竣工的下滑,卫浴行业的新建需求未来不可避免会逐步下滑。但是过去积累的大量存量房屋开始进入翻修周期,随着存量房翻修需求的提升,能够对冲新房需求的下滑。目前我国需重建的老旧住宅区涉及上百万户家庭。根据住建部披露数据,2000年前已开发的约16万个老旧住宅,其中仍有超过4200万户及约40亿平方米的总建筑面积有待开发。根据中指院数据,预计2025年,政府代建新签约建面预计将达到0.78亿平方米,政府代建规模将占到整体代建市场的34%。

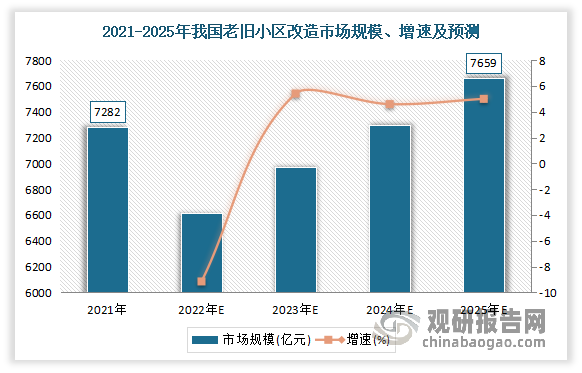

除此之外,《十四五规划》首次在五年规划中为城市更新设立数量型指标,要求“完成2000年底前建成的21.9万个城镇老旧小区改造,基本完成大城市老旧厂区改造,改造一批大型老旧街区,因地制宜改造一批城中村”。因此,预计十四五期间,我国老旧小区改造市场规模接近3.6万亿元,年均市场规模超过7000亿,从而也将带动卫浴行业增长。

数据来源:观研天下整理

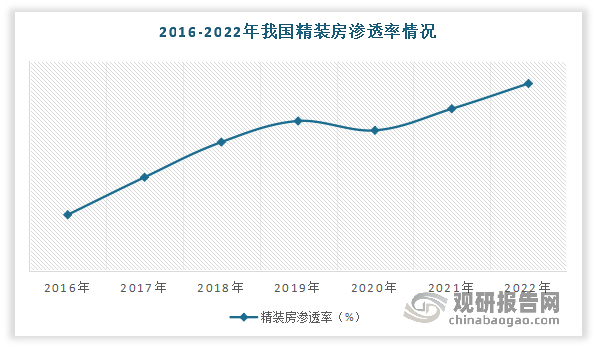

另外精装房渗透率的提升将给卫浴行业带来新的增长机会。2016年起,国内地产行业迎来了政策推动的住宅全装修、成品交付时代。2017年住建部印发的《建筑业发展十三五规划》明确提出,至2020年我国新开工全装修成品住宅目标比例达到30%。精装修渗透率已从2016年的12%提升至2021年的34.6%。截至2022年,我国的精装房渗透率已经超过40%,一线城市的渗透率更是已经达到90%。但相比于欧美80%以上的渗透率,我国精装修渗透率仍有巨大提升空间。随着各地政策的推动,精装修房渗透率将持续渗透,从而行业将迎来新的增长。而卫浴产品因其在房屋中 100%的覆盖率已成为精装房标配。因此随着我国精装房渗透率进一步提高,卫浴产品整装一体化需求将持续释放。

数据来源:观研天下整理(WW)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。