1、工控设备主要分为控制层、驱动层、执行层、传感层

工控设备主要分为控制层、驱动层、执行层、传感层,并通过系统集成形成满足下游需要的自动化设备。控制层产品主要用于控制生产制造过程的温度、压力、流量等变量或物体位置、倾斜、旋转等参数,如 DCS、PLC 等;驱动层和执行层产品则根据控制层发出的具体指令驱动执行层设备执行相关动作,如伺服系统、变频器、电机等;传感层产品主要负责感应、测量、反馈内外部信息并传输相关信号,如视觉系统、编码器。

2、智能制造成熟度提升带动工控产品需求

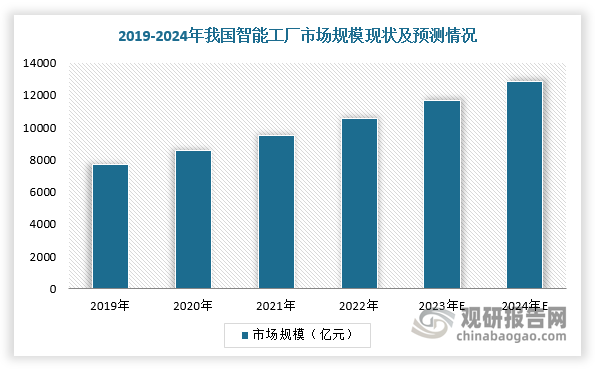

受制造业景气程度及自动化渗透率影响,智能工厂市场规模不断扩大。根据相关数据,2022年,我国智能工厂市场规模达10566亿元,预计2023年市场规模将达11686亿元。

数据来源:观研天下整理

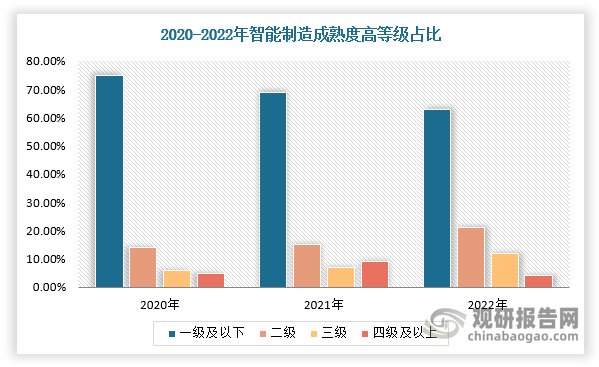

而随着国内智能制造企业成熟度不断提高,我国工控设备行业需求也随之扩大。根据数据显示,2022年,我国智能制造成熟度指数为106,同比增长6%,成熟度稳步提升。分级别来看,2020-2022年,我国实现网络化集成及单点智能化等级三的比例从6%提升至12%,一级及以下智能制造成熟度从75%下降至63%,而2022年实现深度智能化等级四的比例4%。

数据来源:观研天下整理

3、我国工控设备行业出口规模快速增长,国内企业积极布局海外市场

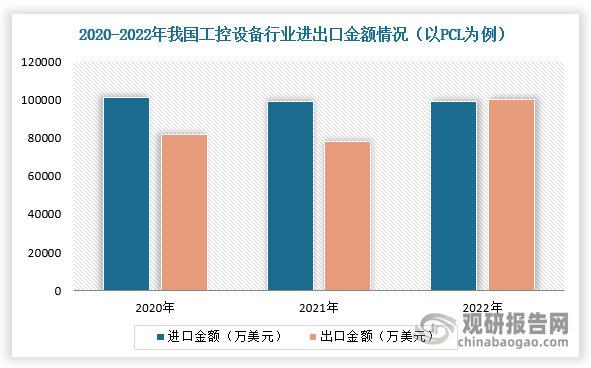

进出口方面,在国产工控设备企业技术和产品不断完善的背景下,我国工控设备行业出口规模快速增长。以PLC产品为例,根据数据,2022年,我国PLC进口金额99000万美元,进口数量500万个,出口金额100000美元,出口数量4600万个,出口平均均价为21.73美元,进口均价为198美元。整体来看,我国工控设备行业主要以中低端产品为主,未来在量和价上均有较高成长空间。

数据来源:观研天下整理

因此,我国工控设备企业积极布局海外市场,海外营收占比逐年提升,海外毛利率显著高于国内。根据数据,2022年,汇川技术、英威腾、伟创电气、麦格米特、中控技术海外收入分别为8.85亿元、11.29亿元、0.71亿元、16.97亿元、2.50亿元,在其本公司收入中占比分别为3.85%、27.56%、22.39%、30.97%、3.77%。

根据观研报告网发布的《中国工控设备行业发展趋势研究与投资前景预测报告(2024-2031年)》显示,目前,我国工控设备海外市场主要分为三类,一类市场是以德国、日本为主,这个市场主要是以高端定制化为主,技术位于第一位;二类市场是以韩国、意大利等国家为主,这些国家非常重视企业标准产品的技术;三类市场主要以东南亚为主,该市场比重视性价比。

我国工控设备行业海外市场分类

|

市场分类 |

地区 |

市场特点 |

需求产品 |

策略 |

|

一类市场 |

德国、日本 |

本土工控企业成熟,标准产品优势明显 |

高端定制化的产品 |

以细分领域的优势技术来征服市场 |

|

二类市场 |

韩国、意大利 |

本土解决方案厂商成熟 |

符合国际标准的标准化产品 |

性价比、高质量产品 |

|

三类市场 |

东南亚、一带一路国家 |

市场规模小,行业不成熟 |

性价比高的整体解决方案 |

性价比、解决方案、服务 |

资料来源:观研天下整理(WYD)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。