1、汽车芯片概述

根据观研报告网发布的《中国汽车芯片行业发展趋势分析与未来投资研究报告(2024-2031年)》显示,汽车芯片的行业定义为车规级的芯片,是汽车元件的一种概念。汽车芯片几乎占据在汽车的关键部位,车规级主要是适用到汽车电器元件的规格标准模式。从整个芯片行业的等级划分来看,分别有军工级、车规级、工业级和消费级,其中车规级芯片对于可靠性、一致性和稳定性要求更高,仅次于军工级。

四种芯片等级的标准对比

|

参数 |

军工级 |

汽车级 |

工业级 |

民用级 |

|

温度 |

-55-150℃ |

-40C-125℃ |

-40C-85℃ |

0-70℃ |

|

电路设计 |

辅助电路和备份电路设计、多级防雷设计、双变压器设计、抗干扰技术、多重短路、多重热保护、超高压保护等 |

多级防雷设计、双变压器设计、抗干扰技术、多重短路、多重热保护、超高压保护等 |

多级防雷设计、双变压器设计、抗干扰技术、短路、热保护、超高压保护等 |

防雷设计、短路、热保护等 |

|

材料选用 |

采用进口名品顶尖工业级元器件 |

采用进口名品工业级元器件 |

采用进口名品工业级元器件 |

采用国产元器件 |

|

工艺处理 |

耐冲击、耐高低温、耐霉菌 |

增强封装设计和散热处理 |

防水、防潮、防腐、防霉变处理 |

防水处理 |

|

系统成本 |

造价非常高,维护费用也高 |

积木式结构,每个电路均带有自检功能并增强了散热处理造价较高维护费用也较高 |

积木式结构,每个电路均带有自检功能,造价稍高但维护费用低 |

线路板一体化设计,价格低廉但维护费用较高 |

资料来源:观研天下整理

2、我国汽车芯片进口依赖度较高,但自给率迅速提升

由于设计、生产等方面技术差距较大,我国汽车芯片领域的国产企业市场份额较低。整体来看,我国汽车芯片进口依赖度高达95%左右,而在缺芯背景下海外汽车芯片厂商供应短缺,增加国内厂商供应链导入机会,我国汽车芯片国产替代进程将加速。

中国汽车芯片各领域的主要差距及自主率

|

产品种类 |

主要差距与基础 |

自主率 |

|

计算、控制类芯片 |

MCU、GPU、FPGA等通用芯片领域高度垄断,前三大市占率约七成,面向ADAS的ASIC技术路线尚不确定,国内初创企业较多 |

<1% |

|

传感器 |

在车身感知领域国外企业高度垄断,前三大市占率约占七成以上,国内基础不足,在视觉、毫米波雷达等新兴环境传感器领域国内具有基础,部分已实现商用车、工程车等领域应用 |

4% |

|

功率半导体 |

IGBT、MOSFET领域与国外差距较大,国内在功率分立器件和模块等领域更为擅长,三代化合物半导体领域国内正在布局 |

8% |

|

通信 |

V2X属于增量市场,国内依靠5G布局有发展基础 |

<3% |

|

存储器 |

存储器属于车用半导体增量市场,主要被美光、三星等垄断,国内在车用SRAM、利基型DRAM等环节有基础 |

8% |

|

其他 |

/ |

<3% |

资料来源:观研天下整理

我国汽车芯片行业的斯达半导、北京君正、士兰微、韦尔股份、闻泰科技等为代表企业有望借行业景气周期与国产替代共振迅速崛起,自主率不断提升。根据相关资料显示,过去三年,国内汽车芯片的自给率从5%迅速提高到了10%,主要是功率半导体、MCU、传感器三类芯片。

3、史无前例的缺芯,我国汽车芯片公司抓住机遇,奋起直追

具体分析,在前几年疫情期间,我国汽车市场低迷,车企因为销量下滑减少芯片订单,大量代工厂就把产线安排给了其他芯片,其主要原因汽车芯片利润率较低,自建产能的芯片大厂不愿扩产,芯片库存逐渐逼近红线。

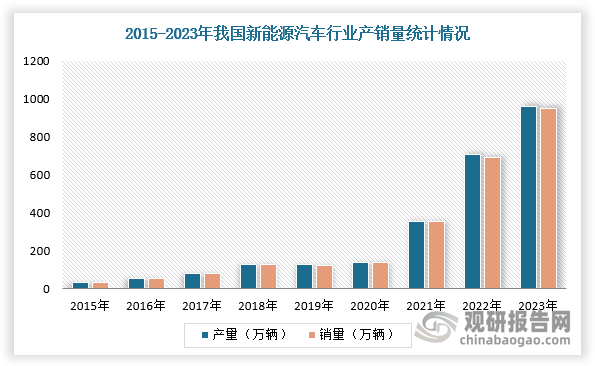

但是,新能源车却在疫情期间迎来爆发,汽车芯片消失的订单重新回来。根据数据显示,2023年,我国新能源汽车产销分别完成958.7万辆和949.5万辆,同比分别增长35.8%和37.9%,市场占有率达到31.6%,高于上年同期5.9个百分点,连续9年位居全球第一。

数据来源:观研天下整理

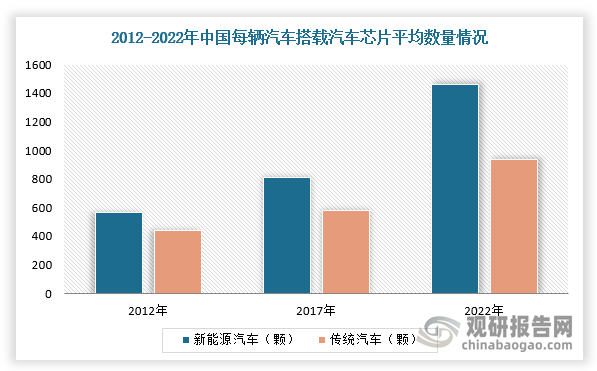

而由于新能源汽车芯片用量本身就高,新能源汽车平均芯片数量高达1000多颗,自动驾驶级别达到L4的更是高达3000颗/辆。不过,汽车芯片长期缺货让车企对零库存产生怀疑,各大厂商开始疯狂备货,造成史无前例的产能挤兑。我国作为全球新能源车最大生产国和消费国,自然也成为汽车芯片紧缺的重灾区。

数据来源:观研天下整理

但这个也成为一个市场机遇,我国国产汽车芯片企业已经牢牢抓住。只要有点产能,都成稀缺产能,国产汽车芯片企业业绩一飞冲天,如瑞萨净利润、营收接连创下历史新高,德州仪器连续七个季度营收两位数增长。

4、价格战接踵而至,我国汽车芯片行业面临大洗牌,多家企业置死地而后生

2020-2023年,我国汽车芯片供应商从几十家暴增至300多家,大量新增产能被释放,价格战接踵而至,一棵白菜甚至可能换到一颗进口芯片。例如,德州仪器明星产品TPS51200DRCR在两年前的缺芯潮中一度暴涨至70元,目前已经跌到了1元;意法半导体的L9369-TR,是用于电子稳定车身系统(ESP/ESC)的关键芯片,从1500元跌到13元。

国产汽车芯片企业深知此次机遇难得,决定破釜沉舟。事实上,越来越多的国产汽车芯片距离上车只差车规级验证这一最后一公里。车企供应链的验证周期通常有两三年时间,不少产品可能已经走到最后的测试和验证环节。

因此,我国汽车芯片行业国产化率刚到10%,也让有些国家引起焦虑。例如,在《日本经济新闻》中提出,即使是技术难度极高的芯片,中国也有望在5-10年内实现国产化的替代。对国内汽车芯片公司而言,虽然价格战残酷,但是半导体产业竞争一直以来属于烽烟遍地。只有经历此次市场洗牌,竞争实力较强且留下来的汽车芯片公司才能与外资先进企业“坐上牌桌”。

中国汽车芯片行业上市公司的相关业务布局情况分析

|

企业 |

重点区域布局 |

业务/产品类型 |

|

北京四维图新科技股份有限公司 |

/ |

面向汽车车身控制城、智能驾驶域、智能座舱城、底盘域、动力域等使用场景及量产需求,设计、研发、生产并销售汽车电子芯片,并提供高度集成及软硬一体化系统解决方案。公司目前主要芯片产品包括智能座舱芯片(SoC)、车规级微控制器芯片(MCU)、胎压监测专用芯片(TPMS)、车载音频功率器件(AMP)等。 |

|

华为技术有限公司 |

中国63%,欧洲、中东、非洲23% |

ICT基础设施业务、終端业务、云计算业务、数字能源业务、智能汽车解决方案业务、其他业务等。 |

|

兆易创新科技集团股份有限公司 |

境内83%,境外17% |

汽车存储芯片主要用于信息娱乐系统,动力系统和高级驾驶辅助系统(ADAS)中需要使用存储设备。 |

|

珠海全志科技股份有限公司 |

境内57%,境外43% |

在智能车载市场,公司重点专注于智能座舱类产品涵盖智能车载信息娱乐系统、全数字仪表、流媒体,ARHUD、智能激光大灯、智能辅助预警等产品。 |

|

大唐高鸿网络股份有限公司 |

华东49%,华北25%,华南14% |

基于智能网联、可信计算、IP通信等方面的核心技术能力,在车联网、云计算、智能制造、融合通信等领域,为产业链上下游合作伙伴及用户提供产品及解决方案的开发、销售及服务。 |

|

闻泰科技股份有限公司 |

境内45%,境外55% |

主营业务包括半导体IDM、光学模组、通讯产品集成三大业务板块,公司产品集成业务从事的主要业务系消费、工业、汽车等领域智能终端产品的研发和制造业务;半导体业务板块从事的主要业务系半导体和新型电子元器件的研发和制造业务;光学模组的研发和制造业务。 |

|

中颖电子股份有限公司 |

境内78%,境外22% |

主要产品线为工业控制的微控制芯片及OLED显示驱动芯片。 |

|

青岛东软载波科技股份有限公司 |

境内96%,境外4% |

开展融合通信技术平台的研发;聚焦能源互联网、智能化这两个战略新兴领域,主营集成电路、能源互联网、智能化与智能制造。 |

|

比亚迪股份有限公司 |

境内78%,境外22% |

主要从事功率半导体、智能控制IC、智能传感器、光电半导体,半导体制造及服务,覆盖了对光、电、磁等信号的感应,处理及控制,产品广泛应用于汽车、能源、工业和消费电子等领域。 |

|

株洲中车时代电气股份有限公司 |

境内96%,境外4% |

功率半导体器件、工业变流产品、新能源汽车电驱系统、传感器件、海工装备等领域开展业务。 |

资料来源:观研天下整理(WYD)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。