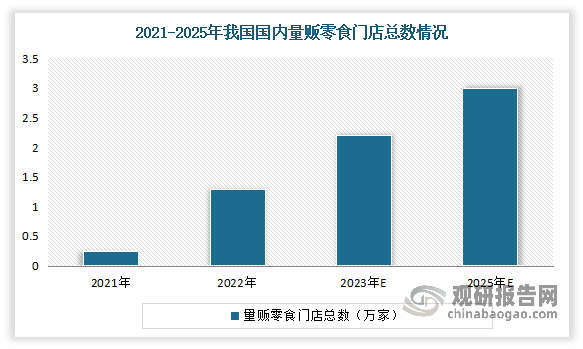

近年随着市场的不断增长,零食市场性价比消费逐渐兴起,在国内传统商超渠道增长乏力下,以零食很忙、好想来为代表的量贩零食店新业态、新力量崛起,以低价格、多品类的模式迎合消费趋势,成为渠道新宠,门店规模快速扩张,开启零食渠道新时代。数据显示,截至2023年10月,我国量贩零食店门店数量突破2.2万家,预计2025年这个数值将会突破3万家。

一、居民消费能力不断提升带动我国休闲食品行业规模不断增长

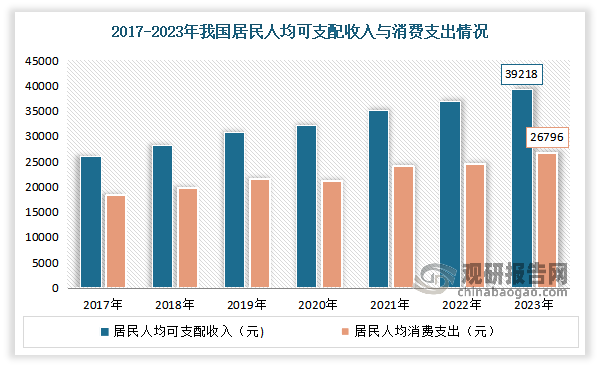

随着人们生活水平的提高,对零食的需求也在增加。特别是在年轻人群中,零食已经成为他们日常消费的一部分。近年我国居民生活水平不断提升。具体来看,2013-2019年我国居民人均消费支出和人均可支配收入均以 9%左右的年增速持续增长。2020-2023 年虽然人均消费支出有所波动,但人均可支配收入仍保持稳定增长。数据显示,2023年我国居民人均可支配收入39218元,比上年名义增长6.3%;居民人均消费支出26796元,比上年名义增长9.2%。

资料来源:观研天下整理

由此近年居民消费能力的提高引领着我国零食行业规模不断扩张。虽然 2020 年休闲食品行业受到疫情的短暂冲击,但2021年后随着防疫政策放开、消费力恢复,行业继续保持稳步增长。根据相关数据显示,2022年我国休闲食品行业的市场规模为8437亿元。预计2023年我国休闲食品行业的市场规模将达到9286亿元。

数据来源:观研天下整理

二、量贩零食开启增长新纪元,国内量贩零食门店总数快速增长

根据观研报告网发布的《中国量贩零食行业现状深度研究发展战略评估报告(2024-2031年)》显示,与此同时,随着零售市场的不断扩张,市场竞争也不断加剧;叠加消费者更加注重高性价比的产品。在此背景下以零食很忙、好想来为代表的量贩零食店跑通新业态。根据美团数据显示,2024年元旦以来,“零食折扣店”相关关键词搜索量同比去年上涨393.7%,评论量同比增速达到250.00%。同期,平台上的“零食折扣店”交易额较去年同期增长517.6%,订单量较去年同期增长232.5%,用户数较去年同期增长241.2%。

据了解,量贩零食店主打高性价比,对比传统商超,量贩零食店的大牌单品价格降幅能够达到 30%左右,且有大量物美价廉的散装白牌商品进行销售。另外量贩零食店通过低价大牌产品吸引流量,而大量的小牌白牌产品毛利率更高,能够增厚利润。据相关调查数据显示,目前我国量贩零食店单店SKU已经超过1600件,凭借供应链效率和上游议价权等优势,总体价格比普通超市便宜30%左右。

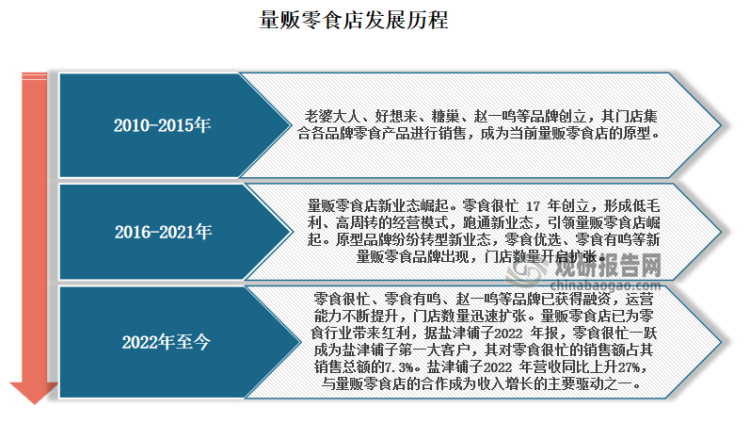

我国量贩零食店最早出现在2010年,当时老婆大人、好想来、糖巢、赵一鸣等品牌创立,其门店集合各品牌零食产品进行销售,成为当前量贩零食店的原型。到目前随着零食很忙、零食有鸣、赵一鸣等品牌获得融资,运营能力不断提升,门店数量迅速扩张。使得量贩零食赛道迈入快速发展期,开启增长新纪元。

资料来源:观研天下整理

近年我国零食量贩市场不断增长。到目前我国零食量贩已成为当前零食市场中增长速度最快、最强劲的渠道。尤其是进入2023年以来,量贩零食凭借价格低、品种多、上新快的优势迎来疯狂扩张,甘源食品、好想你、盐津铺子、劲仔食品、卫龙等越来越多的零食企业都忙着拓展量贩渠道。数据显示,2017-2022年我国零食量贩品牌门店的市场规模已从9亿元快速增长至407亿元。预计2027年我国零食量贩品牌门店的市场规模将达到1400亿元左右。

国内量贩零食门店总数快速增长。根据统计数据显示,2021年底我国国内量贩零食门店总数还只有2500家左右,2022年门店数量约1.3万家,截至2023年10月门店数量突破2.2万家。而据测算到2023年底我国量贩零食门店数量将达到2.5万家左右,到2025年这个数值将会突破3万家。

数据来源:观研天下整理

从地区分布来看,目前我国华中、华东市场较饱和。其中又以湖南竞争最激烈,市场或已饱和。有相关数据显示,湖南省量贩零食店数量或已超过4000 家,该省诞生了零食很忙、零食优选、戴永红等品牌,省内竞争最为激烈。其次为四川、江西、江苏、福建等,这些省份也孕育千店品牌,竞争亦激烈,市场逐渐趋于饱和。而广东、广西、河南、山东、贵州等省份市场潜力大,吸引头部品牌涌入,或将成为头部品牌直接对垒之地。西北、华北、东北地区受覆盖较少,市场空间较大,有待进一步挖掘。

从企业来看,“零食很忙和赵一鸣零食两家企业在战略合并后,将在2024年率先奔赴‘万店’规模”。有相关数据显示,截止2024 年1月,万辰集团量贩零食板块门店数量超过6000家,并保持月均超500家门店的开业速度。截止2024年2月,合并后的零食很忙集团全国门店数突破7500家,其中加盟店占比高达98%,销售规模达到200亿。另外根据公司公开资料表示,2024年集团的开发铁军将围绕“开好店,破万店”的目标全面出击。

三、各大品牌纷纷加强布局量贩零食赛道,市场竞争越发激烈

发展到目前,量贩零食赛道已是我国各大零食品牌的“必争之地”,各大品牌不断加码布局该赛道。尤其是2024年开年以来,各大品牌纷纷加强在此渠道的战略部署和资源配置,力求在这场角逐中占据优势地位。例如2024年1月29日,三只松鼠共有4款坚果(夏威夷果、碧根果、开心果、巴旦木)进驻零食很忙、赵一鸣零食全国所有门店,覆盖数量达七八千家。公司表示后期会逐步扩大供货品类,并入驻其他品牌零食量贩店,也可能会提供渠道专供产品。

随后2月25日,西麦食品在披露的机构调研纪要中也表示,公司零食量贩渠道的销售增速较快,从去年的情况来看,零食渠道自身的增速较为可观,各零食渠道品牌均在快速拓店,仍处于红利期。伴随着该渠道拓店的速度,对公司营收的增长预计也能产生强劲的推动作用,公司会进一步加大在零售量贩渠道的投入。

2月27日,良品铺子表示一直关注并坚持积极布局量贩零食赛道,当前投资参股的量贩零食品牌为“零食顽家”,以多品类、全覆盖态势,用高效供应链为消费者提供极致性价比的零食。未来公司还将持续投资布局把握零食市场机遇。

当下我国量贩零食市场竞争越发激烈,头部品牌争夺战无疑将变得更加血腥,“南北大战”一触即发。从战略看,零食很忙集团未来半年计划投入超10亿元,用于全国市场开发,其中河南、河北、山东、山西、陕西等北方省份成为重点区域。而在零食很忙集团重兵北进之前不久,好想来已到零食很忙的长沙大本营举行了招商发布会;万辰集团今年初宣布投入12亿打南方市场,并开展高补贴式竞争。

另外“加盟战”打响,零食巨头抱团,头部品牌正面对战。根了解,自2023年零食很忙与赵一鸣零食完成合并后,就动作不断。2023年年底零食很忙集团又获得好想你、盐津铺子控股10.5亿元投资。日前零食很忙集团又对外透露,未来半年计划投入超10亿元,用于全国市场开发,重点布局北方区域,主要加大对加盟政策扶持、竞争市场营销支持、城市核心点位开发、直营店拓展等方面投入。河南、河北、山东、山西、陕西等北方省份成为重点区域。

在加盟政策方面也是放出大招,在2024年1月22日-4月30日期间,加盟零食很忙和赵一鸣零食的加盟商,可享有0加盟费、0管理费、0培训费、0服务费、装修费0利润等等。截止目前,零食很忙+赵一鸣的门店数量超过7500+,按目前这开店速度,预计今年很快会过万家。

这一头动作还未歇,那头好想来所属公司万辰集团也发起了总攻。自2022年万辰发起闪电战以来,通过并购方式进入量贩零食行业,整合四大零食零售品牌陆小馋、吖滴吖滴、好想来、来优品。四大品牌统一合并为“好想来”后,实现规模化跳跃。截至2023年12月,旗下门店数量为5000+。到2023年年中,万辰集团量贩零食业务的营收占比就攀升到了87.91%,一举成为了核心主业。

而为加快好想来品牌全国化进程,万辰集团2024年初宣布投入12亿打南方市场,开展高补贴式竞争。同样在好想来的官网上,也已公开打出了0加盟费、0管理费、0服务费、0配送费等优惠招商加盟政策。由此可以看出,两大头部品牌的对战,已经相互发箭。

零贪量贩渠道品牌信息

| 品牌 | 成立时间 | 总部地点 | 融资情况 | 目前门店数 | 主要区域 | 经营模式 |

| 好想来 | 2023年四大品牌整合 | 江苏 | 母公司为上市公司万反集团 | 5000+ | 江苏、重庆、安徽、福建 | 直营+加盟 |

| 零食很忙 | 2017年 | 湖南长沙 | 2021年完成26亿元A轮融访,红杉资本、高格资本领投 | 4000+ | 湖南、江西、湖北 | 直营+加盟 |

| 赵一鸣 | 2015年 | 江西宜春 | 2023年2月完成15亿元A轮险资,黑蚁资本,良品铺子投资 | 2700+ | 四川、重庆、江西、贵州 | 直营+加盟 |

| 戴永红 | 196年 | 湖南株洲 | — | 近1000 | 湖南 | 加盟 |

数据来源:观研天下整理

此外行业“价格战”也持续加剧。根据网传的一份“零食很忙&赵一鸣最新加盟政策文件”中明确表示,凡门店遭遇竞品门店(万辰系)恶意打折促销,距离符合高竞争门店标准,公司全力支持门店竞争,补贴毛利率至15%。此外2024开年,部分量贩零食门店依靠总部补贴展开了不计成本的价格比拼。为了在春节期间争夺“最低价”,部分商品的折扣力度甚至从6.8折一路降至4.2折。

由此可见,当前对于追求效率的量贩零食渠道而言,已经涌入足够多的玩家。而随着市场的不断饱和,考验的企业除了供应链效率、产品力,还有品牌能力、资金实力等。在经过草莽发展期之后,市场有望形成‘3+N’的行业格局,即三个全国性品牌和N个区域性品牌,亦有很多品牌被淘汰出局。在此情况,未来我国量贩零食行业有望强者愈强,头部品牌将不断挤压小品牌的市场份额,市场进入万店竞赛阶段。

四、目前已形成“两超多强”的格局,行业集中度不断提升

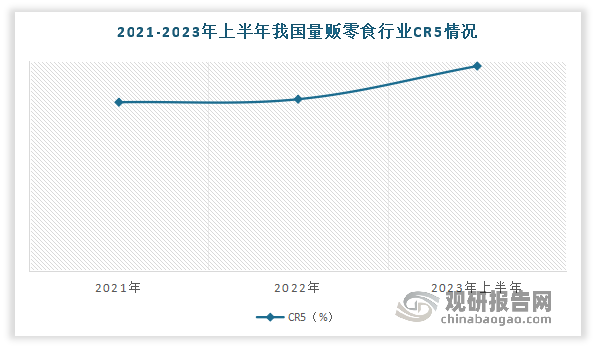

目前我国量贩零食行业整体呈现“两超多强”的格局。根据相关资料显示,2023年上半年,在量贩零食市场中,万辰系品牌、零食很忙两个超级品牌规模领先,分别占有17.5%、18.5%的市场份额;其次为零食有鸣、赵一鸣、糖巢等,市场规模分别为12%、11%、9%。

数据来源:观研天下整理

我国量贩零食行业集中度不断提升。数据显示,我国量贩零食行业CR5 约为68%,相较21 年末上升11pct。预计认为,头部品牌在资金规模、标准化、营销推广上均具备较大优势,扩张速度将保持领先,行业集中度或将继续提升。

数据来源:观研天下整理(WW)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。