1、错颌畸形患者基数庞大

根据观研报告网发布的《中国隐形正畸行业现状深度研究与投资趋势预测报告(2024-2031年)》显示,错颌畸形是生长发育过程中,由遗传、疾病、生长异常、不良习惯等因素引起的牙齿、颌骨、颜面的发育畸形。错颌畸形临床症状包括牙齿排列不齐、咬合错位、上下颌骨以及颌骨与颅面关系异常,“安氏分类法”按照上下牙弓矢状向关系将错颌畸形分为三类,I类是中性错颌,II类是远中错颌,III类是近中错颌,其中II/III类畸形更为复杂,矫治难度较大,严重错颌还需要联合正颌手术进行治疗。

错颌畸形分类

|

类型 |

简介 |

|

安氏I类:中性错颌 |

指正中颌位时,上颌第一恒磨牙的近中颊尖咬合于下颌第一恒磨牙的近中颊沟 |

|

安氏II类:远中错颌 |

指正中验位时,下牙弓及下颌处于远中位置,可表现有前牙深覆盖,上唇短而松弛等 |

|

安氏III类:近中错颌 |

指正中颌位时,下牙弓及下颌处于近中位置,可出现上牙列无拥挤,但下颌前牙严重拥挤等症状 |

资料来源:观研天下整理

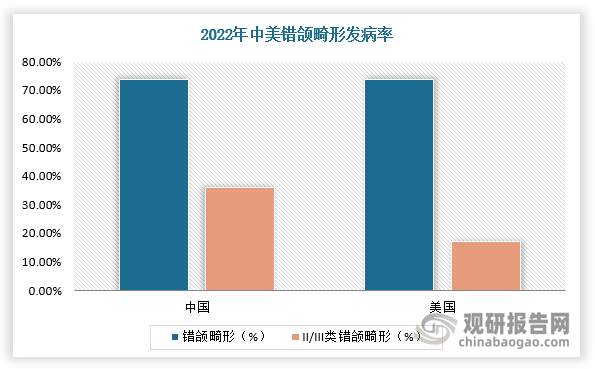

目前,我国错颌畸形患者体量巨大,复杂病例占比高。根据相关资料可知,2022年,我国错颌畸形患者达10.41亿,其中II/III类畸形比例为45-50%,高于欧洲和美洲20-40%的占比;我国整体人口中II/III类错颌畸形率达到36%,显著高于同期美国的17%。

数据来源:观研天下整理

2、我国正畸治疗渗透率低,服务资源稀缺

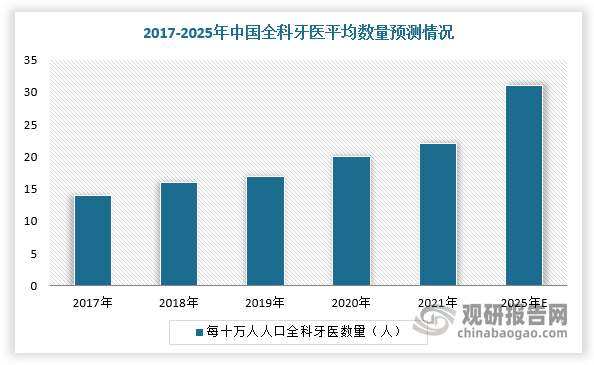

错颌畸形的治疗主要是应用正畸矫治器。受到国内社会医保尚未覆盖正畸、牙齿健康意识亟待提高、消费者购买力相对较低等因素影响,我国正畸治疗渗透率低。根据数据显示,预计2022年我国正畸治疗病例370万例,根据人口基数测算,正畸治疗渗透率0.36%,远低于美国同期2%的渗透率。同时,我国全科牙医数量较低,2021年,美国每10万人拥有60名口腔医生及3.2名正畸医生,日本每10万人拥有86名口腔医生及6名正畸医生,而我国每10万人仅拥有22名口腔医生及0.5名正畸医生。

数据来源:观研天下整理

3、隐形正畸优势显著

而正畸矫治可分为传统正畸矫治和隐形正畸矫治。其中,传统正畸矫治方法主要包括金属唇侧固定托槽矫治器、舌侧固定托槽矫治器、陶瓷唇侧固定矫治器等,其中金属唇侧固定托槽矫治器适应症广泛,可用轻度、中度、重度错颌畸形;后两种适用于轻、中度畸形;隐形正畸主要用于轻、中度畸形,适应症正在不断扩宽。与传统正畸相比,隐形正畸能够在保证疗效的基础上,额外具备美观、便捷、舒适、卫生、对牙医友好的优点,具有显著优势。

主要正畸矫治方式的对比

|

技术发展 |

传统正畸矫治方法 |

隐形矫治器 |

||

|

金属唇侧固定托槽矫治器 |

舌侧固定托槽矫治器 |

陶瓷唇侧固定矫治器 |

无托槽隐形矫治器 |

|

|

介绍 |

用粘结剂将金属托槽粘附于牙冠表面,弓丝通过托槽对牙施以各种类型矫治力 |

将个性化托槽与弓丝放置于牙齿舌侧面,通过托槽与弓丝之间的相互作用力进行矫治 |

与金属固定矫治器原理相同,但由与牙齿颜色接近的陶瓷等材料制成 |

通过透明弹性材料施加矫治力于牙齿上,将牙齿推向特定方向 |

|

美观度 |

美观度较差 |

美观度高 |

美观度较高 |

美观度高 |

|

舒适度 |

牙套异物感较明显,会刺激口腔组织或摩擦牙龈和嘴唇 |

牙套会导致舌头受到一定程度的损伤 |

弓丝和牙套会摩擦口腔组织 |

非弓丝制造,不会造成不适感 |

|

卫生状况 |

不易清洁 |

不易清洁 |

不易清洁 |

可拆卸,清洁方便 |

|

治疗周期 |

治疗周期约1.5-2年 |

治疗周期约1.5-2年 |

治疗周期约1.5-2年 |

治疗周期约0.8-2年 |

|

复诊频率及时间 |

每4-6周一次复诊,每次约45分钟 |

每3-5周一次复诊,每次约60分钟 |

每4-6周一次复诊,每次约45分钟 |

每8-12周,每次约15分钟 |

|

市场价格 |

人民币0.5-3万元人民币 |

3.5-6万元人民币 |

2-3.5万元人民币 |

1.5-6万元 |

|

对正畸医生/全科牙医的专业要求 |

高要求:研究生水平的专业正畸培训 |

极高要求:学习放置和调整牙内牙套的额外培训 |

高要求:研究生水平的专业正畸培训 |

相对较低要求:隐形矫治的特定培训;隐形矫治解决方案提供商医学服务团队的额外支持 |

资料来源:观研天下整理

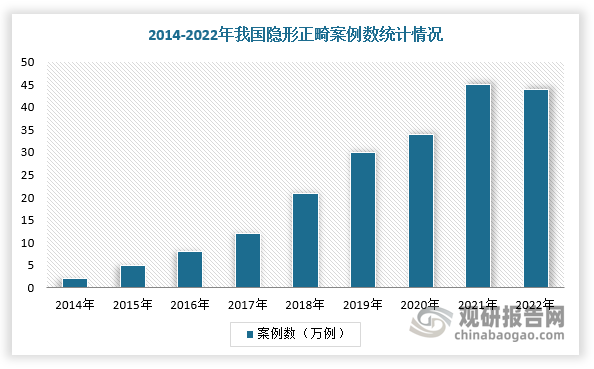

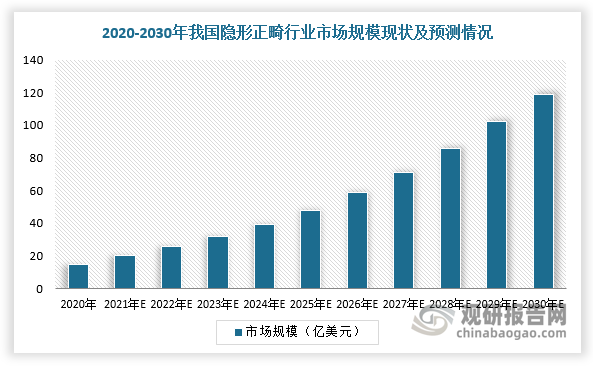

4、我国隐形正畸行业案例数持续增加,市场规模稳定增长

近年来,随着居民收入水平不断扩大、医师平均数量逐渐上升、群众口腔健康意识和审美需求提升,我国隐形正畸行业案例数持续增加,带动市场规模上升。根据数据显示,我国隐形正畸行业案例数从2014年的2万例快速增长到2022年的44万例;2022年行业市场规模约26亿美元,预计2030年市场规模有望达到119亿美元。

数据来源:观研天下整理

数据来源:观研天下整理(WYD)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。