一、光学镜头下游市场中手机占比最大,车载镜头需求有望不断释放

光学镜头是光电技术结合最紧密的部分,是制造各种光电产品、光学仪器的核心,行业与下游应用具有较强的联动性。光学镜头从最开始应用于望远镜、显微镜、胶片相机等传统光学器械领域,逐渐渗透到汽车智能驾驶、安防监控、智能家居等新的使用场景。

在经济不断发展,人民生活水平逐渐提高的大背景下,消费升级以及国产替代等消费趋势都刺激着新能源汽车、智能家居、全景/运动相机、安防监控等行业快速发展,为光学镜头产业的稳定增长提供保障。

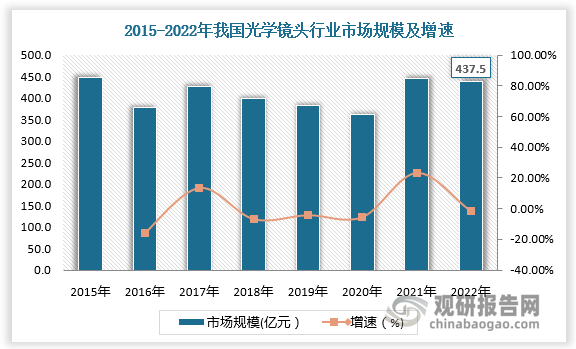

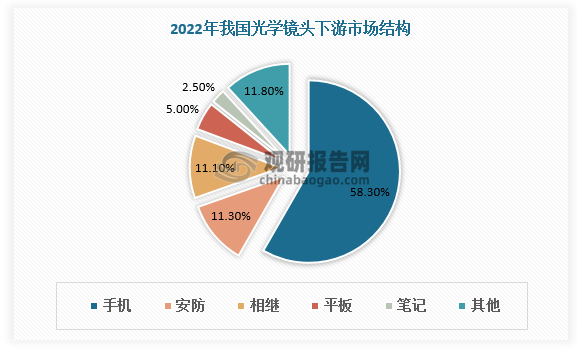

数据显示,2022年我国光学镜头行业市场规模为437.5亿元。其中,手机占比达58.3%,为光学镜头最大下游市场。尽管手机总体出货量下降,但在新出货5G手机摄像头渗透率较高以及多摄像头的推动下,手机摄像头出货量增长,因此手机领域对光学镜头需求量仍然较大。

安防为光学镜头第二大下游市场,占比11.3%。近年来,在经济快速发展的背景下,国内安防需求不断增长,叠加“平安城市”、“雪亮工程”等一系列安防工程不断落地,我国安防视频监控设备市场成长迅速,带动安防领域的光学镜头需求增加。

车载镜头需求有望不断释放。车载摄像头性价比较高,是汽车主动控制功能的信号入口。摄像头最初在汽车上的应用是行车记录仪和倒车影像,是汽车之眼,近年来随着汽车智能化程度的提高,车载摄像头开始与算法相结合,从而实现车道偏离预警(LDW)、汽车碰撞预警(FCW)等ADAS功能。目前车载镜头在光学镜头中占比相对较小,但随着自动驾驶及网联技术的升级,车载镜头需求或将不断释放。

数据来源:观研天下数据中心整理

资料来源:观研天下整理

二、光学镜头行业进入壁垒高,市场格局相对集中

技术、人才、资金、客户壁垒高,前期光学镜头产业主要集中在德国、日本和中国台湾地区,并涌现了徕卡、卡尔蔡司、佳能、尼康、富士等行业巨头。近年来,得益于巨大的下游市场需求、较低的制造成本以及技术的快速发展,日本、德国、中国台湾等国家/地区的光学产业加紧向中国大陆转移。

光学镜头行业壁垒

| 壁垒 | 简介 |

| 技术壁垒 | 光学镜头及摄像模组行业是由光学设计、精密制造以及现代信息技术结合而成的创新型行业,融合了几何光学、色度学、热力学、精密机械技术和电子技术等多学科专业技术,拥有较高的技术含量,具有较高的技术壁垒。各细分领域的终端产品对光学性能要求存在较大差异,使得光学镜头及摄像模组厂商需要在细分领域的核心技术和生产工艺方面长期积淀。同时,随着光学镜头及摄像模组在各式电子产品和设备中的渗透率不断提高,不同的使用场景和各细分领域要求光学镜头自身搭载的技术也需要不断迭代创新。光学镜头及摄像模组企业需要持续不断地对技术研发、产品创新设计、工艺创新、精密制造等方面持续投入,而新进入的企业难以在短时间内完成技术积累并形成相关产品的核心技术,因此光学镜头及摄像模组行业存在对新进入者的技术壁垒 |

| 人才壁垒 | 行业内的研发人员和生产管理人员需要掌握包括光学设计、精密制造、电子信息技术等多项理论知识,同时还需要具备创新思维和持续研发能力。因此,光学镜头及摄像模组企业的高级管理人员和研发技术人员需要经过长时间的培养。人才标准的复合型要求和人才培养时间成本较高都决定了光学镜头及摄像模组行业的人才壁垒。 |

| 资金壁垒 | 随着光学镜头及摄像模组在智能汽车领域和新兴消费电子领域的不断拓宽,对光学镜头汲摄像模组需求的不断变化和升级,光学镜头及摄像模组企业为保持自身产品争力,要投入大量资金用于搭建研发团队并进行新产 品设计研发,同时也需要不断更新产线,以适应新产品的生产要求。此外,如果新产品的销售不及预期,前期的研发及产线投入都将面临难以收回的风险。因此,持续的研发投入和较高的投资风险形成了光学镜头及摄像模组行业的资金壁垒。 |

| 客户资源壁垒 | 目前光学镜头及摄像模组行业的下游客户主要分布于智能汽车、智能手机、安防监控及新兴消费电子等产品领域。这些领域中的客户规模较大,供应商管理体系严格,对供应商的自身综合实力、产品质量、服务响应速度等方面有较高的要求。同时,行业龙头客户的产品开拓|领性强,也要求供应商的技术前沿探索能力能够与之匹配。新的光学镜头及摄像模组企业想获得客户的认可进入其供应链,往往需要花费较长的时间,客观上形成了光学镜头及摄像模组行业的客户资源壁垒。 |

资料来源:观研天下整理

全球光学镜头产业布局

| 国家/地区 | 布局情况 |

| 德国 | 德国的光学产业基础雄厚,光学镜头研究与制造具有悠久的历史与传统,造就了徕卡(Leica)和卡尔·蔡司(Carl Zeiss)等行业巨头,蔡司镜头和徕卡相机至今仍代表了世界光学设计、加工和相机制造技术的最高水准。 |

| 日本 | 日本光学产业自二十世纪五十年代以来后发展迅猛,依靠产品的性价比优势逐渐占据了市场主导,其主要生产企业有日本佳能(Canon)、日本尼康(Nikon )、日本富士(Fuji )、日本奥林巴斯(Olympus )、日本腾龙(Tarmon)等。随着中国等其他国家光学产业快速发展,日本逐渐退出劳动密集、附加值较低的低端光学产品加工制造业务,除少量高精密的光学元组件的设计、加工外,重点向光学材料开发、光学检测设备和检测技术研发、光学加工和镀膜设备制造等方面发展,成为主要的光学材料、精密检测及加工设备输出国之一。 |

| 中国台湾地区 | 伴随着发达国家光学产业结构调整过程,台湾地区凭借其地域和贸易优势,积极与国际企业合作,成为日本等发达国家逐步退出光学元组件加工制造领域后主要的技术和市场承接者,培育出了以大立光、亚洲光学、扬明光学、今国光学等为代表的光学企业集群。 |

| 中国大陆 | 得益于巨大的下游市场需求、较低的制造成本以及技术的快速发展,日本、德国、中国台湾等国家/地区的光学产业加紧向中国大陆转移。在积极承接产业转移的同时,国内企业不断加大研发投入,主动参与国际竞争,培育出了一批技术先进、定制开发能力强、产品质量控制能力优秀的光学镜头制造企业,行业发展明显提速,在理论研究、技术创新、生产制造等方面逐渐缩小与国际先进水平的差距。 |

资料来源:观研天下整理

三、政策加持下企业取得长足进步,国产化替代加速

根据观研报告网发布的《中国光学镜头行业发展趋势研究与未来投资分析报告(2024-2031年)》显示,在政策加持下,中国大陆企业取得了长足进步。如在高分辨率定焦、星光级定焦、大倍率变焦、超高清、光学防抖、安防监控一体机镜头等中高端光学镜头领域,以舜字光学、联合光电、宇瞳光学等为代表的国内企业经过持续研发积累,逐步打破了日本、德国技术垄断,迎来发展良机,国产化替代正在加速。

我国光学镜头行业相关政策

| 时间 | 政策 | 发布部门 | 主要内容 |

| 2023年 | 《关于加强5G+智慧旅游协同创新发展的通知》 | 工业和信息化部、文化和旅游部 | 探索5G高清视频监控、5G无人设备自动驾驶巡逻、5G北斗定位等业务在旅游景区、度假区、休闲街区的落地应用,推进建设立体安防体系,以信息化手段推动行业治理现代化,提升行业治理效能。 |

| 2019年 | 《超高清视频产业发展行动计划(2019-2022年)》 | 工信部、国家广电总局、中央广播电视总台 | 按照“4K先行、兼顾8K”的总体技术路线,大力推进超高清视频产业发展和相关领域的应用。突破核心关键器件,发展高精密光学镜头等关键配套器件。 |

| 2017年 | 《促进新一代人工智能产业发展三年行动计划(2018-2020年)》 | 工信部 | 重点培育和发展智能网联汽车、智能服务机器人、智能无人机、医疗影像辅助诊断系统、视频图像身份识别系统、智能语音交互系统、智能翻译系统、智能家居产品等智能化产品。 |

| 2017年 | 《新一代人工智能发展规划》 | 国务院 | 新一代人工智能在智能制造、智能医疗、智慧城市、智能农业、国防建设等领域得到广泛应用,人工智能核心产业规模超过4000亿元,带动相关产业规模超过5万亿元。 |

| 2016年 | 《中国安防行业“十三五”(2016-2020年)发展规划》 | 安防行业协会 | 促进视频监控、实体防护、防盗报警、防爆安检、出入口控制业务领域以及生物特征识别、防伪等技术领域企业的全面、均街发展;促进产业转型升级,创新生产方式、产业形态、商业模式,逐步提升报警运营、安全风险和效能评估、中介咨询、职业培训等安防服务业所占比重。 |

| 2016年 | 《“十三五”国家战略性新兴产业发展规划》 | 国务院. | 重点推进智能家居、智能汽车、智慧农业、智能安防、智慧健康、智能机器人、智能可穿戴设备等研发和产业化发展;构建军民融合的战略性新兴产业体系。促进军民科技创新体系相互兼容、协同发展,推进军民融合产业发展。 |

| 2016年 | 《“十三五”国家信息化规划》 | 国务院. | 推进智能硬件、新型传感器等创新发展。提升可穿戴设备、智能家居、智能车载等领域智能硬件技术水平;加快高精度、低功耗、高可靠性传感器的研发和应用。 |

| 2016年 | 《“互联网+”人工智能三年行动实施方案》 | 发改委、中华人民共和国科学技术部、工信部 | 支持人工智能领城的芯片、传感器、操作系统、存储系统、高端服务器、关键网络设备、网络安全技术设备、中间件等基础软硬件技术开发。 |

| 2016年 | 《关于经济建设和国防建设融合发展的意见》 | 国务院、中央军委 | 深化国防科技工业体制改革,进一步打破行业封闭,推进军工企业专业化重组,积极参与发展战略性新兴产业和高技术产业。 |

资料来源:观研天下整理

我国光学镜头行业代表企业

| 主要企业 | 简介 |

| 海康威视 | 以视频为核心的物联网解决方案提供商,为全球提供安防、可视化管理和大数据服务。海康威视是全球视频监控数字化、网络化、高清智能化的见证者、践行者和重要推动者。连续六年(2011-2016)蝉联iHS全球视频监控市场占有率第1位。 |

| 宇瞳光学 | 专业从事光学镜头等产品设计、研发、生产和销售,公司主要产品应用于安防监控设备、车载摄像头、机器视觉等高精密光学系统。 |

| 福光股份 | 公司集研发、生产、销售及服务于一体,专业从事光学镜头生产和销售的高新技术企业,国家“神舟系列航天飞船配套产品指定制造商,中国安防百强企业。研发生产出国内领先的大口径投射式空间观测镜头、变焦镜头、多光路集成镜头,申请了300多项发明专利和实用新型专利,引领光学行业的技术发展。 |

| 联合光电 | 专注于光学镜头和光电产品研发设计、销售和制造,产品广泛应用于安防监控、手机、数码相机、摄像机、车载摄像系统等领域。 |

| 大华股份 | 全球领先的以视频为核心的智慧物联解决方案提供商和运营服务商,营销和服务网络覆盖全球,在国内32个省市设立200多个办事处,在亚太、北美、欧洲、非洲等地建立54个境外分支机构,为客户提供快速、优质服务。产品覆盖全球180个国家和地区,广泛应用于公安、交管、消防、金融、零售、能源等关键领域。 |

| 力鼎光电 | 公司的产品涵盖变焦、定焦、超广角、超低照、无畸变、鱼眼等镜头,应用领域涵盖安防、机器视觉、生物识别、医疗、动漫影像、智能交通、视讯会议、智能家居以及运动相机等领域,为全球特别是欧美市场的细分行业企业提供光学解决方案,公司产品90%出口欧美。 |

| 欧菲光 | 公司主营产品为触摸屏、影像模组、指纹识别模组等,并积极布局智能汽车领域,分支网络分布于中国、美国、日本、德国、芬兰、荷兰、以色列等国家。十余年来,欧菲光在光学光电领域快速成长。 |

| 中光学 | 产品主要包括光学元组件、镜头、投影机、安防监控系统、光电防务产品等,被誉为全球投影系统用零部件的核心供应商、中国“新兴民族投影显示竞争力优势企业”和“要地监控综合解决方案优秀提供商”“光电防务类产品主力企业”。 |

| 联创电子 | 重点发展光学镜头及影像模组、触控显示器件等新型光学光电子产业,布局和培育集成电路模拟芯片产业,产品可广泛应用于智能终端、智能汽车、智慧家庭,已具备年产高清广角镜头及手机镜头1.0亿颗、触摸屏6000万片、显示模组8000万片、触摸显示一体化8000万片的生产能力。 |

资料来源:观研天下整理(zlj)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。