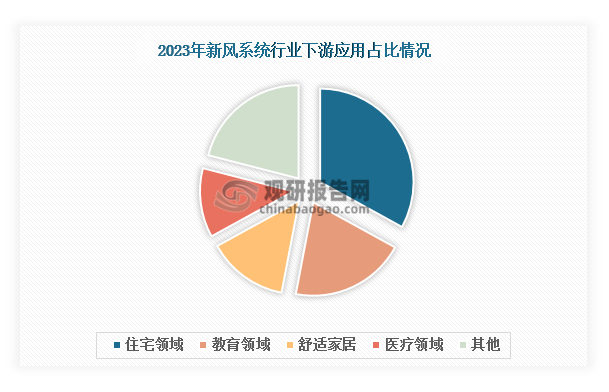

1.新风系统在住宅领域应用占比最大

根据观研报告网发布的《中国新风系统行业发展趋势分析与未来前景研究报告(2024-2031年)》显示,新风系统是由送风系统和排风系统组成的一套独立空气处理系统,不仅能改善室内空气质量,还可以实现室内外空气的交换,保持室内空气新鲜度。其应用广泛,可应用于民用住宅、市政基建、商业场所、工业厂房、医疗等领域。其中,住宅领域是我国新风系统市场第一大应用领域,2023年占比超过三成;其次是教育领域,占比20%左右。

数据来源:公开资料、观研天下整理

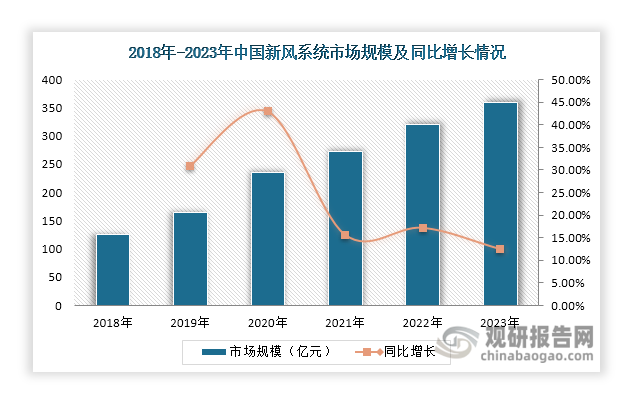

2.需求推动新风系统市场规模持续增长

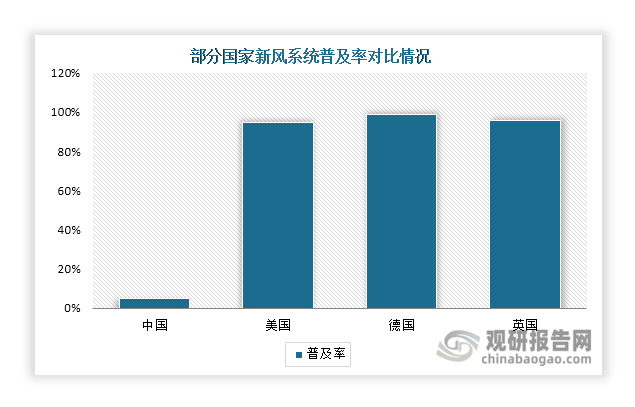

我国新风系统行业起步于20世纪90年代末左右,经过多年发展,其产业链不断完善、生产技术也不断提升。近年来,随着空气质量下降、人们健康意识的增强和生活水平的提高,人们越来越关注室内通风情况及空气质量对人体健康和生活品质带来的影响,这也使得新风系统市场需求持续增长,促使其市场规模持续扩容。数据显示,近年来我国新风系统市场规模始终保持10%以上增速,2023年增长至360亿元,同比增长12.5%。据悉,相较于欧美等发达国家高达95%的新风系统普及率,目前我国新风系统普及率还比较低,不足5%,市场远远没有达到饱和,预计未来还有较大的提升空间。

数据来源:观研天下整理

数据来源:观研天下整理

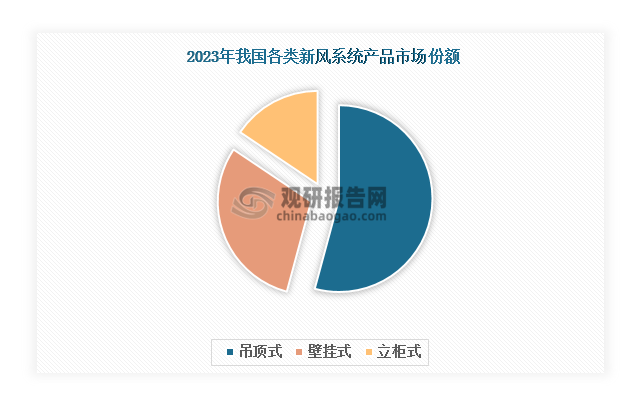

3.吊顶式新风系统是新风系统第一大细分市场

从细分市场来看,按照安装方式不同,我国新风系统产品主要分为吊顶式、壁挂式、立柜式等。其中,吊顶式新风系统在市场中最受欢迎,占据主导地位,2023年占比超过50%;其次是壁挂式新风系统,占比超过30%。

数据来源:观研天下整理

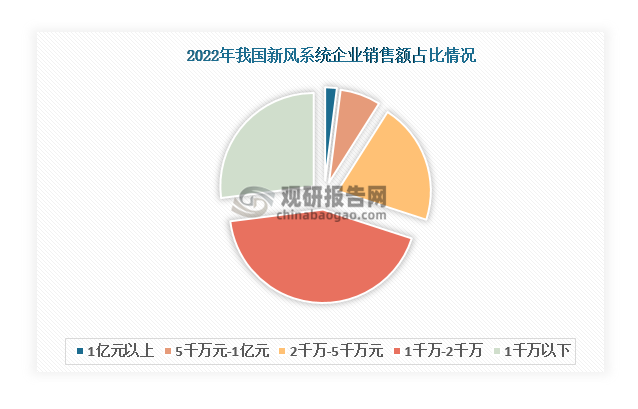

4.新风系统竞争格局呈现三个梯队

截至2022年底,我国共有600余家新风系统企业。按照企业性质不同,主要可以分为三个阵营。一是以松下、大金、霍尼韦尔、兰舍、爱迪士等为代表的外资企业;二是以美的、海信、海尔等为代表的本土家电企业;三是以远大、环都、绿岛风等为代表的本土专业新风系统企业。从销售额来看,仅2%的企业2022年新风系统产品销售额超过1亿元;销售额在1千万-2千万的企业数量最多,占比超过40%。

数据来源:观研天下整理

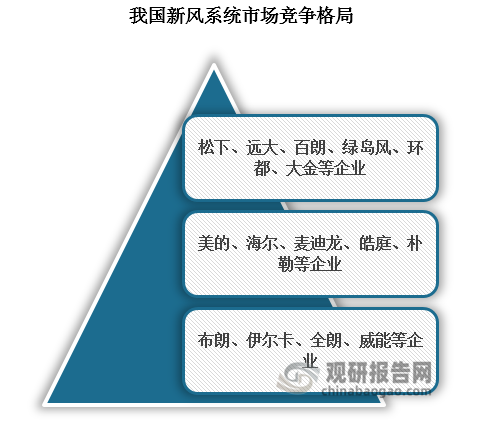

按照年销售额,我国新风系统市场竞争格局呈现三个梯队。位于第一梯队的企业包括松下、远大、百朗、绿岛风、环都、大金等公司,拥有较高的品牌知名度和生产水平,年销售额在1亿元以上;位于第二梯队的企业主要有美的、海尔、麦迪龙、皓庭、朴勒等公司,年销售额在5000万元-1亿元之间;位于第三梯队的企业包括布朗、伊尔卡、全朗等公司,这类企业数量最多,年销售额在5000万元以下。整体来看,我国新风系统行业集中度低,2022年CR5不足20%,中小型生产企业占据了大量市场空间。随着“马太效应”的逐渐显现,未来我国新风系统市场优胜劣汰和横向整合或将加快,其竞争将更加激烈,而行业集中度也有望得到进一步提升。

数据来源:公开资料、观研天下整理(WJ)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。