一、醋酸产业链图解

根据观研报告网发布的《中国醋酸行业现状深度研究与发展趋势预测报告(2024-2031年)》显示,醋酸也被称为乙酸,是一种有机化合物,属于有机一元酸。其产业链上游为甲醇、乙烯等原材料;中游为醋酸生产,目前可采用甲醇羰基化法、乙醛氧化法、烷烃液氧化法等方法生产醋酸;下游为应用环节,醋酸使用范围广泛,可以用于制备对苯二甲酸(PTA)、醋酸乙烯、醋酸钠、醋酸酯等产品,产品种类较多,应用终端涉及食品、纺织、医药、农药等行业。

资料来源:观研天下整理

二、醋酸产业链上游情况

1.甲醇

甲醇是一种重要的化工原料,也是醋酸产业链上游主要原材料。目前,我国是世界上最大的甲醇生产国与消费国,产能约占全球的50%以上。近年来,随着甲醇新增产能释放及市场需求增长,我国甲醇产量稳步提升,由2017年的4529万吨增长至2022年的8306.58万吨。

数据来源:观研天下整理

2.乙烯

乙烯是世界上产量最大的化学产品之一,其工业是石油化工产业的核心,且世界上已将乙烯产量作为衡量一个国家石油化工发展水平的重要标志之一。截止2022年底,我国乙烯产能达到了4675万吨,产能首次超过美国,位居全球之首。近年来,随着我国乙烯生产能力提高,其产量也在持续增长,由2017年的1821.84万吨增长至2023年的3189.9万吨。

数据来源:观研天下整理

目前,我国醋酸产业链上游原材料供应充足,甲醇、乙烯产量持续增长,这为醋酸行业发展提供了重要保障。此外,从企业来看,我国醋酸产业链上游相关企业包括远兴能源、兴化股份、东华科技、中国石化、中国石油等公司。

我国醋酸行业上游市场相关企业竞争优势情况

|

|

企业名称 |

竞争优势 |

|

甲醇 |

远兴能源 |

规模优势:截止2021年年底,公司拥有全资、控股企业28家,总资产262亿元,员工6000多人。 |

|

技术优势:公司技术力量雄厚,拥有国家级企业技术中心,取得了50多项科研成果,其中17项获国家或自治区科技进步奖。企业主导产品的核心技术拥有自主知识产权,国家知识产权局批准发明专利11项,实用新型专利3项。 |

||

|

兴化股份 |

产能优势:公司主要产品为以煤为原料制成的合成氨、甲醇、甲胺及DMF,具备年产30万吨合成氨、30万吨甲醇、10万吨甲胺/DMF的基本产能。 |

|

|

产业优势:公司完善了“一头多尾”的产业格局,即以煤制合成气为源头,可兼顾生产液氨、甲醇、甲胺、DMF、醋酸甲酯、乙醇等多种产品。 |

||

|

东华科技 |

创新优势:企业荣获“国家技术创新示范企业”“国家知识产权优势企业”“国家高新技术企业”称号,依靠自身“国家级企业技术中心”“国家级博士后科研工作站”等创新平台建设,着力攻克关键核心技术,形成自主创新体系。 |

|

|

技术优势:公司荣获国家科技进步奖、国家优质工程奖等省部级以上荣誉300余项,持有专利和专有技术150余项。 |

||

|

乙烯 |

中国石化 |

规模优势:公司是特大型石油石化企业集团,注册资本3265亿元人民币,是中国最大的成品油和石化产品供应商、第二大油气生产商,是世界第一大炼油公司、第二大化工公司。 |

|

产能优势:公司乙烯生产能力排名中国第一位,构建了比较完善的化工产品营销网络。 |

||

|

中国石油 |

研发优势:截至2022年底,公司共有95家科研院所,建设重点实验室37个、试验基地19个和技术研发中心23个,形成了完善的科研平台体系。拥有科研人员近3万名。 |

|

|

产能优势:截至2022年底,公司下属7家子公司拥有15套乙烯生产装置,乙烯产能国内排行第二。 |

||

|

万华化学 |

生产优势:公司拥有烟台、蓬莱、宁波、四川、福建、珠海、宁夏、匈牙利、捷克十大生产基地及工厂,形成了强大的生产运营网络。 |

|

|

研发优势:公司累计申请国内外发明专利6200余件,获得国家科技进步一等奖等国家科技奖励7次,2023年研发投入40.8亿元,累计五年科研投入达到144.1亿元。 |

资料来源:公开资料、观研天下整理

三、醋酸产业链中游情况

1.醋酸产能产量

醋酸是一种重要的化工原料,市场需求量大。近年来,我国醋酸产能和产量保持稳步增长的态势。数据显示,2022年其产能和产量分别达到1043万吨和940.5万吨,同比分别增长4.61%和9.12%。从地区分布来看,我国醋酸产能主要分布在江苏省、山东省、广西壮族自治区和河南省,2022年合计占比超过60%。

数据来源:观研天下整理

数据来源:观研天下整理

2.醋酸市场竞争情况

当前,我国醋酸市场集中度相对较高,2022年CR5超过60%,CR9达到80%,市场竞争格局主要由华谊集团、江苏索普、兖矿鲁南化工、华鲁恒升等本土企业主导。其中,华谊集团是我国醋酸市场领军企业,其市场份额常年排名第一。虽然2019年-2021年,其市场份额有些许下滑,但2022年提升至22%;其次是江苏索普,市场份额接近15%;市场份额排名的第三的企业为塞拉尼斯,也是2022年TOP5企业中唯一一家外资企业,市场份额达到11%。

数据来源:观研天下整理

数据来源:观研天下整理

我国醋酸行业中游市场相关企业竞争优势情况

|

企业名称 |

竞争优势 |

|

华谊集团 |

规模优势:公司主要产品如甲醇、醋酸、全钢胎、丙烯酸及酯等具有一定的规模优势,其中甲醇是华东地区最大的生产商之一,醋酸、全钢胎、丙烯酸及酯产品位列国内行业前三。 |

|

技术优势:公司技术研究院建有“工业催化、化工新材料、精细化工、过程开发与装备、分析检测”等5个技术研究平台,现拥有1个国家级重点实验室、1个市级重点实验室、4个国家级企业技术中心、9个市级企业技术中心、20个国家认可检测实验室/鉴定机构、25家高新技术企业,并设有院士工作站和博士后工作站。 |

|

|

江苏索普 |

产能优势:公司产品年产能包括53.9万吨甲醇、120万吨醋酸、45万吨醋酸乙酯、30万吨硫酸、4万吨ADC发泡剂,醋酸、ADC发泡剂等产品生产规模与质量在国内名列前茅,并享有良好的市场声誉,具有较强的市场竞争力。 |

|

技术优势:公司共拥有授权专利69件,其中围绕醋酸及其衍生品相关专利45件,ADC发泡剂相关专利16件。 |

|

|

兖矿鲁南化工 |

产品优势:公司拥有醋酸、醋酸酯、丁醇、聚甲醛等十余类产品,总产能达310万吨,其中醋酸、甲醇、醋酸乙酯和聚甲醛产品均为山东省名牌产品,尿素为国家免检产品、中国名牌产品。 |

|

技术优势:主持参与3项国家标准的制修订工作,获得授权专利102件;2项技术被列为国家“863”攻关课题,多喷嘴对置式新型气化技术属世界首创,荣获国家科技进步二等奖。 |

|

|

华鲁恒升 |

技术优势:拥有140多项国家专利和一批核心技术,20多项成果获得全国、行业和山东省科技进步奖,先后通过ISO9001质量体系、ISO14001环境体系、OHSAS18001职业健康与安全管理体系、ISO5001能源管理体系认证。 |

|

品牌优势:公司在醋酸市场建立了良好的声誉,产品在市场上拥有广泛的认可度,通过不断提高生产工艺和研发新产品,不断满足市场需求。 |

资料来源:公开资料、观研天下整理

四、醋酸产业链下游情况

目前,对苯二甲酸(PTA)为我国醋酸下游第一大需求领域,2022年占比达到24%;其次是醋酸乙烯和醋酸乙酯,合计占比超过35%。

数据来源:观研天下整理

1.对苯二甲酸

对苯二甲酸是产量最大的二元羧酸,也是生产聚酯,尤其是聚对苯二甲酸乙二酯(PET)的原料,终端应用领域涉及医药、涂料、塑料、纤维和食品等行业。近年来,我国对苯二甲酸产量持续增长,由2017年的3273万吨增长至2022年的5312.93万吨。未来,随着聚酯行业不断发展,我国对二甲酸市场需求也将持续释放,进而带动醋酸行业发展。

数据来源:观研天下整理

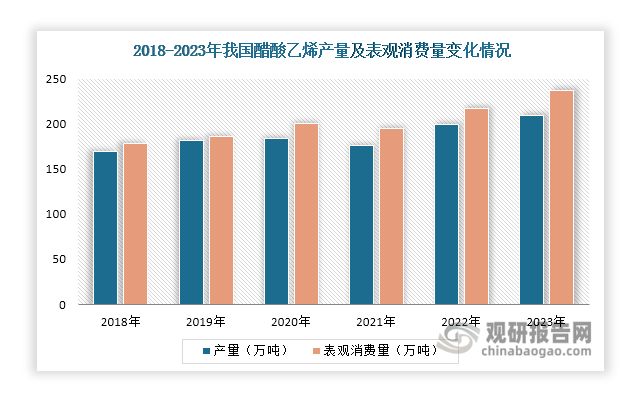

2.醋酸乙烯

醋酸乙烯可以用于制备聚乙烯醇、聚醋酸乙烯、乙烯-醋酸乙烯共聚物(EVA)、醋酸乙烯-共聚乳液(VAE 乳液)等,在涂料、塑料、橡胶、纺织、印染、建筑、光伏及汽车等行业有着广阔的应用前景。数据显示,近年来我国醋酸乙烯产量和表观消费量持续增长,分别达到209.49万吨和237.2万吨,同比分别增长5.33%和9.18%。未来,在光伏、汽车、涂料等行业持续推动下,醋酸乙烯仍具有较大的增长空间,也将持续推动醋酸行业的发展。

数据来源:观研天下整理

3.醋酸乙酯

醋酸乙酯是一种重要的有机化工原料和工业溶剂,广泛应用在医药、涂料、油墨包装、胶粘剂、纺织以及日用香精等领域。随着醋酸乙酯供给端走向过剩,近年来我国醋酸乙酯产能增长速度逐渐放缓。数据显示,截至2021年底,我国醋酸乙酯产能接近400万吨,同比微升1.02%。醋酸乙酯是醋酸下游第三大应用领域,未来,在醋酸乙酯市场稳步增长下,将为我国醋酸行业发展带来更多增长空间。

数据来源:观研天下整理

目前,我国醋酸产业链下游相关企业包括宝色股份、恒力石化、桐昆股份、联泓新材、川维化工等公司。

我国醋酸行业下游市场相关企业竞争优势情况

|

|

企业名称 |

竞争优势 |

|

对苯二甲酸 |

宝色股份 |

研发优势:公司建立了省级企业技术中心、江苏省有色金属压力容器及管道工程技术研究中心、江苏省企业院士工作站、南京市有色金属压力容器工程技术研究中心等科技创新平台,先后承担了国家重点新产品开发计划、省级重点技术创新计划、南京市科技发展计划等多个科技计划项目。 |

|

地域优势:公司地处南京江宁滨江经济开发区,毗邻长江,地理位置优越,距长江重件码头仅7公里,便捷的运输条件,使产品有效辐射长江流域、沿海经济发达地区及国际市场。 |

||

|

恒力石化 |

产业链优势:公司构筑形成了“原油-芳烃、烯烃-PTA、乙二醇-聚酯新材料”的完整产业链,实现了集团石化业务板块的全产业链一体协同化运作。 |

|

|

产能优势:公司在大连长兴岛建成的PTA生产基地年产能达到1160万吨,是目前全球产能最大的PTA生产基地之一,在国内市场具备较强的行业竞争力。 |

||

|

桐昆股份 |

规模优势:公司是一家投资石油炼化,以PTA、聚酯和涤纶长丝制造为主业,兼跨铝加工、包装新材料、装备制造、房地产、物流、金融、商贸、新能源等领域的大型民营企业,总资产超千亿元,员工近4万人。 |

|

|

生产优势:公司现已具备1000万吨原油加工权益量、1020万吨PTA、1300万吨聚合、1350万吨涤纶长丝年生产加工能力。目前在国际市场占有率约18%,国内市场占有率约28%。 |

||

|

醋酸乙烯 |

联泓新材 |

研发优势:截至2023年12月底,公司已获得授权专利250项,主持、参与制修订国家和行业标准13项,先后承担国家科技部863计划和山东省重大科技创新工程等项目。 |

|

生产优势:公司醋酸乙烯(VA)装置采用国内成熟的先进技术,以自产乙烯为原料,VA产品主要供给公司EVA装置生产使用,实现了现有EVA装置的VA原料完全自供。 |

||

|

川维化工 |

产能优势:公司主要产品产能为甲醇(MeOH)87万吨/年、乙酸乙烯酯(VAc)50万吨/年、聚乙烯醇(PVA)16万吨/年、乙酸乙烯酯—乙烯共聚乳液(VAE)12万吨/年、醋酸(合资)40万吨/年、醋酸酯(合资)8万吨/年。 |

|

|

技术优势:公司拥有天然气部分氧化裂解制乙炔成套工艺技术自主知识产权,基础化工产品主要技术指标国内领先。 |

||

|

内蒙古双欣 |

产业链优势:公司建立了以聚乙烯醇为核心的“石灰石—电石—醋酸乙烯—聚乙烯醇—聚乙烯醇特种纤维等下游产品”循环经济产业链。 |

|

|

产品优势:公司产品在国内销往29个省(自治区、直辖市),部分产品出口欧洲、南美洲、东南亚等地的40余个国家和地区。 |

||

|

醋酸乙酯 |

谦信化工 |

产品优势:公司产品销售覆盖全国各地,并远销日本、韩国、欧洲及澳洲等国家和地区,赢得了国内外各个行业的好评和认可。 |

|

客户优势:公司已成为华润集团、嘉宝莉涂料、大宝化工、阿克苏·诺贝尔涂料、立邦涂料、卜内门涂料、加铝宝柏包装、联邦制药、国民胶粘等国内外著名企业的重要供应商。 |

||

|

金沂蒙集团 |

产品优势:公司醋酸乙酯产品质量高达99.99%,高于工业用乙酸乙酯国家标准优等品指标(99.7%),占据日本进口市场份额的55%,在日本成功注册“金沂蒙醋酸乙酯”商标。 |

|

|

研发优势:公司先后承担了科技部863计划,科技支撑计划等国家级计划项目10多项,荣获国家科技进步二等奖1项,省市级科技进步奖20项,同时累计授权专利145项,其中授权发明专利39项,实用新型专利89项,外观设计专利17项。 |

||

|

百川高科 |

客户优势:公司客户众多,是多家世界500强化工及涂料企业长期稳定的合作伙伴,包括立邦、大宝漆、科思创、威士伯等企业。 |

|

|

研发优势:公司拥有各项专利290项,业务主要涉及精细化工、新材料和新能源三大板块。 |

资料来源:公开资料、观研天下整理(WJ)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。