一、掩模版应用广泛,其中IC领域需求占比最高

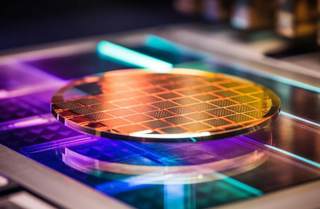

掩模版,又称光掩模版、光罩等,是微电子制造过程中的图形转移母版,是承载图形设计和工艺技术等知识产权信息的载体,是平板显示、半导体、触控、电路板等行业生产制造过程中重要的关键材料。其中掩模版在IC领域需求占比最高,达60%。

数据来源:观研天下数据中心整理

二、受需求提升叠加晶圆产能转移带动,中国成为全球主要半导体掩模版市场

全球半导体材料市场规模近年来稳步增长,受需求提升叠加晶圆产能转移带动,我国半导体材料市场规模加速提升。根据数据,全球半导体材料市场规模呈现稳步增长态势,从2017年469亿美元增长至2022年的727亿美元,年复合增长率为9.16%,预计2023年规模为794亿美元;中国大陆半导体材料市场规模快速增长,从2019年的87亿美元增长至2022年的129.7亿美元,年复合增长率为14.24%,预计2023年规模为148.2亿美元,增速远超全球半导体材料市场。

数据来源:观研天下数据中心整理

数据来源:观研天下数据中心整理

作为半导体材料的重要组成部分,掩模版占半导体材料市场规模的比例约为12%,仅次于硅片和电子特气。由此推算,2023年全球半导体掩模版市场规模为95.28亿美元,2023年中国半导体掩模版市场规模约为17.78亿美元,占全球半导体掩模版市场规模的18.66%。

数据来源:观研天下数据中心整理

数据来源:观研天下数据中心整理

三、独立第三方掩模版市场高度集中,国内企业整体处于加速追赶阶段

半导体掩模版生产厂商可以分为晶圆厂自建配套工厂和独立第三方掩模厂商两大类。先进制程晶圆制造涉及机密、且制造难度较大,所用的掩模版大部分为晶圆厂自建配套工厂,如英特尔、三星、台积电、中芯国际等公司的掩模版均主要由自制掩模版部门提供。对于28nm以上等较为成熟的制程所用的掩模版,芯片制造厂商出于成本考虑,在满足技术要求下,更倾向于向独立第三方掩模版厂商进行采购。根据数据,全球晶圆制造代工收入中28nm以上制程的收入占比约为55.38%。

数据来源:观研天下数据中心整理

在全球半导体掩模版市场,晶圆厂自行配套的掩模版工厂规模占比65%,独立第三方掩模厂商规模占比35%。独立第三方掩模版市场主要被美国Photronics、日本Toppan和日本DNP三家公司所控制,三者共占八成以上的市场规模,市场集中度较高。

数据来源:观研天下数据中心整理

全球独立第三方半导体掩膜版厂商简介

| 企业名称 | 简介 | 营收情况 |

| Photronics | 福尼克斯(Photronics)成立于1969年,是世界上领先的掩膜版制造商之一,也是北美第一大掩膜版制造厂商。公司于1987年在纳斯达克上市,在北美、英国、德国、日本、中国台湾、韩国和新加坡都设有制造和销售中心。福尼克斯目前在全球范围内拥有十一家工厂,产品均为石英掩膜版,主要用于半导体芯片和显示面板行业。福尼克斯作为独立第三方掩膜版厂商,是目前少数几家目前可以提供先进工艺所需掩膜版的厂商之一,其二元OPC掩膜版已经可以支持到14nm到28nm的工艺节点,而PSM相移技术的加入,进一步提高了图形曝光分辨率,使其得以突破14nm,可以提供5nm及之后节点的EUV(ExtremeUltra-Violet,极紫外光刻)掩膜版。 | 2022年福尼克斯实现营业收入8.25亿美元,同比增加24%;IC板块收入5.93亿美元,同比增加29%,其中28nm及以下先进制程产品(高端产品)占比相对较低,仍以28nm以上制程产品为主。 |

| Toppan | Toppan(凸版印刷株式会社)成立于1908年,2022年4月,Toppan与日本私募股权公司IntegralCorporation成立Toppanphotomask,独立其半导体掩膜版业务,并强化半导体掩膜版和FC-BGA基板的研发和销售。在技术方面,Toppan同样着力于开发EUV光刻掩膜版,目前已具有量产能力。Toppan在全球拥有8个生产基地,是世界上唯一一家在北美、欧洲、亚洲均设有生产基地的供应商。Toppan上海工厂以生产66/55nm制程掩膜版为主,2019年起开始生产28/14nm的先进制程掩膜版。Toppan的竞争优势在于生产和销售网络遍布全球,以应对地缘政治风险,客户源较稳定。 | 2022财年,Toppan电子事业部(包含半导体业务和显示元器件业务)共实现营业收入2553亿日元,同比增长20.6%,半导体业务实现营收1591亿日元,占比超60%。 |

| DNP | DNP(大日本印刷株式会社)成立于1876年,涉及以印刷技术为核心的多个业务领域,是世界上首次采用多电子光束绘制设备制造掩膜版的企业,掩膜版产品不仅可用于当下最先进的EUV光刻,还可用于5nm高端制程。此外DNP还通过与IMEC(比利时微电子研究中心)合作,推进3nm及以下的更高制程产品的工艺研发。2022年11月,DNP宣布拟投资200亿日元,在位于日本福冈县北九州市的黑崎工厂新设产线,用于生产OLED精细金属掩膜版。新产线计划在2024年上半年投产。扩产后,DNP将凭借在智能手机应用掩膜版市占率第一的优势向平板、笔记本电脑方向扩大业务量。 | 2022财年DNP电子业务板块实现营收2036亿日元,毛利率为22%。在电子业务中,引线框架和半导体封装组件销售额均有所下滑,只有掩膜版业务增长强劲,带动了电子板块销售额实现同比增长。 |

资料来源:观研天下整理

数据来源:观研天下数据中心整理

根据观研报告网发布的《中国半导体掩膜版行业现状深度研究与发展趋势分析报告(2024-2031年)》显示,国内半导体掩模版主要生产商包括中芯国际光罩厂、迪思微、中微掩模、龙图光罩、清溢光电、路维光电、中国台湾光罩等;其中,中芯国际光罩厂为晶圆厂自建工厂,产品供内部使用;清溢光电、路维光电产品以中大尺寸平板显示掩模版为主。

国内掩膜版企业整体处于加速追赶阶段,相对而言仍有较大发展空间。当前国内掩膜版企业基本均处于350-130nm制程范围内,其中龙图光罩2022年掩膜版工艺节点提升至130nm,路维光电已实现250nm半导体掩膜版量产,并掌握了180/150nm节点的核心制造技术。

国内掩膜版企业简介

| 企业名称 | 简介 |

| 龙图光罩 | 龙图光罩2022年掩膜版工艺节点提升至130nm。公司拟通过募投项目“高端半导体芯片掩模版制造基地项目”开展更高制程节点(130-65nm)半导体掩膜版的开发及产业化,实现产品结构的升级。 |

| 路维光电 | 公司是国内唯一一家G2.5-G11全世代产线的本土掩膜版生产企业,产品可全面配套不同世代面板产线(G2.5-G11)。路维光电已实现250nm半导体掩膜版量产,并掌握了180/150nm节点的核心制造技术。 |

| 中芯国际光罩厂 | 中芯国际光罩厂提供其代工客户和其它芯片加工厂及机构光掩模制造服务。配备了先进的设备工具,中芯光罩厂运用光学趋近效应修正技术(OPC),为客户提供二元铬版光掩模以及相位移动光掩模。5"×5"和6"×6"的光掩模均可用于G-line,I-line,深紫外线DUV及ArF步进曝光机和扫描曝光机。 |

| 中微掩模 | 从事0.13μm及以上水平的高端集成电路掩模生产和技术开发,江苏省科技厅认定的高新技术企业,无锡市深亚微米掩模工程技术研究中心。 |

| 中国台湾光罩 | 中国台湾光罩主要产能集中于65nm以上制程,预计2023年Q4实现40nm制程量产,2025年实现28nm量产。 |

资料来源:观研天下整理(zlj)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。