一、贵金属催化剂重要性凸显,铂、铑等是常用的贵金属

根据观研报告网发布的《中国贵金属催化剂行业发展趋势分析与投资前景预测报告(2024-2031年)》显示,贵金属催化剂是指能改变化学反应速度而本身又不参与反应最终产物的贵金属材料。贵金属颗粒表面易吸附反应物,且强度适中,利于形成中间“活性化合物”,具有较高的催化活性,成为重要的催化剂材料。

贵金属催化剂相比非贵金属材料催化剂,具有不可替代的催化活性、良好的选择性、使用安全性、耐高温、抗氧化、耐腐蚀等优良特性,且废旧催化剂中所含贵金属可循环回收加工,是目前有机合成领域最重要的一类催化材料。按催化反应类别,贵金属催化剂可分为多相催化剂和均相催化剂两大类。

资料来源:公开资料整理,观研天下整理

贵金属催化剂是化工新材料领域的重要组成部分,扮演着加速化学反应速度、提高效率的关键角色。据统计数据显示,全球至少有4.2万种原料和化学中间体是依赖催化剂直接或间接合成的,其重要性不言而喻。

几乎所有的贵金属都可用作催化剂,但常用的是铂、钯、铑、银、钌等,其中尤以铂、铑应用最广。但值得注意的是,贵金属在全球属于稀缺资源且分布不均衡。有相关资料显示,截至 2023 年 1月,全球铂族贵金属(钯、铂、铑、钌、铱)储量约 7.0万吨。其中南非、俄罗斯、津巴布韦、美国和加拿大是主要分布地区。

我国贵金属资源更是严重的匮乏。根据中华人民共和国自然资源部发布的《中国矿产资源报告 2022》,2021年我国铂族贵金属储量 87.69吨,国内市场需求主要依赖于进口。鉴于我国贵金属资源缺乏之情况,钯主要依赖于向南非、俄罗斯等国进口。世界铂金投资协会 2021年四季度《铂金季刊》分析指出,2020年中国的铂族金属净进口总量超过其需求量,这部分超额需求主要来源为铂族金属价格上涨导致的投机需求。

二、我国起步晚但发展快速,市场规模呈现快速增长态势

贵金属催化剂的工业应用最早可以追溯到 19 世纪 70 年代,当时国以铂为催化剂制造生产硫酸。自20 世纪以来,贵金属催化剂逐步拓展到硝酸生产、环氧乙烷生产、乙醛生产、醋酸生产、汽车尾气净化、医药中间体生产等领域,市场规模不断扩大,新的品种、新的制备方法、新的应用领域不断出现,催化剂的革新成为化学工业进步与发展的推动力,推动医药、液晶材料、农药、石油化工等领域的迅速发展。2019-2023年全球贵金属催化剂市场规模从838亿元增长到978亿元,年均复合增长率达3.96%。预计2025年全球贵金属催化剂市场规模将达到1179亿元。

数据来源:公开数据整理,观研天下整理

虽然与国外相比,我国国内贵金属催化剂行业发展较晚,国内生产企技术实力、生产规模与国外化工巨头存在一定的差距。但近年随着下游精细化工、基础化工、新能源、环保等领域的需求增加和生产技术的进步,我国贵金属催化剂行业近些年快速发展,企业整体实力不断增强,产品产能及产量也得到显著提升,部分产品可对标国外同类产品,从而推动市场规模不断增长。2019-2023年我国贵金属催化剂市场规模从99亿元增长到154亿元,年均复合增长率达11.77%。预计2025年我国贵金属催化剂市场规模将达到221亿元。

数据来源:公开数据整理,观研天下整理

三、行业应用广泛发展前景广阔,目前医药是最大应用领域

贵金属催化剂应用广泛,拥有广阔的潜在发展空间。贵金属催化剂不仅可以在化工产业中大显身手,还能在医药、环保、新能源等领域大显身手。比如在医药领域,贵金属催化剂在生产抗生素、抗病毒药物等方面发挥着重要作用;在环保领域,贵金属催化剂被广泛运用于汽车尾气净化和有机物燃烧等领域;在新能源领域,贵金属催化剂是新型燃料电池开发的核心材料之一。可以说贵金属催化剂在各行各业都发挥着不可替代的重要作用,未来发展空间也十分广阔。

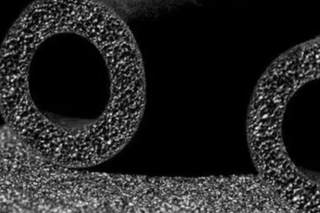

例如汽车尾气领域,内燃机减排是长期趋势,国六强制性标准推动汽车尾气催化剂发展,从而带动贵金属催化剂需求。当前汽车尾气催化剂常采用的活性组分为贵金属钯、铂、铑三元催化,用以催化氧化还原反应,将尾气中的一氧化碳、碳氢化合物、氮氧化物转化为无害的二氧化碳、水和氮气,减少环境污染。

近年随着城市机动车保有量的增加,汽车尾气成为城市的主要空气污染源,内燃机减排是长期趋势。中国在过去 20 年内快速追赶欧洲机动车排放标准,2000 年推行“国一”标准,且根据生态环境部 规定,国 6a 和国 6b 标准将分别于 2020 年 7 月和 2023 年 7 月全面实施。与国 5 标准相 比,国 6a 标准要求 CO(一氧化碳)排放量限值下降 30%,且新增了 PN(碳颗粒数量) 和 N2O(一氧化二氮)两大排放限制要求,而国 6b 标准较国 6a 更为严苛。只有满足标准 的汽车才能出厂进行销售,因此排放标准的升级将对尾气净化系统提出更高的要求,从而推动上游相关催化材料的需求。

目前贵金属催化剂广泛应用于石油化工、煤化工、医药、农药、食品、染料、颜料、新材料、环保、新能源和电子等多个领域。其中目前医药是贵金属催化剂最主要的应用领域,占比 55%左右。

数据来源:公开数据整理,观研天下整理

我国是全球医药生产大国,医药产业整体发展形势向好。医药制造业作为国民经济的重要组成部分,其稳定增长对于保障人民健康、促进社会经济发展具有重要意义。“十二五”以来,由于经济发展和医疗体制改革促使需求不断释放,我国医药工业总产值保持高速增长,到目前我国已经成为全球最大的新兴医药市场。

在医药领域,贵金属催化剂在现代药品的生产合成应用广泛,消炎类药物(美罗培南、亚胺培南、莫西沙星等)、抗病毒类药物(奥司他韦、法匹拉韦、达芦那韦、泛昔洛韦)、心脑血管药物(依那普利等)、抗癌抗肿瘤药物(阿伐替尼、克里唑替尼等)、性激素药物(诺美孕酮、左炔诺孕酮等)、糖尿病药物(恩格列净、达格列净等)以及抗真菌药物、解热镇痛药物、呼吸系统药物、泌尿系统药物、皮肤类药物、止疼类药物、止血类药物、止吐类药物等药物合成过程中均需要大量使用贵金属催化剂。

此外,在新药研发过程中,贵金属催化剂在医药分子合成催化中具备明显优势,亦是目前新药研发过程中主要的催化材料。

鉴于贵金属催化剂在药物合成及新药研发的广泛应用,伴随医药行业整体规模的扩张,各类药品合成及新药研发对贵金属催化剂需求将进一步增加,将促进贵金属催化剂领域的进一步发展。

进入2023年,受集采降价影响、医保控费力度加大、新药研发力度加大、疫情相关用品需求下降、行业内部调整等因素影响,我国医药制造企业复苏进程减缓,营业收入和利润总额均同比下降。数据显示,2023年国内医药制造业实现营业收入25205.7亿元,同比减少13.4%,实现利润总额3473亿元,同比减少19%。

数据来源:观研天下整理

虽然从上述图表来看,近两年我国年医药行业整体经营业绩出现下滑。但医药制造行业与生命健康息息相关,其下游需求主要与人口数量、老龄化程度及疾病演变等因素相关。近年来,全国居民人均可支配收入已由2018年的28228元增长至2023年的39218元,消费升级加速;与此同时,截至2023年底,中国65周岁以上人口已达21676万人,较2022年底增加了698万,人口老龄化趋势明显。整体看,我国医药消费的基本盘仍然稳健。因此随着医药市场的发展将促进贵金属催化剂需求的增长。

四、化工新材料快速发展将为贵金属催化剂带来新市场

贵金属催化剂是化工新材料发展的基础,国产化工新材料发展将助推贵金属催化剂的需求增长。化工新材料通常指工程塑料、特种工程塑料、 高性能纤维、功能性膜材料,也将聚氨酯材料、氟硅材料、高端聚烯烃、电子化学品包括在内,因质量更轻、性能更优异、功能性更强、技术含量更高,化工新材料一直是一个国家化工技术水平的重要体现。

我国作为制造业大国,对化工新材料的市场需求巨大,而贵金属催化剂是化工新材料发展的基础,化工新材料(如氟材料、硅材料、高端纤维、液晶和 OLED、生 物降解材料、膜材料等)的快速发展将为贵金属催化剂带来新的市场。以 OLED 为例:近年随着移动互联网、物联网、云计算、大数据等新一代信息通信技术的迅猛发展,作为应用平台及终端的智能手机、平板电脑、可穿戴电子设备等消费类电子产品和智能家居产品的市场需求持续增长,智能终端出货量不断攀升,带动 OLED面板需求快速增长。数据显示,2022年我国OLED市场规模约为393亿美元,同比增长6.2%。估计2023年我国OLED市场规模将达426亿美元。

数据来源:公开数据整理,观研天下整理

当前我国化工新材料国产自给率还存在较大提升空间。据中国石油和化学工业联 合会统计,2021 年我国化工新材料消费量/产量分别为 3833/2965 万吨,其中,特种工程 材料、高端聚烯烃材料、高性能合成橡胶、功能性膜材料、电子化学品自给率分别为 62%、 58%、89%、67%、75%,部分重点材料对外依存度较高,仍存在较大提升空间。而化工新材料产业的创新与高质量发展是制造强国的关键所在。根据2021 年中国石油和化学工业联合会发布的《石油和化 学工业“十四五”发展指南》特别强调要加快化工新材料的发展,提出“十四五”末化工 新材料的自给率要达到 75%,占化工行业整体比重超过 10%。

随着OLED的发展也带动了OLED 器件的上游材料液晶单体(如 4,4'-二氨基二苯醚 ODA 为合成聚酰亚胺的单体)的发展其生产过程需用到大量贵金属催化剂,而目前在该领域,国外催化剂产品市场占有率较高,国内供应商的比例正随着国产化进程的推进逐年提升。因此可见,国产化工新材料发展将助推贵金属催化剂的需求增长。

五、行业发展处于成长期,本土企业奋起直追,不断与国际同行缩小差距

全球市场:目前主要由庄信万丰、德固赛、恩格尔哈特等国外企业占据主导地位。这类企业发展历史悠久,技术实力雄厚,形成了大量专利和知识产权,产品具有很强的竞争力,几乎垄断了全球贵金属催化剂市场。目前全球著名的企业主要有:精细化工领域的庄信万丰(JohnsonMatthey)和德固赛(Degussa);石油化工领域的格雷斯公司(Grace)、阿克苏-诺贝尔公司(AkzoNobel)、恩格尔哈特公司(Engelhard)美国标准催化剂(CriterionCatalysts&Technologies)、美国UOP、巴斯夫(BASF)等。

国内市场:竞争格局相对激烈。由于我国贵金属催化剂生产企业起步较晚,且技术壁垒较高,早期基本依靠进口,市场上主要的参与者是庄信万丰、赢创、恩格尔哈特、美国标准催化剂等海外的化工巨头。这些企业不仅在高端化学品市场具有垄断地位,还在多个领域积累了丰富的产品供给和专利知识产权。相比国际大型企业,国内企业的常规产品比较多,有创新的自主知识产权的产品相对较少,产品、产能主要集中在低端产品,同质化比较严重。

近年随着国家相关产业政策的大力扶持,国内企业持续的研发投入,国内贵金属催化剂行业发展处于成长期,技术处于追赶国际催化剂龙头企业的过程中,产品在性能上不断与国际同行缩小差距,也涌现出了一些在特定应用领域具有一定技术优势的企业,如凯立新材、中石化催化剂公司、贵研铂业、神马催化、凯大催化、天津天辰等公司。

其中凯立新材经过20多年的发展,公司已经成为精细化工领域贵金属催化剂的龙头和技术领先者。其围绕“催化”不断深化创新链、布局产业链,通过增链、延链、补链、强链,形成“催化材料+催化技术+废旧催化剂回收循环利用+废水废气治理”的全链条产品、技术和服务供应商。在深耕精细化工领域的同时,继续拓展基础化工、环保、新能源等领域,产品研发速度加快,许多新产品投放市场,低含量炭载贵金属催化剂、新型号钯氧化铝催化剂、新型号钯二氧化硅催化剂、新型号钌氧化铝催化剂、多个型号铜系催化剂、聚烯烃用茂金属催化剂、高性能甲醇氧化制甲醛铁钼催化剂、多个型号VOCs催化燃烧催化剂等二十余种催化剂取得突破性进展,获得市场认可。

整体来看,目前在国内外市场需求不断增长的情况下,我国正加大力度推动贵金属催化剂产业的发展,努力实现进口替代,提高自给率。随着技术的不断创新和产业链的不断完善,相信我国贵金属催化剂产业的未来将充满更多机遇和挑战。(WW)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。