PMMA为我国MMA下游第一大消费领域,50%以上的MMA都用于生产PMMA。近年来,受到下游PMMA进口替代驱动,我国MMA行业持续扩能。截至2024年10月其产能达到266.5万吨。同时,我国MMA产量逐年递增,2019-2023年的年均复合增长率达到16.65%。而随着产量上升,行业已经完全实现自给自足。此外,我国MMA进出口贸易格局也发生改变,由净进口转为净出口格局,且2024年1-10月,其出口规模迎来大幅扩张。

1.我国MMA生产工艺以丙酮氰醇法为主,乙烯法有望迎来突破

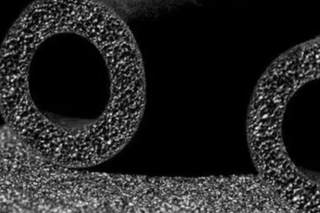

根据观研报告网发布的《中国甲基丙烯酸甲酯(MMA)行业发展现状分析与投资前景预测报告(2024-2031年)》显示,甲基丙烯酸甲酯(MMA)又名异丁烯酸甲酯,是一种有机化合物,为无色液体,微溶于水,溶于乙醇等多数有机溶剂。全球MMA生产工艺主要包括丙酮氰醇法(ACH法)、异丁烯氧化法(C4法)及乙烯法(C2法)等。目前,我国MMA生产工艺包括丙酮氰醇法和异丁烯氧化法两种,乙烯法由于生产技术难度大,暂无工业化生产装置投产。但在2024年11月,盘锦三力5万吨乙烯法MMA项目主体建设已全部完成,即将进入设备调试试生产阶段。这是国内首套C2路线的MMA生产设施,如若顺利投产,将给国内MMA生产工艺产生深远影响。此外,丙酮氰醇法安全风险大、污染重,在2019年《产业结构调整指导目录》中被列为限制类。不过,由于丙酮氰醇法技术成熟、易于操作、产品收率高,且利用丙烯腈装置的副产物氢氰酸作为原料,能在一定程度上降低生产成本,因此其仍是我国MMA生产的主流工艺,截至2024年10月占比达到74.86%。

三大MMA生产工艺对比

| 对比项目 | 丙酮氰醇法 | 异丁烯氧化法 | 乙烯法 |

| 设备材质 | 耐酸 | 无特殊要求 | 无特殊要求 |

| 副产物 | 会产生大量硫酸氢铵,副产物应用较少 | 少量 | 微量 |

| 原料 | 丙酮和氢氰酸、浓硫酸、甲醇等 | 异丁烯、催化剂等 | 甲醛、乙烯等 |

| 环保 | 氢氰酸有毒,环保要求严格 | 无毒,污染较小 | 环境友好 |

| 成本 | 较高 | 工艺流程长、设备复杂,投资较高,原料高纯异丁烯价格高昂,总体生产成本很高 | 较低 |

| 优点 | 技术成熟、工艺流程短、产品收率高等。 | 污染较小、安全性高等。 | 安全、环保、投资低等。 |

| 缺点 | 有毒、环境污染大、副产物难处理等 | 生产流程复杂、投资高、生产成本高等。 | 技术不成熟等。 |

资料来源:公开资料、观研天下整理

数据来源:烯烃产业创新与发展研习社、观研天下整理

2.PMMA为MMA第一大消费领域

MMA用途较为广泛,既是生产PMMA(聚甲基丙烯酸甲酯,俗称有机玻璃)的最主要原材料,也用于生产塑料加工助剂、丙烯酸树脂、黏合剂、润滑剂、木材和软木的浸润剂、纸张上光剂等。目前,我国MMA下游消费以PMMA为主,50%以上的MMA都用于生产PMMA,进而应用于汽车、照明、建筑、广告、光学仪器、航空、医疗、电子等领域。近年来,随着生产能力提高,我国PMMA产量逐年递增,由2020年的23.8万吨上升至2023年的35万吨,年均复合增长率达到13.75%,有利于MMA需求增长。此外,我国PMMA行业还存在一定进口替代空间,未来,随着PMMA对外依存度下降,也将为MMA行业带来更多需求。

数据来源:观研天下整理

数据来源:观研天下整理

注:PMMA对外依存度=PMMA进口量÷(PMMA进口量+PMMA产量)

3.我国MMA行业持续扩能,重庆奕翔产能占比最大

我国MMA行业起步于20世纪50年代末期,当时采用丙酮氰醇法投产了千吨级MMA生产装置,但受制于技术和需求等因素,很长一段时间里,我国MMA行业发展都较为缓慢,至2005年产能仅有19.8万吨;其后,随着下游需求增长和技术水平提升,我国MMA行业产能迎来较快提升,至2018年达到110万吨,2005-2018年的年均复合增长率达到14.1%;近年来,受到下游PMMA进口替代驱动,我国MMA行业继续扩能,至2023年其产能达到246.5万吨,2018-2023年的年均复合增长率达到17.51%。进入2024年其产能还在扩张,截至10月上升至266.5万吨,相较2023年同比增长8.11%。

数据来源:百川盈孚、烯烃产业创新与发展研习社、观研天下整理

据不完全统计,截至2024年10月,我国MMA生产企业约有20家,包括重庆奕翔、江苏斯尔邦、浙江石化、烟台万华、齐翔腾达等。其中,重庆奕翔产能位居国内MMA市场首位,占比达到14.07%;其次为江苏斯尔邦,占比12.76%;吉林石化、齐翔腾达等企业产能占比均在10%以下。

截至2024年10月我国MMA产能排名前8的企业情况

| 排名 | 企业简称 | 产能(万吨) | 占比 | 生产工艺 |

| 1 | 重庆奕翔 | 37.5 | 14.07% | 丙酮氰醇法 |

| 2 | 江苏斯尔邦 | 34 | 12.76% | 丙酮氰醇法 |

| 3 | 吉林石化 | 20 | 7.50% | 丙酮氰醇法 |

| 4 | 齐翔腾达 | 20 | 7.50% | 异丁烯氧化法 |

| 5 | 三菱化学化工原料(上海) | 18 | 6.75% | 丙酮氰醇法 |

| 6 | 浙江石化 | 18 | 6.75% | 丙酮氰醇法 |

| 7 | 江苏健坤 | 15 | 5.63% | 丙酮氰醇法 |

| 8 | 烟台万华 | 13 | 4.88% | 异丁烯氧化法 |

| / | 合计 | 175.5 | 65.84% | / |

资料来源:公开资料、观研天下整理

4.MMA产量逐年递增,自给率大幅上升,且进出口贸易格局发生改变

随着新增产能释放和PMMA等下游市场推动,我国MMA产量逐年递增,由2019年的67.5万吨上升至2023年的125万吨,年均复合增长率达到16.65%;2024年1-10月其产量继续上升,达到122.9万吨,已接近2023年水平。

数据来源:公开资料、观研天下整理

随着产量上升,我国MMA行业自给率大幅增长,由2020年的79.58%上升至2024年1-8月的116.39%,行业供需格局也从供不应求向供大于求转变。同时其进出口贸易格局也发生改变,由净进口转为净出口格局。具体来看,自2021年起我国MMA出口规模始终大于进口规模,且在2024年1-10月其出口规模迎来大幅扩张,出口量和出口额分别达到27.01万吨和38.69亿元,相较2023年1-10月同比分别增长127.18%和136.92%,相较2023年全年同比分别增长84.49%和94.62%。我国MMA进口规模则自2021年起不断缩小,2024年1-10月其进口量和进口额分别达到6.02万吨和8.95亿元,相较2023年全年同比分别下降36.16%和19.95%。

数据来源:隆众资讯、观研天下整理

数据来源:海关总署、观研天下整理

数据来源:海关总署、观研天下整理(WJ)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。