资产管理主要是指资产管理人根据资产管理合同约定的方式、条件、要求及限制,对客户资产进行经营运作,为客户提供证券、基金及其他金融产品,并收取费用的行为。但资产管理也可以定义为机构投资者所收集的资产被投资于资本市场的实际过程。资产管理行业的发展对提升资本市场效率、保护投资者权益以及服务实体经济具有重要的战略意义。

资产管理业务主要有3类,分别是为单一客户办理定向资产管理服务;为多个客户办理集合资产管理业务;为客户特定目的办理专项资产管理业务。资产管理主要产品包括公募基金产品、私募基金产品、基金公司专户产品、保险资管产品、券商资管产品、期货资管产品、信托产品、银行理财产品。

1、全球市场

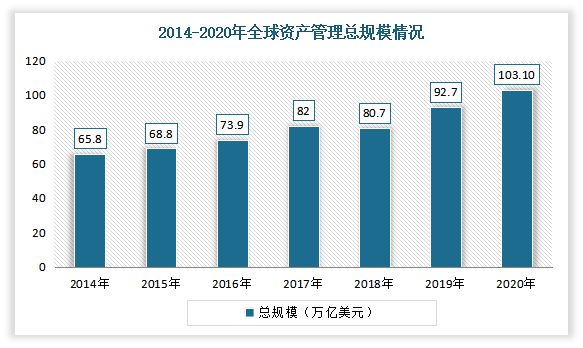

根据观研报告网发布的《中国资产管理行业发展趋势研究与未来前景分析报告(2022-2029年)》显示,自2014年以来,全球市场资产管理市场呈现稳定增长态势。就算是在2020年,受新冠疫情冲击,经济不确定性加剧,但随后资产管理行业从肆虐全球的新冠疫情中逐渐恢复,发展势头强劲。

数据显示,2020年全球资产规模达103万亿美元,同比激增11%。其中年零售投资组合规模达42万亿美元,亦取得11%的增幅,占全球资产的41%;机构投资规模达61万亿美元,占全球市场的59%。

数据来源:2021年BCG全球资产管理对标分析研究数据库,观研天下整理

从各地区来看,北美是全球最大的资产管理市场。2020年这一市场的资产管理市场再次实现两位数增长,管理资产规模( AuM)增速12%,总量达48.6万亿美元。

其中美国市场占北美管理资产规模90%以上,也是全球第一大市场。据数据显示,2020年底美国管理资产规模达45万亿美元。美国市场中,机构资产仍略高于零售资产,二者占比分别为53%和47%

除了北美地区,欧洲、亚太地区以及中东和非洲地区的增长同样十分强劲,增速分别为10%、11%和12%。

其中亚太地区的中国大陆是全球第二大资产管理市场,仅次于美国。有相关数据显示,亚太地区发展中国家市场的增长主要归功于中国。2020年中国的管理资产规模增长了10%,总量约达9.4万亿美元。这部分增长不包括银行财富管理产品和信托公司。而在中国市场上,散户投资者是中国这一增长的主要推手,占管理资产规模的55%,资产规模扩大了18%,突破了五万亿美元大关。

有上述可见,目前资管行业正以强劲的姿态走出危机,已然证明即便经济形势岌岌可危,其依旧可以安然度过。但与此同时,随着疫情影响逐步消退,资产管理机构也迈入新时代,经营方式有待革新。例如在运营方面,远程办公和远程客服模式涌现,并逐渐成为常态。资管机构为保持竞争优势,需将高级数据与分析技术应用于各个流程。此外虽然资管机构在新冠疫情下谋求发展,通过最大限度降低差旅费、人员开支和市场营销费用等,实现了一定的成本节降。但随着资管机构持续对新能力进行大力投入,成本一直在不断攀升,利润也表现低迷现象,在2020年仅1%。由此可见,随着新趋势加速涌现,行业面临的考验将更为严峻。

数据来源:2021年BCG全球资产管理对标分析研究数据库,观研天下整理

2、国内方面

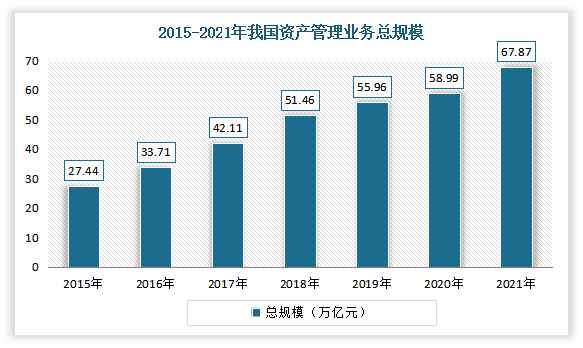

近年来,由于我国居民人均可支配收入不断增长带来财富积累,财富保值需求持续上涨,促使我国资产管理行业持续向好发展。到目前我国是全球第二大资产管理市场,仅次于美国。数据显示,截至2021年底,我国资产管理业务(基金管理公司及其子公司、证券公司、期货公司、私募基金管理机构资产管理业务)总规模达到67.87万亿元,同比2020年增长15%。

数据来源:中国证券投资基金业协会,观研天下整理

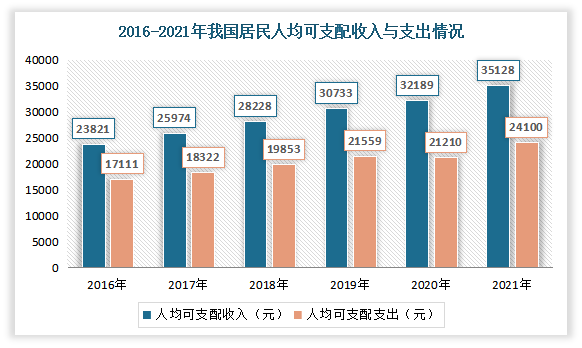

未来我国资产管理行业仍有较大的提升空间。一是因为近年来国人收入水平的不断提高。而随着国人收入水平的不断提高,怎样配置资产、管理财富的问题也迎面而来。根据数据显示,根据数据显示,2021年我国居民人均可支配收入35128元,比上年名义增长9.1%;居民人均消费支出24100元,比上年名义增长13.6%。

数据来源:国家统计局,观研天下整理

与此同时,我国有全球最大的中等收入群体(4亿人群),且中等收入群体还将不断扩大。预计到2035年,中国中等收入人群可能会达到8亿。

此外根据2021中国百位富豪排行榜显示,上榜100位富豪总财富达1.48万亿美元,同比上年增加了0.15万亿美元。百强入围门槛为370亿元人民币。从财富规模来看,中国财富榜中有30位富豪财富突破1000亿元人民币,有43位富豪财富在500-1000亿元人民币之间,榜单其余27位富豪财富在300-500亿元人民币之间。

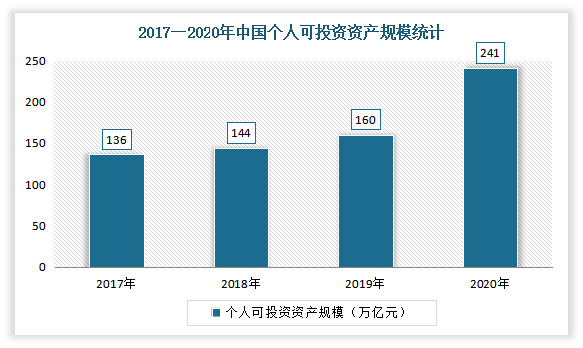

而根据《2021私人财富报告》中显示,将可投资资产超过1000万人民币的人,定义为高净值人群。根据《2021私人财富报告》显示,2020年中国个人可投资资产总规模达到了241万亿人民币,其中上面所说的高净值人群为262万人,中国高净值人群人均持有可投资资产约为3209万元人民币,共计持有可投资资产为84万亿人民币。按照当下我国14.1亿人来计算的话,截止到2020年末时,我国人均可投资资产约为11万元左右,而高净值人群人均持有可投资资产约3209万元。估计在2021年底时年我国可投资资产超过1000万人民币的高净值人群数量将突破300万人。

数据来源:《2021私人财富报告》,观研天下整理

二是疫情下增加流动性援助和重组重整机会。自2020年以来,受疫情影响,部分行业、企业风险加剧暴露,很多中小微企业面临停工停产,抗风险能力弱,出现现金流暂时性`紧张、舒困救急的贷款需求突出﹑贷款逾期等问题。对于这类企业,资产管理公司在流动性援助、产业重整并购、上吊公司资源获取方面的机会增加,使低成本获取优质经营类资产更具条件。借助流动性援助式重组成功和触发实质性重组,享受注入资金的利息收A,通过资产价值的提升获取收益。

由此可见,随着我国宏观经济的发展,居民收入水平的提高、理财观念的增强,金融科技的进步以及相关政策法规的不断完善,我国资产管理行业将迎来前所未有的发展机遇,成为名副其实的大资管。

而资产管理市场的增长,有望拉动金融科技服务需求的快速增长。尤其是金融行业SaaS(Software-as-a-Service)需求有望成为最为受益的领域之一。目前随着云计算基础设施的完善及新兴技术在各业务场景的应用,我国金融SaaS产业正迎来快速发展。

|

我国金融SaaS产业正迎来快速发展 |

|

|

企业SaaS需求主要来自销售与市场、研究与开发、行政管理三大需求 |

对于金融行业而言,行政管理相关SaaS需求和其他行业类似,主要以ERP、HRM、财务等通用型SaaS需求为主;金融行业属性与其他行业有较大差异,销售与市场、研究与开发相关SaaS需求需要针对金融行业特定业务场景,依托对行业的专业知识,提供具有特定行业属性的SaaS服务,因此相关SaaS需求主要以行业垂直型SaaS为主。同时,随着科技发展,NLP、KG、RPA等人工智能与大数据技术针对金融行业特定场景的应用有望大幅提升金融行业SaaS渗透率,进而推动SaaS需求增长。 |

|

对于金融行业销售与市场SaaS需求,需求主体主要包括基金、银行、证券、保险以及上市公司等 |

以上企业合计超过1万家,集中了我国最优质的企业资源,当前金融行业销售与市场支出市场规模每年估计达数千亿元。在下游市场增长与SaaS渗透率提升推动下,预计到2025年我国金融行业销售与市场SaaS需求有望超200亿元;金融行业投资决策与风控SaaS需求有望超100亿元。 |

资料来源:观研天下整理(WW)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。