1、技术壁垒

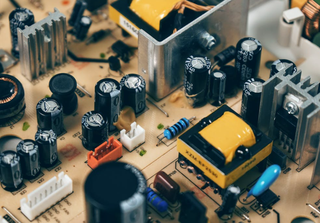

电子产品功能性器件的生产需综合机械工程、结构工程、材料、自动化、信息化等跨学科知识,生产工艺复杂,技术壁垒较高,对企业的生产工艺和制造水平具有较高的要求,需要企业经过长时间的技术研发和生产工艺积累才能获取。从服务的客户领域来看,电子产品功能性器件主要下游应用领域为手机、智能穿戴设备等消费电子领域和汽车电子、工业电子等领域,各领域客户对电子产品功能性器件的设计、材料选型、生产工艺等方面的需求各异,相关产品具有品种多、规格型号多、个性化强、工艺复杂的特点,需要电子产品功能性器件生产企业具有为客户提供定制化制造服务的能力。

根据观研报告网发布的《中国电子产品功能性器件行业现状深度调研与未来投资研究报告(2022-2029年)》显示,从技术进步的角度看,电子产品功能性器件的下游行业发展迅速,产品技术更新速度较快,市场和客户不断提出新的要求。电子产品向智能化、多功能化、集成化、高性能等方向发展的趋势,对功能性器件的性能、品质、技术水平要求越来越高。电子产品功能性器件生产企业必须具有自身的核心技术和丰富的生产实践经验,不断提高设计研发能力、生产工艺水平,才能开发出符合客户需求的产品,适应市场的快速变化。

从与下游行业客户的关联度看,电子产品功能性器件从开发到批量生产需要经过产品设计研发、模具开发、试制、技术指标测试、小批量生产、规模化生产等环节,这些环节技术水平的高低直接影响着电子产品功能性器件的性能、质量、研发周期、研发成本、供货速度,进而影响电子产品的性能、质量、生产周期、出货速度。

电子产品生产商为了降低生产成本、保证产品的质量与性能稳定、快速出货,对电子产品功能性器件生产企业技术水平、自主研发能力的要求越来越高。综上,电子产品功能性器件业务具有较高的技术壁垒。

2、认证壁垒

电子产品功能性器件是电子产品的部件或配件,因此知名客户除了重视电子产品功能性器件的性能与质量外,更注重供应商的设计研发能力、生产制造能力、质量控制与保证能力、供应能力、售后服务能力,需要对供应商进行严格的考察和全面的认证,确保供应商的设计研发能力、生产设备、工艺流程、管理水平、产品质量等都能达到认证要求后,才会与其建立长期稳定的供应关系。

3、资金壁垒

电子产品功能性器件生产企业既要在前期投入较大的资金用于建设高标准的生产经营场所、购置先进的生产与检测设备,又要保证充足的流动资金以获取高端客户的大额、长期订单,对于新进入者构成了资金壁垒。

4、规模壁垒

电子产品功能性器件生产具有较高的规模壁垒,生产企业通常具备稳定的规模化生产能力和快速响应能力,主要是因为:

(1)电子产品功能性器件的成本与生产规模具有直接关系,只有进行规模化生产,才能有效分摊固定成本和各项期间费用,进而产生效益;

(2)企业生产规模越大,对原材料供应商的议价能力越强,能够有效降低生产成本;

(3)规模较大的企业具有充裕的生产能力和优化的设备工艺组合,可以同时满足多个客户、多个产品的试制及新产品研发、生产需求,有利于产品技术储备和产品线的扩充;

(4)下游客户对电子产品功能性器件的需求量一般较大,为了保证供应效率和产品品质稳定,客户会选择几家供应商持续供货。只有具备大规模生产能力和快速响应能力的企业才能进入主流市场,成为知名电子产品客户的长期供应商。

因此,行业新进入者必须进行较大规模的投资,形成稳定的规模化生产能力,而实力稍弱的新进入者由于缺乏规模效应而难以生存。

5、客户壁垒

电子产品功能性器件具有定制化、品种多、规格型号多、精密度高、交货期短等特点,因此客户会对生产企业的设计研发能力、生产制造能力、质量控制能力和售后服务能力进行严格的综合审定,这决定了客户对供应商的选择比较严格、谨慎,供应商资格认证非常困难且周期较长。

因此,电子产品功能性器件生产企业一旦成为下游客户的合格供应商,就与客户达成了长期稳定的合作关系,双方的合作黏性和稳定性较强,从而形成了客户壁垒。

6、人才壁垒

电子产品功能性器件生产对企业技术人员、研发人员及管理人员的要求较高,这对新进入者形成了人才壁垒:

(1)电子产品功能性器件生产具有工艺复杂、精密度高的特点,只有工艺技能高、具有专业知识、生产经验丰富的技术人员才能满足复杂多变、精密生产的要求,而技术团队的组建需要企业花费较长的周期和较高的费用来培养;

(2)电子产品更新换代速度较快,为快速响应市场需求,需要大量进行技术创新和工艺改进的研发人员;

(3)随着企业的发展、规模的扩大,为保证企业的高效有序运行,需要具有丰富经验、能够进行资源整合的管理人才。(yzx)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。