1、技术壁垒

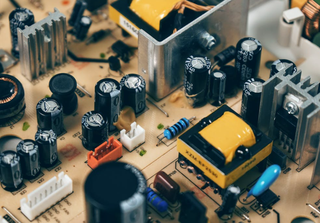

半导体分立器件的研发生产过程涉及微电子、半导体物理、材料学、电子线路等诸多学科,行业内企业需要综合掌握外延、微细加工、封装测试等多领域技术或工艺,并加以整合集成。因此,半导体分立器件行业属于技术密集型行业,技术门槛较高。下游产品呈现多功能化、低能耗、体积轻薄等发展趋势以及新技术、新应用领域的大量涌现,对半导体分立器件的研发生产提出了非常高的技术要求。

根据观研报告网发布的《中国半导体分立器件制造行业发展趋势分析与投资前景调研报告(2022-2029年)》显示,具体看,半导体分立器件中的半导体功率器件属于亚微米级产品,其设计及生产工艺要求极高;半导体功率器件的整体性能不仅与产品本身的研发设计相关,还与芯片代工和封装测试等工艺端紧密关联,是芯片研发设计和工艺实现等多项因素综合作用的结果;研发设计人员不仅需要掌握较强的研发设计能力和丰富的经验,还需要对工艺端具有深刻的理解和把握,在提出设计方案中需要包含工艺实现方案,并且能够就单项工艺问题与代工厂进行沟通确认,共同克服工艺难点。另外,下游广泛的应用领域对半导体分立器件产品的性能和成本提出了差异化的要求,不同产品间的结构仿真设计、版图布局绘制、单项工艺开发以及工艺流程整合差异极大(例如20VMOSFET器件、200VMOSFET器件与1,200VIGBT之间的芯片结构与工艺流程差异度达到70%以上),对企业差异化研发能力提出了极高的要求。

因此,行业内企业需要持续技术革新和创新,而且能够在短期内成功开发出多品类、适宜量产的产品,才能在市场上站稳脚步。新进企业很难在短时间内掌握先进技术,亦难以持续保持技术的先进性,这些均构成了较高的技术壁垒。

2、人才壁垒

半导体分立器件行业是技术密集型行业,行业的高技术门槛同时也造就了该行业的高人才门槛,企业的研发团队的实力决定了企业的核心竞争力。虽然国内半导体分立器件的研究人员较多,但相当一部分人员往往缺乏对半导体分立器件尤其是先进器件产品的长期实践和经验积累,缺乏成功的实战开发经验,从理论研究到实践操作仍有很大的跨度。而且,行业内企业在产品技术升级、新产品推出、产品的售后服务上,对生产技术工人、研发技术人才和专业的营销人才有一定的依赖性,新进入企业很难在短时间内招募到足够的上述人才,这会对公司的生产效率、产品成本、交货期等产生重大不利影响。因此,半导体分立器件行业需要既懂芯片设计同时又懂生产制造工艺、器件可靠性及应用的高素质人才,这在很大程度上也提高了该行业企业的准入门槛。

3、资金壁垒

半导体分立器件行业亦属于资本密集型行业。从行业投入设备看,外延、光刻、蚀刻、离子注入、扩散等工序所必须的高技术研发、生产加工和测试设备主要依靠向欧美、日韩等进口,价格昂贵。从研发设计看,行业内企业从购买仿真软件和版图绘制软件到光刻版制作、芯片代工到芯片成品封装测试、应用评估、可靠性考核都需要大量资金支持。从日常运营看,行业内企业一方面需要庞大的流动资金来用于芯片代工及芯片封装测试;另一方面,需要有非常齐全的产品品类来满足下游各领域的需求,保持足够的市场占有率和品牌影响力,这就要求企业保持较高的营运资金水平。另外,行业技术更新换代快,产品竞争激烈,对企业的研发投入和人才投入等也有较高的要求。综上,如果行业内新进企业没有持续性高水平的资金投入,将很难与本行业内的现有企业进行竞争。

4、质量管控壁垒

半导体分立器件作为内嵌于电子整机产品中的关键零部件之一,在电流、电场、湿度以及温度等外界应力激活的影响下,存在潜在的失效风险,进而影响电子整机产品的质量和性能。如果电子整机产品质量和性能未达到要求,将直接影响下游应用领域中高价值产品的质量和性能,从而造成大量损失。因此,在半导体分立器件大批量生产过程当中,对产品良率、失效率及一致性水平等方面提出了较高要求。实现精益化生产、拥有先进的生产设备、精细的现场管理以及长期的技术经验沉积是行业内企业确保产品质量、性能和可靠性的基本保障。行业新进入者由于缺少长期的生产实践经验积累以及成熟的质量管理体系,短期内较难达到相关质量控制要求。

5、客户认证壁垒

半导体分立器件很大程度上影响下游产品的质量和性能,因此通过客户严格的认证是进入本行业开展竞争的必要条件。半导体分立器件作为电子信息产业中的一种基础性功能元器件,最终应用于规模化的下游厂商,包括消费电子、汽车电子、工业电子等。为了保证产品品质及性能的稳定性,下游客户通常对供应商有较严格的认证条件,要求供应商除了具备行业内较领先的技术、产品、服务以及稳定的量产能力外,还须通过行业内质量管理体系认证或下游客户严格的采购认证程序,一旦通过则能与客户建立起长期、稳定的合作关系。行业新进入者通过下游客户的认证需要一定的周期以及较高的条件,这对新进入者形成了较高的壁垒。(yzx)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。